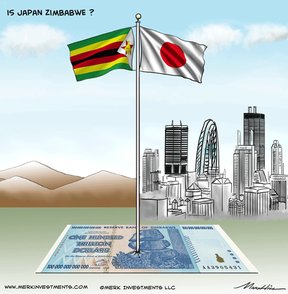

Аксель Мерк: Япония – это Зимбабве?

- дата: 18 марта 2015 (источник от 5 марта 2015)

Япония - это Зимбабве? Какая нелепость: Япония - развитая экономика, которую никак не может постичь судьба Зимбабве. Верно? Или в Японии может происходить гиперинфляция? Ниже я объясняю, почему Япония и портфели её инвесторов могут оказаться в группе риска.

На днях я участвовал в обсуждении нездоровых дефицитов в США, Еврозоне и Японии, и возник вопрос о риске инфляции и возможности появления гиперинфляции. Когда меня спросили о разнице между Японией и Зимбабве, я съязвил, что никакой разницы нет. Другие участники дискуссии не соглашались со мной, утверждая, что Япония - это совсем другое дело. Япония не может обанкротиться, как Зимбабве, это развитая экономика. Япония производит товары, которые нужны миру.

Внесём ясность: Зимбабве и Япония - не одно и то же. Но так ли велика разница между ними? У Зимбабве не только экономика намного слабее, но также структура власти. Но старая поговорка о том, что всё неустойчивое когда-нибудь падает, наверное, остаётся справедливой.

Разница между Зимбабве и Японией - а также Европой и США - в том, что страна с развитой экономикой способна лучше контролировать свою судьбу. Однако, все эти регионы взяли на себя обязательства, которые они не смогут обеспечить, если все продолжится как есть. Слабая страна может просто рухнуть. Сильная страна имеет выбор. И похоже, сейчас выбор сделан: просто тянуть время.

Сейчас, в попытке вывести экономику из болезненного состояния, Япония пробует три стрелы, три направления абэномики, сочетание государственных расходов, количественного смягчения и структурных реформ. Правда, когда выпущены первые две стрелы, для третьей уже не хватает импульса. Структурные реформы - это кодовое название для трудных решений, призванных сделать экономику более конкурентоспособной, включая гибкие рынки труда и уменьшение регулирования.

Поскольку Банк Японии поглощает огромные суммы долга, стоимость финансирования государственных расходов остаётся низкой. Было сказано, что страна, выпускающая долг в собственной валюте, не может разориться.

Теоретически это может быть верно: центральный банк всегда может монетизировать долг, т. е. выкупать новые выпускаемые долги. Но на практике должен быть клапан. В моей оценке роль клапана играет валюта. Поэтому мой прогноз в том, что иена достигнет «бесконечности» по отношению к доллару (более «дорогая» иена означает слабость валюты), то есть в какой-то момент потеряет стоимость.

Путь, который выбирает развитая экономика с нестабильным финансовым положением - в большой степени вопрос культуры и политики. Нестабильность в государственных финансах, как правило, сопровождается недовольством граждан, у которых снижается уровень жизни, либо потому, что инфляция снижает их покупательную способность, либо потому, что правительство отбирает льготы. Такая ситуация благоприятствует приходу к власти популистских политиков. В США это может вызвать подъём движений «Оккупируй Уолл-стрит» или Движения чаепития. В Японии популистскую политику проводит премьер-министр.

У чиновников есть одна общая черта: они редко винят себя, но стремятся переложить вину на богачей, на меньшинство или на иностранцев. Не случайно Абэ хочет отказаться от пацифистской конституции Японии; если бы Япония была в состоянии свести концы с концами в своих счетах, я уверен, шансов вести такие дебаты было бы куда меньше. Аналогично, кстати, на Украине не творился бы такой бардак, если бы она была в состоянии урегулировать свой баланс. В Японии, в отличие от Украины, имеется хорошо функционирующий государственный аппарат. Повышение налогов также может помочь удерживать дефицит под контролем. В самом деле, Япония попыталась это сделать, повысив свой налог на добавленную стоимость (НДС); однако правительство избегает иных повышений из-за негативного влияния недавнего повышения ставки на уровень потребления. Лишь налоги на товары широкого потребления или на энергоносители могут дать шанс получить доходы достаточного размера, чтобы заткнуть огромные дыры в бюджете. Неудивительно, что в скандинавских странах потребительские налоги очень высоки - из них финансируется государство всеобщего благосостояния.

Наиболее очевидная мера для правительства с неустойчивым финансовым положением - снижение расходов. Но кажется, меры строгой экономии применяет только Германия.

Инфляция - медленная форма дефолта. «Преимущество» инфляции, пока она не превратилась в гиперинфляцию - меньшая подверженность так называемому «заражению». При дефолте риск эффекта карточного домика, когда множество платёжеспособных игроков оказываются втянутыми в банкротство, резко возрастает.

Правительственный дефолт начинает движение медленно, как тяжеловоз, перед тем как рухнуть в пропасть, потому что заинтересованные круги хотят выиграть время. В ситуации долгового кризиса в Еврозоне, например, инвесторы были застигнуты врасплох, когда поняли, что долги периферийных стран Еврозоны не свободны от риска. Теперь уже все должны знать, что эти бумаги не свободны от риска, и это снижает риск заражения, так как эти активы в основном были переведены в финансовые учреждения, способные принять риск. Никто не будет жаловаться, если хедж-фонд потеряет деньги; аналогично, когда Международный валютный фонд (МВФ) теряет деньги, потери «социализируются».

Вернёмся к Японии: она может продолжать сегодняшний курс, пока рынки это допускают. Невозможно предсказать, когда рынки могут потерять доверие. Кризис в Еврозоне показал, что настроения могут резко измениться, даже в отношении стран с достаточно разумной долгосрочной политикой регулирования задолженности, таких как Португалия или Испания. Ожидать множества предупреждающих сигналов перед изменением рыночных настроений по меньшей мере наивно.

Мы знаем, что действия центрального банка маскируют риск. Рискованные активы больше не кажутся рискованными. Но конечно, они остаются таковыми. Поэтому при всплеске волатильности, вызванном чем угодно, паника может вспыхнуть с удвоенной силой. Дефолт, кстати, это вовсе не конец света. Хотя он может повлечь за собой серьёзные социальные и экономические последствия в стране и вызвать банкротство организаций, особенно держателей долгов этой страны, дефолтная кнопка сброса не влияет на всё подряд. Государственные учреждения это переживут, также как многие производственные предприятия. После Второй мировой войны в Японии была запущена гиперинфляция, и была нажата именно такая кнопка сброса. Кто сказал, что это не может повториться?

У Японии остаются разные варианты урегулирования дефицитов. Нынешнее «барахтание» может быть одной из лучших стадий. Если абэномика будет иметь успех и последует реальный экономический рост, долг правительства, вероятно, снизится. Правда, если средняя стоимость заимствований заметно возрастёт, Япония может оказаться не в состоянии себя финансировать. Но Банк Японии всегда может вмешаться и снова понизить стоимость заимствования. На мой взгляд, это возможный сценарий начала падения иены. Это ещё одно различие между Японией и Зимбабве: дефолт Зимбабве не поднимет волну на финансовых рынках. Но дефолт Японии может быть на порядки сильнее, чем волнения, вызванные кипрским кризисом.

Хеджирование валютного риска по индексу Nikkei может не спасти. В самом деле, не существует простого способа подготовиться к результату, когда точно не известно, какой путь выберет Япония. Одни покупают акции Nikkei, с хеджированием валюты. Другие занимают короткие позиции в японских правительственных облигациях. Третьи занимают короткие позиции в иенах. Многие вообще ничего не делают, потому что «слишком сложно просчитать сроки». Все эти варианты - включая бездействие - связаны с набором рисков; примите к сведению, что эти варианты действий не являются инвестиционной рекомендацией.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.