«Безналичная» экономика - это миф

- дата: 28 июля 2018 (источник от 27 февраля 2015)

От Ника Коласа (Nick Colas) из ConvergEx:

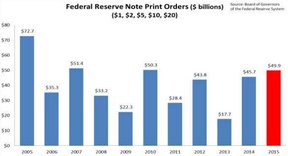

«Безналичная экономика» - это миф. Забудьте, что, как вам кажется, вы знаете о кредите и дебетовых картах, PayPal, биткойне, Apple Pay и любых других современных возможностях, предназначенных для замены физической валюты. Правда в том, что сегодня в Америке объем операционной валюты (банкноты от $1 до $20) в обращении на душу населения, по существу, не изменился с 1994 года, учитывая инфляцию: $661 тогда и $649 – в наши дни. Более того, за последние пять лет заказы Федерального резерва Казначейству на мелкие банкноты росли быстрее, чем в среднем за 20-тилетний период: 4.5% в год по сравнению с 3.5-процентным долгосрочным приростом. И этот год вряд ли покажет иную динамику, учитывая, что ФРС заказывает мелкие банкноты на сумму $49.9 млрд, это крупнейший объем с 2010 года. Немного хороших экономических новостей в отношении транзакций: банкноты достоинством в $1 изнашиваются быстрее, и заказ ФРС 2015 года на 2.5 млрд банкнот больше, чем заказ 2014 года (2.3 млрд) и 2013-го (1.8 млрд). Подобному приросту и дееспособности была бы рада любая начинающая компания, осуществляющая онлайн-платежи.

* * *

Как жителя Нью-Йорк Сити, кнопка «Быстрые деньги» (Fast Cash) в банкоматах в других городах США всегда меня забавляла. Самое распространенное предложение - $20. На них не купишь даже недельный безлимитный проездной в метро (MetroCard) в Готаме (стоит $30) или сэндвич в Carnegie Deli (жареный бутерброд с мясом и сыром, Reuben, стоит $29.99). Если вы хотите посмотреть «50 оттенков серого» в Ziegfeld, вы получите Линкольна ($5) на сдачу со своего Джексона ($20), но вам придется выбирать между напитком или попкорном. И то, и другое одновременно вы себе позволить не сможете.

И все-таки есть кое-какая хорошая информация по поводу этой 20-долларовой опции «Быстрые деньги». Согласно Дневнику потребительских платежных предпочтений (Diary of Consumer Payment Choice), исследования 2012 года, выполненного тремя региональными отделениями Федерального резерва, средний взрослый американец носит при себе $56, а медианный показатель - $22. Лишь 5.2% американцев носят с собой 100-долларовую банкноту, а в докладе бостонского Феда за ноябрь 2013 года подсчитали, что 65% таких банкнот фактически циркулируют за границей. Так что 20-долларовой банкноты из банкомата в Де-Мойне или Шарлотте, по сути, вполне достаточно, чтобы «заправить» бумажник среднего американца. Просто не пробуйте этого в Нью-Йорк Сити.

Все это подвело меня к размышлению о том, сколько мелких банкнот – от $1 до $20 – нужно, чтобы удержать американскую экономику на плаву. Федеральный резерв выпускает бумажные деньги по заказу Бюро гравирования и печати Казначейства США (BEP), а также ведет учет наличных денег в обращении, доступный на его вебсайте. Учитывая всю шумиху по поводу онлайн-платежей, кредитных и дебетовых карт, виртуальных валют и тому подобного, можно подумать, что бумажные деньги уходят со сцены. В действительности оказывается, что нет ничего более далекого от истины.

Мы собрали статистику о денежном обращении за последние 20 лет из данных ФРС, а также тиражей BEP и заказов на валюту из центрального банка США за 2015 год, и вот что мы обнаружили (несколько графиков, включая тот, что последует сразу же за этим примечанием):

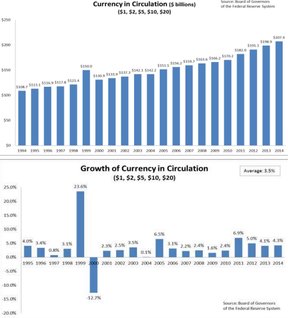

Прирост того, что мы назовем «Транзакционной валютой» (банкноты от $1 до $20), оставался поразительно стабильным на протяжении последних 20 лет. В 1994 году объем такой валюты в обращении составлял $109 млрд, а к 2014 году он вырос до $207 млрд. Было одно кратковременное отклонение в 1999 году, так как ФРС готовилась к проблемам, связанным со сбоями в банковской системе в 2000 году, когда транзакционная валюты в обращении выросла в объеме на 15% до $150 млрд, а потом сократилась на 13% в следующем году. В среднем, однако, баланс таких банкнот возрастал на 3.5% год от года.

Заказы ФРС на банкноты от $1 до $20, в $ млрд

Взгляните на график транзакционной валюты на душу населения, скорректированный с учетом инфляции, и вы едва ли найдете какие-то реальные изменения за последние двадцать лет. При том, что население США в 1994 году составляло 263 млн, количество транзакционной валюты на душу населения достигало в то время $414. В сегодняшних деньгах это $661. Теперь перенесемся в 2014 год: при 319 млн американцев количество на душу населения составляет $649. Это значит, что полный ежегодный темп прироста составил всего 0.1%, или 1.8% за весь период. Поистине, безналичная экономика!

Первый график: наличные в обращении, от $1 до $20, в $ млрд. Второй график: темпы прироста наличных в обращении

Самая популярная операционная банкнота в обращении – банкнота достоинством в $1, за ней следует $20. Первых в обращении около 11 млрд, в то время как последних – 8.1 млрд. Вместе они составляют 74% объема транзакционной валюты, проходящей через экономику США. Что интересно, соотношение двух банкнот в обращении не слишком изменилось с 1994 года. Тогда количество двадцаток превышало количество долларовых банкнот в 13.2 раза - $80.5 млрд против $6.1 млрд. Теперь же их соотношение составляет 14.8 - $162.2 млрд против $11.0 млрд.

Бумажная валюта не только сохраняет свои позиции в эпоху интернета, она фактически увеличивается быстрее, чем американский ВВП. Например, помимо коррекции в 2000 году, чтобы реабсорбировать банкноты, выпущенные в 1999 году для решения проблемы-2000, количество транзакционных денег в обращении увеличивалось ежегодно с 1994 года – здесь не было никаких рецессий. За последние 4 года средний прирост банкнот от $1 до $20 в обращении составил 5.1%. Посмотрите на заказ Федерального резерва в Бюро гравирования и печати на 2015 год, и вы увидите, что они ожидают получить новые транзакционные банкноты на сумму $49.9 млрд. Это крупнейший объем заказа с 2007 года ($51.4 млрд) и 2010 года ($50.3 млрд).

Долларовая банкнота изнашивается быстрее любого другого номинала по очевидной причине – она чаще всех переходит из рук в руки при мелких операциях. В среднем такая купюра находится в обращении 5.9 лет, по данным Федерального резерва. Двадцатидолларовые банкноты живут в среднем 7.7 лет. Для сравнения: 100-долларовые банкноты остаются в обращении на протяжении 15 лет, так как они обычно больше служат как средство сбережений, нежели как транзакционная валюта.

Несмотря на среднюю пятилетнюю продолжительность жизни, ФРС заказал на 2015 год больше однодолларовых банкнот, чем за каждый из последних двух годов. По количествам это 2.5 млрд в этом году против 2.3 млрд в 2014-м и 1.8 млрд в 2013 году. Учитывая, что Федеральный резерв размещает свои заказы на основании того, сколько банкнот нужно для замены изношенных бумажных денег в связи с использованием, это обнадеживающий знак для экономического роста в США. В конце концов, увеличение обращения денег должно означать увеличение транзакций.

Так что же здесь происходит? В конечном счете, предполагалось, что развитие шопинга по интернету, «App economy», виртуальных валют, кредитных и дебетовых карт со стимулирующими программами, а также онлайн-банкинга приведет к выходу бумажной валюты из употребления. Однако американская экономика использует больше бумажной валюты, даже с учетом инфляции, чем когда-либо ранее. Прирост населения лишь выравнивает эти расчеты, при чистом снижении на $12 на человека, о котором мы говорили выше, но со все еще твердыми $650 на человека сегодня в обращении. И, конечно, существует еще и тот простой факт, что Федеральный резерв по-прежнему наращивает массу транзакционной валюты быстрее, чем растет ВВП или население вкупе с инфляцией.

На ум приходят несколько возможных объяснений:

Рост теневой экономики происходит быстрее, чем официальный/заявленный экономический рост. Спросите любую домработницу или временного рабочего, какой способ оплаты они предпочитают, и ответ неизменно будет: наличными. И для этого ответа существует множество веских причин – от уклонения от уплаты налогов и иммиграционного статуса до отсутствия банковского счета. То же самое касается бесчисленного множества других работников, от нью-йоркских швейцаров в период Рождества до местной автомастерской или дородного детины, охраняющего вход в модный новый клуб. Наличные решают все… Остальное вы знаете.

Наличные по-прежнему удобнее, чем многие другие платежные опции для небольших сумм. Дневник потребительских платежных предпочтений показал, что типичный американец использует наличные примерно в 50% случаев для операций на сумму меньше $50. Это по-прежнему предпочтительный способ оплаты от еды и личных расходов до персональных подарков и переводов (67%).

В противоположность популярному убеждению, молодые люди (18-24 года) предпочитают пользоваться наличными больше, чем в какой-либо другой возрастной группе. Целых 40% предпочитают традиционный способ оплаты; их родители (от 45 до 64 лет) лишь расценивают их как предпочтительный метод платежа примерно в 25-35% случаев. Так как эта возрастная группа обычно осуществляет большее количество мелких транзакций, это предпочтение имеет некий смысл. Однако как привлечь в свои ряды эту наиболее технически грамотную группу – вот реальный вызов для платежных онлайн решений и приложений.

Низкий уровень инфляции и процентные ставки удешевляют затраты на наличные. В конечном счете, если цена выбора наличных равна нулю – а, по сути, такова в настоящее время процентная ставка по банковскому счету – тогда какой смысл держать деньги в финансовой системе?

Увеличение числа домохозяйств с низким уровнем доходов. Еще одно наблюдение «Дневника»: домохозяйства, чей годовой доход не превышает $25,000, предпочитают платить наличными примерно в 55% случаев. Это сопоставимо с 22% у домохозяйств с доходом в $50,000-75,000 и всего с 10% тех семей, чей годовой доход превышает $200,000. Предпочтительный платежный механизм для домохозяйств с высокими доходами – это, по сути, кредитные карты (66%), скорее всего, из-за различных поощрительных программ.

Все пользуются наличными для чего-то. Независимо от дохода, каждая семья использует наличные примерно для 22 транзакций в месяц, опять же, согласно «Дневнику».

Похоже, что «Безналичная экономика» действительно где-то очень далеко, а демографические цели и прецеденты использования компаниям, разрабатывающим альтернативные платежные системы, создать сложнее, чем представляют себе многие предприниматели. Тем временем, реальные наличные деньги по-прежнему актуальны и широко применяются, наращивая обороты. Может быть, это всего лишь мертвые президенты и министры финансов, но когда дело доходит до американской экономики, они живее всех живых.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.