Болтовня о золоте и биткойнах улетела в стратосферу, часть первая

- дата: 23 ноября 2019 (источник от 31 августа 2017)

Инфляция за 15 минут

По словам Джеймса Рикардса (James Rickards), вызвать инфляцию можно всего за 15 минут.

Всего за 15 минут Федеральная резервная система (ФРС) может вызвать серьезную инфляцию. Все, что нужно — это собрать совещание, проголосовать за новую политику, выйти и объявить миру, что с этой минуты золото стоит $5,000 за унцию.

Для закрепления новой цены ФРС может воспользоваться резервами хранилища в Форт-Ноксе и заставить крупные американские банки, торгующие желтым металлом, проводить «все операции на открытых рынках» в золоте. Если цена опустится ниже $4,950 за унцию, они начнут его покупать, если поднимется выше $5,050 — продавать.

Покупая, они будут печатать деньги, а продавая, сокращать объем денежной массы посредством банков. Именно так ведет себя сегодня ФРС на рынке облигаций, проводя политику количественного смягчения. Только в нашем случае будут не облигации, а золото. ФРС скорее будет ориентироваться на стоимость металл, а не на процентные ставки.

Разумеется, цель $5,000 не в том, чтобы воздать должное инвесторам. Цель — общий рост уровня цен. Повышение с $1,000 до $5,000 за унцию — это, фактически, девальвация доллара на 80%, если исходить из того, сколько золота можно купить на один доллар.

Такое обесценение американской валюты относительно золота обязательно приведет к повышению всех долларовых цен. Баррель нефти будет стоить $400, галлон бензина на заправке — $10.00 и т.д. Вот вам и масштабная инфляция: голосование за новую политику занимает всего 15 минут.

Думаете, это невозможно? За последние 80 лет в США такое случалось уже дважды. Возможно, даже кто-то из ваших знакомых пережил эти два события.

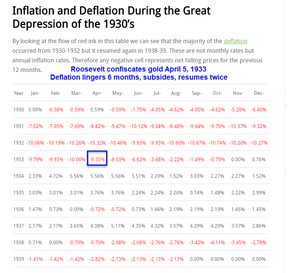

Первое случилось в 1933 г, когда президент Франклин Рузвельт (Franklin Roosevelt) приказал поднять цену на золото с $20.67 до $35.00 за унцию, т.е. почти на 75%. Так он боролся с дефляцией Великой депрессии, и небезуспешно, надо сказать. Экономика росла большими темпами с 1934 по 1936 г.

Второе событие произошло в 1970-х гг, когда президент Ричард Никсон (Richard Nixon) запретил торговым партнерам США переводить доллары в золото. Никсон не хотел вызвать инфляцию, но избежать ее не удалось.

Правда? Нет!

Если золото подорожает в пять раз, подорожает ли во столько же раз нефть?

Давайте-ка проверим теорию Рикардса.

Золото с 1989 г.

Нефть с 1989 г.

Сравнение цен на золото и нефть

|

Актив |

Август 1990 г. |

Август 2000 г. |

Январь 2016 г. |

29 августа 2017 г. |

|

Золото, в $ |

402.50 |

273.60 |

1223.90 |

1315.20 |

|

Нефть марки West Texas Crude, в $ |

39.51 |

30.84 |

33.75 |

46.37 |

Разбор сравнения цен

- В августе 1990 г торги по золоту закрылись на отметке $402.50. По состоянию на 29 августа, цена на золото составляла $1315.20.

- В августе 1990 г торги по нефти закрылись на отметке $39.51. По состоянию на 29 августа, цена на нефть составляла $46.37.

- Золото выросло в цене на 226%. Нефть — на 17%.

Получается, повышение цены на золото на 500% совсем не означает такое же повышение цены на нефть.

Да, это «возможно».

Впрочем, все это обсуждение — полный абсурд, поскольку ФРС вряд ли когда-нибудь сделает так, как говорит Рикардс. Но даже если и предположить такую ситуацию, то по графикам становится понятно, что Рикардс делает из мухи слона.

Да и с тем, что Рузвельт вызвал инфляцию, обесценив золото, еще можно поспорить.

Что же на самом деле способствовало выходу из Великой депрессии?

Автор фонда Heritage Стивен Мур (Stephen Moore) подробно рассказывает о том, «Что же на самом деле способствовало выходу из Великой депрессии?»

То, что «Новый курс» Рузвельта помог выйти из Великой депрессии — исторический миф, о котором я уже писал. Спустя семь лет после начала действия новой экономической политики в сфере федерального долга и расходов, экономика США все еще была в упадке, и на улицах Америки царила бедность. К 1940 г средний уровень безработицы по-прежнему составлял 14.6%. Незначительный подъем.

Это правда, что с началом войны увеличился рост производства и снизилась безработица. Но военное время нельзя сравнивать с мирным. В этом нет ничего удивительного, ведь на войну ушли почти 12 млн американцев.

С 1942 по 1945 г, Америка была не рыночной экономикой, а экономикой военного времени, где действовали обычные законы временно остановившихся в развитии стран.

Но войной экономику не наладишь. Строя корабли, танки, самолеты, сбрасывая бомбы и посылая свои войска в опасные районы во время Второй мировой, Америка никак не способствовала росту благосостояния.

Война стимулирует экономику не больше, чем украденные деньги, цунами в Японии в 2011 г, ураган Катрина или торнадо, сравнивающий с землей города. Не будь подобных трагедий, ресурсы, уходящие на восстановление (или разрушение, как в случае войны), могли бы оказаться куда более полезными, спасать жизни, вкладываться в технологии и оборудование, необходимые для оздоровления промышленности.

В 1940-х гг расходы правительства безусловно возросли. Федеральная доля ВВП выросла с 12% в 1941 г до 40% в 1943-45 гг. Иными словами, почти половина всего, что производилось в стране, уходило на войну. Внутренние расходы на реализацию программ «Нового курса» в сфере образования, обучения и социальных услуг сократились более чем на 90%.

Интересно, что же стало причиной экономического роста после окончания войны.

Учебники истории об этом умалчивают. Вскоре после переизбрания на третий срок в 1944 г, и тогда, когда исход войны уже не вызывал никаких сомнений, Рузвельт со своими советниками задумал новый «Новый курс» с такими статьями расходов, как государственное медицинское страхование. Сторонники экономического учения Кейнса были уверены, что масштабное послевоенное сокращение правительственных расходов очень быстро подорвет экономику.

Пол Самуэльсон (Paul Samuelson), представляющий в то время неокейнсианское течение, предупреждал в 1943 году, что, если не расширить государственное регулирование и не увеличить расходы по сравнению с военным временем, то начнется «период такой безработицы и такого нарушения производственного процесса, с каким экономика никогда не сталкивалась». Журнал Business Week предсказывал, что в случае послевоенных сокращений уровень безработицы составит 14%.

Но случилось иначе. Правительственные расходы снизились с 41% от ВВП в 1945 г до 24% в 1946 г и до 15% в 1947 г. И никакого нового «Нового курса». Это было самое больше сокращение государственных расходов в истории США. Налоговые ставки снизились, а контроль цен в военное время увеличился. Была очень короткая восьмимесячная рецессия, но затем поднялся частный сектор экономики.

Личное потребление выросло на 6.2% в 1945 г и 12.4% в 1946 г, несмотря на сокращение государственных расходов. Частные инвестиционные расходы увеличились на 28.6%.

Чем меньше тратили федералы, тем больше тратили и инвестировали люди. Все идеи кейнсианства были перевернуты с ног на голову. На смену пришла философия свободного рынка Милтона Фридмана (Milton Freiedman).

В 1946 г средний уровень безработицы опустился ниже 4% и оставался на этом уровне добрую часть десятилетия. И все это произошло во время самых больших сокращений госрасходов за всю историю США, при президенте Гарри Трумане (Harry Truman).

ИПЦ в годы Великой депрессии

Выходу из Великой депрессии не помогли ни «Новый курс», ни конфискационный обмен золота, ни Вторая мировая война.

Рикардс говорил «покончить с дефляцией», а не с депрессией, но даже в таком узком значении, тезис Рикардса крайне сомнителен.

В 1938 г верховный суд отклонил бессмысленную политику Рузвельта в отношении сельского хозяйства, в 1939 г закончились пыльные бури, а 1 сентября 1939 года началась война.

Вернемся к болтовне

Теперь, после такого урока истории, давайте вернемся к болтовне.

Джим Рикардс

для The Daily Reckoning

P.S. Последние несколько месяцев я и моя команда испытывали эту совершенно замечательную золотую возможность от имени читателей...

Потенциально вы можете вернуть в 30 раз больше, чем вложили.

Уточню, что схема работает не для всех. К примеру, существуют определенные ограничения для инвестирования. Впрочем, если вы выполняете все условия...

То гарантирую, это будет одно из самых лучших и потенциально доходных для вас вложений.

Невыполнимая гарантия

Авторы статьи достаточно умны, поэтому говорят «потенциально доходный», но, цель у них, в любом случае, одна — обмануть. Никто не может «гарантировать» выгодности инвестиций.

Более того, из собственного опыта могу сказать, что чем больше надежд человек возлагает на что-то якобы очевидное, тем выше его разочарование от идеи, и зачастую из-за большого объема заемных средств.

«Новый курс» для золота

«Нового курса для золота» нет. Здесь все по-прежнему.

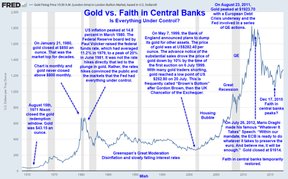

Сегодняшние доводы, конечно, не менее серьезны, чем раньше: постоянно растущие пузыри, отрицательные процентные ставки, почти невероятные балансы центральных банков и банковская система Европы, находящаяся, возможно, на краю гибели.

Эти темы не «новы», но являются крайней степенью абсурдности центральных банков.

По правде сказать, мне нравится заголовок. «С золотом все по-прежнему» — не самый лучший вариант.

Я разделяю часть доводов Рикардса. Советую людям покупать золото.

Просто я не понимаю, зачем выдумывать, что может сделать ФРС и, какими будут последствия.

Хотя, знаете, обман — двигатель торговли.

Когда золото эффективно?

На самом деле, само по себе золото не защищает от инфляции. С 1980 по 2000 г цена на желтый метал снизилась с $850 до $250, и каждый раз была инфляция.

Золото может быть эффективным в отдельных случаях, особенно, когда больше не веришь в то, что у центральных банков все под контролем.

Все ли под контролем? Думаю, что нет, и, наверно, в этом Рикардс со мной согласится.

Дальнейшие обсуждения читайте в статье «Сколько золота должно быть у обычного человека?»

Также посмотрите мою презентацию из 38 слайдов «Рискованный союз», посвященную мнениям, пузырям активов и золоту.

Скоро: «Обман вокруг биткойнов».

Комментарии 2

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.