Что движет ценой на золото? Часть вторая

- дата: 3 февраля 2022 (источник от 14 января 2022)

Подробный анализ текущей модели ценообразования золота и того, почему она ненадежна.

В текущей модели золото оценивается на основе доходности 10-летних ценных бумаг Казначейства США с защитой от инфляции (TIPS). На мой взгляд, чем дольше доходность TIPS остается ниже нуля, тем более бессмысленной становится текущая модель. На момент написания этих строк доходность TIPS -0,74%.

Введение

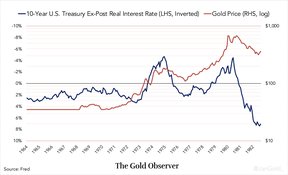

Первая часть была введением в текущую модель ценообразования золота. Мы обсудили, что цена золота в долларах США обратно коррелировала с фактическими реальными процентными ставками (номинальная ставка по ценным бумагам Казначейства США минус инфляция потребительских цен) с 1968 по 2005 гг., а с 2006 г. она обратно коррелирует с прогнозируемыми реальными процентными ставками (ожидаемая реальная ставка, измеряемая по доходности 10-летних TIPS).

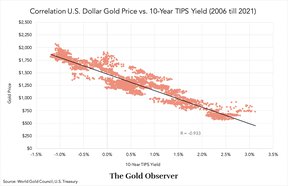

Причинно-следственную связь между золотом и доходностью TIPS сложно доказать, однако корреляция очень сильная (коэффициент корреляции -0.933) и имеется «рациональное» объяснение.

Корреляция долларовой цены золота и доходности 10-летних TIPS (2006-2021)

Цена золота

Доходность 10-летних TIPS

Источники: Всемирный совет по золоту, Казначейство США

Чтобы понять текущую модель, стоит рассмотреть три стадии. Первая стадия – это Бреттон-Вудс, когда доллар считался «равноценным золоту», так как был привязан к нему по курсу $35 за унцию. Сразу после Второй мировой войны в стабильности доллара мало кто сомневался. Однако в 1960-х рынок стал опасаться девальвации доллара относительно золота, так как американцы печатали слишком много валюты. Участникам рынка приходилось решать: держать золото – единственный международный резервный актив, который не может произвольно обесцениться, но не приносит дохода, – или американские правительственные облигации, приносящие доход, но деноминированные в долларах. Процентные ставки по облигациям Казначейства США и ожидания девальвации доллара играли роль в решении рынка покупать или продавать золото.

Вторая стадия началась в 1968 г., когда золоту разрешили плавать относительно доллара на свободном рынке. Инвесторы бежали к золоту как к тихой гавани, поднимая его цену, когда ожидали, что инфляция потребительских цен вырастет (и фактические реальные ставки снизятся). Когда Федеральная резервная система (ФРС) поднимала ставки и инфляция падала (и увеличивались фактические реальные ставки), инвесторы продавали золото, опуская его цену. Отсюда обратная корреляция между золотом и фактическими реальными ставками с 1968 по 2005 гг. Ставки Казначейства США и инфляционные ожидания инфляции играли роль в решении рынка покупать или продавать золото.

После отрицательных фактических реальных ставок в 1970-х цена золота не опустилась обратно к уровням того времени, когда реальные ставки были положительными, что отражает обесценивание доллара.

Фактическая реальная процентная ставка по 10-летним облигациям Казначейства США (левая ось, перевернутая); Цена золота (правая ось, логарифмическая)

Источник: ФРС

Третья стадия началась в 1997 г., когда в США были запущены TIPS, что привело к появлению прогнозируемых реальных процентных ставок. Немного позже, в 2006 г., золото начало тесно коррелировать с доходностью 10-летних TIPS.

Доходность TIPS – это ожидаемая реальная процентная ставка. Формула ставки TIPS:

Ожидаемая процентная ставка = Ставка по облигациям Казначейства США – ожидаемая инфляция

Другими словами:

Ставка TIPS = Ставка по облигациям Казначейства США – безубыточная ставка

Падающая доходность TIPS толкает золото вверх; растущая – вниз. Ставка по облигациям Казначейства США и инфляционные ожидания играют роль в решении рынка покупать или продавать золото.

Чтобы объяснить, почему я считаю текущую модель ненадежной, необходимо подробнее рассмотреть, как работают TIPS. Если вы уже знакомы с тонкостями рынка TIPS, можете перейти к заключению.

Механизм TIPS

Начнем с основ рынка облигаций. Согласно известному инвестору в облигации Казначейства США Лейси Ханту (LacyHunt), стандарт для оценки номинальных правительственных облигаций – это уравнение Фишера (Fisher):

Безрисковая процентная ставка = реальная процентная ставка + ожидаемая инфляция

Другими словами:

Ставка по облигациям Казначейства США = реальная процентная ставка + ожидаемая инфляция

Ставка по облигациям Казначейства США считается безрисковой, потому что американское правительство может напечатать любую сумму долларов, необходимую для погашения его долгов. Даже если доллары будут стоить не больше туалетной бумаги, они, скорее всего, будут возвращены. Исходя из уравнения Фишера, инвесторы решают покупать или продавать облигации Казначейства США. (Так это работает в теории; в действительности же закон обязывает многие финансовые институты покупать правительственные облигации.)

Номинальные облигации Казначейства США со сроком 10 лет и купоном (процентной ставкой) 3% будут приносить 3% от основной суммы в год, и через 10 лет основная сумма будет возвращена. Если инфляция окажется выше, чем ожидал кредитор, и он будет держать облигации до конца срока, его реальный доход снизится.

TIPS «гарантируют» кредитору реальный доход. Например, инвестор покупает 10-летние TIPS на $1 млн с купоном 2%. При каждой выплате по купону основная сумма облигации корректируется по инфляции, что также корректирует выплаты. По истечении 10 лет Казначейство США вернет кредитору $1 млн с поправкой на 10 лет инфляции. Инвестор в TIPS получает 2% в год и основную сумму с учетом инфляции. Почему же не все инвесторы в облигации хотят держать TIPS?

Поскольку TIPS компенсируют инфляцию, рынок покупает эти ценные бумаги, опуская их доходность относительно доходности номинальных облигаций Казначейства США, пока не будет всё равно, какие из них держать. Поэтому разность между ставкой TIPS и номинальных облигаций Казначейства США называют «безубыточной ставкой». Следовательно, безубыточная ставка отражает рыночные ожидания инфляции. Если рынок ожидает, что следующие 10 лет среднегодовая инфляция будет 1%, а ставка по 10-летним номинальным облигациям Казначейства США 3%, то доходность 10-летних TIPS будет оцениваться в 2% (3% – 1%).

Поскольку доходность TIPS рассматривается как (прогнозируемая) реальная доходность, формула для TIPS – это видоизмененное уравнение Фишера:

Ставка TIPS (2%) = Ставка по облигациям Казначейства США (3%) – ожидаемая инфляция (1%)

Ставка по облигациям Казначейства США (3%) = реальная процентная ставка (2%) + ожидаемая инфляция (1%)

Если инфляционные ожидания за жизненный цикл TIPS и номинальных облигаций Казначейства США с одинаковым сроком окажутся верными, они принесут одинаковый доход. Главная причина держать TIPS в том, что они превосходят номинальные облигации Казначейства США при неожиданном росте инфляции. TIPS выступают хеджем. Понятно, что когда инфляция оказывается ниже, чем ожидалось, номинальные облигации показывают лучшие результаты.

Что будет, если доходность TIPS отрицательна? Прежде всего, у держателей облигаций невозможно регулярно отнимать наличные. В случае отрицательной доходности покупатель должен сразу заплатить основную сумму с наценкой. Более высокая цена, заплаченная за капитал, возвращаемый в будущем, равнозначна отрицательной доходности. Если доходность 10-летних TIPS -1%, покупатель платит 110% основной суммы, а через 10 лет получает 100% без учета выплат по купону. В течение жизненного цикла облигации 100% основной суммы корректируется по инфляции, но в итоге инвестор в реальном отношении теряет 1% в год.

Заключение

Надежна ли текущая модель цены золота? Проверим ее логику.

На графике ниже показана обратная корреляция между ценой золота и доходностью 10-летних TIPS.

Доходность 10-летних TIPS (левая ось, обратная); Долларовая цена золота (правая ось)

Источники: Казначейство США, Всемирный совет по золоту

Начиная с 2006 г., когда доходность TIPS падала, цена золота росла, и наоборот. Мы должны заключить, что рынок считает золото более привлекательным, когда реальные ставки падают, потому что это единственный международный резервный актив без контрагентского риска – по золоту невозможен дефолт.

Падающая доходность TIPS (рынок облигаций ожидает меньший реальный доход) компенсируется растущей ценой золота. Но, как ни странно, корреляция не меняется, когда доходность TIPS заходит на отрицательную территорию. Когда доходность TIPS падает с -0.5% до -1% (рынок облигаций ожидает больше реальных потерь), цена золота реагирует так же, как когда доходность TIPSпадает с 1% до 0.5%.

Что еще более странно, в текущей модели, когда доходность TIPS из года в год остается -1%, рынок облигаций принимает серьезные потери, но золото не движется выше $1800 за унцию. Никакой компенсации нет. Мне это кажется нелогичным.

Последняя проблема, заслуживающая внимания, касается того факта, что федеральный долг США растет быстрее, чем надземные запасы золота. За последние 10 лет федеральный долг США удвоился, но надземные запасы золота увеличились на 17%. В 2012 г. доходность TIPS была -1%, как и в 2022 г. Таким образом, в 2022 г. общие ожидаемые потери рынка облигаций Казначейства США в два раза больше, чем 10 лет назад, однако цена золота – чье количество за 10 лет выросло на 17% – такая же, как 10 лет назад. Текущая модель кажется асимметричной.

Возможно, доходность 10-летних TIPS остается отрицательной, потому что отношение общего долга США к ВВП находится на рекордном уровне 370% (отношение государственного долга к ВВП 120%). Американское правительство в таких условиях не может позволить номинальным ставкам подняться намного выше. Между тем печатание денег и проблемы с цепочками поставок дали волю инфляции.

Я считаю, что чем дольше доходность TIPS остается отрицательной, тем более вероятно, что золото нарушит корреляцию и пойдет вверх. Еще один важный элемент здесь в том, что банковские сберегательные счета во многих странах около десятилетия имеют отрицательную (фактическую) реальную ставку. Как следствие, люди обратились к акциям и недвижимости как «идеальным средствам сбережения», потому что эти активы продолжали расти и приносить дивиденды или арендную плату. Ранее я писал, почему считаю, что рынки этих активов пребывают в пузыре (здесь и здесь). (См. материал о рекордных ценах на недвижимость в Амстердаме на Goldenfront.ru здесь). Хотя пузыри могут длиться дольше, чем вы думаете, когда они всё же лопнут, инвесторы будут искать альтернативное средство сбережения. Куда идти, когда акции падают, а правительственные облигации не могут предложить положительную реальную доходность? Исторически активом последней инстанции обычно служило золото.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.