Джон Хэтуэй: восемь ключевых графиков, золото, Фед и акции золотодобытчиков

- дата: 2 мая 2012 (источник от 22 апреля 2012)

В первом квартале 2012 года акции производителей драгоценных металлов в рамках индекса XAU упали на 2,4% до 175.46, тогда как золото выросло на 6,7% до $1668.35. По нашему мнению в первом квартале был пройден важный тест минимумов, достигнутых желтым металлом в декабре на уровне $1522.65. Акции драгоценных металлов отдыхали в течение этого теста. Мы ранее отмечали, что в этих акциях была отличная возможность купить дешево в конце 2011 года. В свете происходящего в первом квартале мы думаем, что такая возможность стала еще более привлекательной.

Потерявшие надежду инвесторы должно быть задают вопрос – что может наконец-то вытолкнуть акции драгоценных металлов из депрессии. Мы считаем, что сигналом к этому будет движение золота к новым высотам, которое случится до конца текущего года. Хотя такое утверждение может показаться слишком простым, но акции действительно отставали от металла уже в течение некоторого времени, несмотря на рекордные прибыли, поток наличных и дивиденды. С точки зрения инвестора ставящего против рынка, эти акции являются потенциально великолепной покупкой, если, конечно, цена на золото не упадет значительно ниже декабрьских уровней.

Мы считаем, что такой сценарий очень маловероятен. На сектор горнорудных акций обрушился целый каскад негативных новостей, начиная от политической враждебности и заканчивая глупыми поглощениями. Все это известно и можно легко обнаружить в тоскливых и продолжительных комментариях, написанных аналитиками склонным к продажам. За последние несколько недель нас посетили целых пять известных «продажных» аналитиков, начавших встречу с извинений за то, что они пришли обсудить акции золотодобытчиков.

Наш взгляд на вещи более оптимистичен, чем у большинства. Добыча золота и серебра стала вполне приличным бизнесом. Она создает профицит потока наличных. Управленцы, иногда благодаря громкой критике акционеров, рассматривают способы улучшения результатов. Эмиссия акций, которые когда-то лились потоком, значительно замедлилась. Повышения дивидендов становятся типичным явлением. Шаг за шагом все эти меры дадут акционерам лучшую доходность.

Соображения о макро ситуации

Три важных изменения макро климата становятся все более очевидными: растущие процентные ставки, растущая инфляция и спад в Китае. Тем временем кризис суверенных долгов в Европе далек от завершения. Все эти проблемы порождают неприятные последствия для финансовых рынков и практически гарантируют, что фискальная и монетарная политика западных демократий продолжит удешевление их валют.

Короче говоря, мы верим, что бычий рынок золота уже готов к переходу в более динамичную фазу. Коррекция металла с его рекорда $1921.55 достигнутого в прошлом сентябре вроде бы уже входит в последнюю стадию. Эмоции относительно акций горняков показывают крайний пессимизм. Мы считаем, что закрытие первого квартала 2012 года было важной поворотной точкой и отличной возможностью для покупки металла и акции золотодобытчиков.

Заголовки о том, что долгосрочные процентные ставки совершили поворот на 180 градусов и теперь, похоже, начинают расти, неверно объясняют это экономическим выздоровлением. Мы считаем, что ощущение экономической силы в США объясняется сезонными поправками данных. Хотя рост ставок и реален, экономическая ситуация остается слабой. Мы ожидаем, что рост ставок и более высокие цены на бензин станут препятствием дальнейшему прогрессу.

Инфляция на уровне 2,9% находится выше долгосрочной цели Феда. Тем не менее, приток легких денег оправдывается тем, что двигатели высокой инфляции, главным образом цены на нефть и ее родственные компоненты, растут только временно. Инфляция в Индии и Китае остается высокой. Стоимость импорта, около 15% ВВП, меняется под влиянием инфляционных условий. Продолжение политики легких денег перед лицом этих факторов может питать рост инфляции и инфляционной психологии. Мы ожидаем, что инфляция усилится в 2012 году и станет появляться в заголовках.

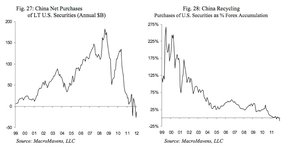

Замедление экономического роста в Китае и других развивающихся экономиках означает, что они создают меньше долларов, с помощью которых покупать американские облигации. На самом деле Китай продает американские облигации с августа 2011 года. Кто будет покупать облигации с негативной реальной доходностью, как не нации, манипулирующие обменным курсами валют? Мы считаем, что это именно Фед, купивший 61% всех государственных облигаций, эмитированных с 2011 года.

Как замечает Стефани Помбой (Stephanie Pomboy) (Macro Mavens - 22.03.2012) уровень валютных накоплений по всем миру значительно снизился за последние 12 месяцев. Доля сокращающихся форекс резервов, переводимая в доллары также снизилась. Поэтому мы считаем, что процентные ставки будут расти быстрее, чем кто-либо ожидает, если Фед и другие ЦБ не начнет новую экспансию своих и так уже раздутых балансов. Назовут эту экспансию количественным смягчением или нет, она должна направить ликвидный, избегающий риска капитал к золоту.

Труд Феда и других ЦБ далеко не закончен. Заявление главы Феда Бернанке от 29 февраля о том, что дальнейшее количественное смягчение не предполагается, вызвало резкое падение драгоценных металлов. То есть подразумевалось, что экономическое выздоровление будет продолжаться и без дальнейшего стимула. Мы считаем, что этот прогноз будет так же аккуратен, как и большинство других прогнозов Феда за последние годы.

Даже если Фед воздержится от продолжения КС на какое-то время, остается проблема излишней ликвидности в банковской системе, появившейся в результате предыдущих раундов беспрецедентного стимулирования. Сегодня объем чрезмерных резервов в банковской системе оценивается в приблизительно $1,5 трлн против $2 млрд в среднем до глобального кризиса 2008 года. Чрезмерные резервы таких масштабов – это топливо для будущей инфляции. Любое значительное сокращение таких резервов загонит процентные ставки выше порога терпимости любого политика или центрального банкира. Поэтому мы считаем разговоры чиновников Феда о стратегиях выхода бессмысленным позерством.

По нашему мнению, монетарная политика загнана в угол предыдущими действиями, политикой года выборов (и еще шире – динамикой современного состояния демократии) и спадом темпов глобального накопления валют. Мы ожидаем, что результатом всего этого при самом оптимистичном сценарии будет продолжение финансовых репрессий. По крайней мере, доходность ликвидного капитала может оставаться негативной еще много лет. В таких обстоятельствах спрос на защиту, предлагаемую золотом должен оставаться сильным. Если предполагаемое экономическое выздоровление споткнется, то призывы к продолжению КС будут просто оглушительными.

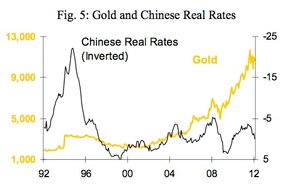

Золото и реальные процентные ставки в Китае

Золото и американский денежный агрегат М2

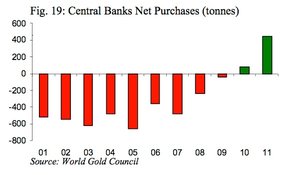

Чистые покупки золота ЦБ, в тоннах

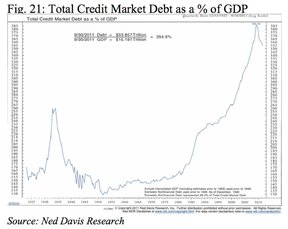

Суммарный долг кредитных рынков в % от ВВП

Слева: чистые покупки Китаем долгосрочного американского долга, в $ млрд. Справа: чистые повторные покупки Китаем американских ценных бумаг в % от валютных накоплений

Рыночная капитализация золота над землей в % от американских финансовых активов

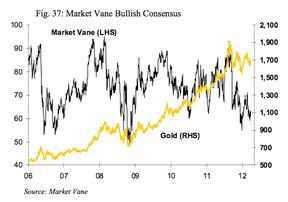

Индикатор эмоций инвесторов Bullish Consensus компании Market Vane против золота

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.