Государственный долг США достигнет отметки 100% ВВП на Хэллоуин, 31 октября

- дата: 25 октября 2011 (источник от 19 октября 2011)

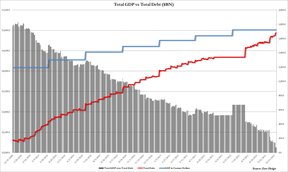

Мы решили посмотреть на реальные цифры, касающиеся размеров долгов США, и пришли к очень тревожному выводу: на сегодня их суммарный размер равняется $14,942 трлн, - это исторический максимум. Размер ВВП за второй квартал 2011 года опубликованный три недели назад в годовом выражении равнялся $15,012 трлн. Иными словами разница между суммарными долгом и суммарным ВВП упала до рекордных низких $70 млрд. В начале 2010 года этот показатель равнялся $1,8 трлн. Теперь по поводу ближайших эмиссий облигаций. Завтра (20.10) Минфин объявит о начале аукционов на облигации с различными сроками погашения размером $99 млрд с очень приблизительной датой погашения: 31 октября, то есть в Хэллоуин. Дамы и господа, этот Хэллоуин будет страшным вдвойне: впервые со Второй мировой войны, размер американского государственного долга превзойдет размер ВВП.

Серым – суммарный ВВП по сравнению с суммарным долгом, красным – суммарный долг, синим – ВВП в постоянных долларах.

Goldenfront: Чтобы пояснить почему этот порог имеет такое значение мы повторяем материал, опубликованный нами 03.07.2010. Справедливости ради отметим, что ниже говорится о краткосрочных (со сроком погашения от года и менее) долгах в размере 100% от ВВП. Но если нам не изменяет память, то в текущих обязательствах США доля краткосрочных равняется более чем 80%.

Это одна из тех цифр, которые настолько невероятны, что о ней хочется долго думать. В течение следующего года американскому министерству финансов придется рефинансировать $2 трлн краткосрочного долга. И это без учета дополнительных дефицитов в $1,5 трлн. Как и где они могут занять $3,5 трлн за один год, если эта цифра равняется 30% нашего ВВП, а мы самая большая экономика в мире?

И откуда весь этот краткосрочный долг? Как и большинство организаций или лиц, отягощенных долгами, будь то сабпрайм-заемщики, «Дженерал Моторс», «Фанни» и «Фредди» и т.д., американское правительство старается сделать долг дешевле, делая его короче, а затем регулярно его рефинансирует. Как говорится, катящийся долг мхом не обрастает. Если ты можешь рефинансировать, проблем нет. Но обычно такая практика приводит к тому, что люди занимают еще больше на более короткие сроки под еще более низкие ставки. В конце концов, кредиторы задаются вопросом – а заплатят ли мне вообще, и цена кредита, соответственно, взлетает. Все заканчивается банкротством.

Когда банкротится правительство – это называется дефолт. Валютные спекулянты нашли способ прогнозировать страновые дефолты. Два известных экономиста – Гринспен (Greenspan) и Гуидотти (Guidotti) – опубликовали эту секретную формулу в 1999 году. Эта формула называется правило Гринспена–Гуидотти, и оно гласит, что для того, чтобы избежать дефолта, стране необходимо иметь резервы твердой валюты в размере 100% от своих краткосрочных долговых обязательств. По мнению крупнейшего в мире денежного фонда PIMCO, эта самая проверенная и популярная концепция адекватности резервов.

Проще говоря, страна, не способная обслужить все свои иностранные долги за следующие 12 месяцев, становится кредитным риском. Спекулянты будут угрожать ее облигациям и валюте и сделают невозможным рефинансирование долга. Дефолт теперь гарантирован.

И как же Америка выглядит на шкале Гринспена–Гуидотти? Как гарантированный дефолт. США обладает резервами золота, нефти и иностранной валюты. 8113,5 метрических тонн золота в собственности США сегодня стоят около $300 млрд. Стратегические резервы нефти в 725 млн баррелей стоят около $58 млрд. К нефти и золоту можно прибавить $136 млрд в иностранной валюте. Итого около $500 млрд резервов. Американские краткосрочные обязательства куда больше.

Америке придется рефинансировать $2 трлн в следующие 12 месяцев. Это могло бы и не вызвать кризиса, если бы мы финансировали наши долги из внутренних резервов. Но сегодня иностранцы владеют 44% нашего долга, а это значит, что мы должны заплатить им $880 млрд в течение года, а эта сумма значительно превосходит размер наших резервов. А если вспомнить про дефицит в $1,5 трлн, то она вообще фантастическая.

Откуда придут деньги? Размер сбережений в США равняется $600 млрд в год, то есть опять не хватает. Иностранцы тоже не помогут – они знают правило Гринспена–Гуидотти. Российский и индийский центробанки перестали покупать казначейские билли. Индусы купили 200 тонн золота, а Россия заявляет о намерении удвоить свои золотые резервы.

Остается печатный станок. Фед уже монетизировал $2 трлн федеральных и ипотечных долгов. Это девальвирует доллар и уменьшает ценность казначейских облигаций. Рано или поздно наши кредиторы встанут перед выбором: продолжать держать наши облигации и смотреть, как они медленно теряют ценность, или бежать в золото и испытать резкое падение ценности облигаций.

Покупать наш долг они точно больше не будут. Центробанки каких стран избавятся от долларов следующими? Бразилии, Кореи и Чили. Все три держат менее 1% золота в своих резервах.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.