Исследование банка Credit Suisse и Лондонской школы бизнеса с комментариями: золото растет в цене как в условиях крайней инфляции, так и дефляции

- дата: 7 января 2022 (источник)

Участники рынка продолжают анализировать исследование Credit Suisse и Лондонской школой бизнеса (ЛШБ) под названием «The Credit Suisse Global Investment Returns Yearbook 2012».

В докладе The 2012 Yearbook анализируются данные с 1900 по 2011 год, а также рассматриваются лучшие варианты защиты от инфляции и дефляции и регулирование подверженности валютным рискам. Основные выводы: облигации демонстрируют хорошие показатели при дефляции и при страховании валютного курса, а акции не являются идеальной защитой от инфляции, но международная диверсификация при этом идет им на пользу.

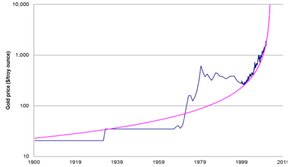

Цена золота ($ за тройскую унцию)

Из доклада ясно, что золото обеспечивает своевременную страховку от инфляции, и долгосрочным инвесторам в золото следует ожидать положительной корреляции к инфляции – золото является одним из двух активов, которые с 1900 года обладают положительной чувствительностью к инфляции (на уровне 0,26).

Только индексируемые облигации продемонстрировали больший показатель – 1, как и ожидалось.

Однако когда инфляция увеличивается на 10%, доходность по облигациям падает в среднем на 7,4%, доходность по казначейским ценным бумагам снижается на 6,2%, а акции теряют 5,2% доходности. Недвижимость дешевеет на 2-3,3%.

Что важно, золоту удалось прибавить в цене как в случае инфляции, так и дефляции.

Академики из ЛШБ проанализировали 2128 отдельных лет в 19 крупных странах (1900-2011), обнаружив, что в годы максимальной дефляции золото дорожало на 12,2%, в то время как средний уровень дефляции составлял 26%.

Стоит также отметить тот факт, что золото также слабо дорожало в годы наибольшей инфляции, когда Индекс потребительских цен подскакивал в среднем на 18%.

Единственным негативным моментом в докладе, связанным с золотом, был тот факт, что доходность золота с 1900 по 2011 годы была слабой – с реальной прибылью всего в 1,3% в год - по сравнению с 5,4-процентной доходностью акций (индекс MSCI World USD) и 1,7-процентной – облигаций.

Конечно же, ценные бумаги показали лучшие, чем золото результаты, но здесь есть один нюанс.

Было бы странно, если бы это было иначе, так как золото использовалось в качестве денег при фиксированном курсе в $20 за унию до 1933 года и $35 за унцию до 1971 года. Это нечестное сравнение, не заслуживающее внимания.

Что еще важнее, за последнее время и на современном этапе с 1971 года после отмены золотого стандарта, и поступления золота в свободный оборот, оно обогнало эталонный фондовый индекс S&P 500.

Как заявил один из авторов доклада, Пол Уолш (Paul Walsh), инвесторы должны сделать вывод, что в то время как ценные бумаги по-прежнему являются долгосрочными инвестициями, они потеряли 12% своей реальной стоимости в те годы, когда средний годовой показатель инфляции достигал максимума (18%).

«Золото принесло не очень крупные прибыли, но во времена инфляции он является активом, который стоит иметь», сказал он.

Хотя в докладе отмечается волатильность золота – важно отметить, что золото чуть более волатильно, чем мировые эталонные индексы ценных бумаг (менее волатильно, чем индексы развивающихся рынков и намного менее волатильно, чем отдельные акции), и эта нестабильность появилась только с окончанием действия Золотого стандарта в 1971 году, когда золото стало не только деньгами, но и торгуемым активом.

Совершенно иная интерпретация доклада Credit Suisse о золоте

Оказывается, между анализами и интерпретациями исследования, проведенными разными журналистами, существуют серьезные противоречия.

Как писала The Wall Street Journal, в целом золото в докладе характеризуют положительно:

«С 1900 года золото ежегодно приносило британским инвесторам в среднем 1,1% реальной прибыли. В среднем золото демонстрировало положительные показатели в периоды инфляции и умеренной дефляции, а также хорошие показатели – при тяжелых формах дефляции.

Неплохо. Но это далось ценой значительных издержек.

Во-первых, оно не приносит никакой прибыли, и все эти показатели возникли за счет ценовой динамики. Во-вторых, это сопровождалось значительной рыночной волатильностью. В целом облигации и векселя хуже всего вели себя в периоды инфляции, и лучше всего – во время дефляции. Акции не обеспечили защиты от инфляции, хотя недвижимость и золото, по большей части, успевали за ее ростом. Единственно верной страховкой от инфляции являются индексированные облигации.

Хотя эти ценные бумаги подвержены риску правительственного дефолта.

С точки зрения абсолютных показателей ценные бумаги продемонстрировали лучшую реальную годовую доходность на уровне 5,4% по сравнению с 1,7-процентной доходностью долгосрочных облигаций и приблизительно 1-процентной – для краткосрочных облигаций и недвижимости. Но эти доходы были получены только потому, что инвесторы были готовы принять существенные риски.

Стандартное отклонение для ценных бумаг составило почти 18%. Акции стали лучшим вариантом вложения средств в долгосрочной перспективе, хотя они плохо защищали от инфляции, а также требуют от инвесторов железных нервов.

Сохранят ли они свои способности в новом веке – это совершенно другой вопрос».

В то время как Reuters интерпретировал полученные данные об инвестициях в золоте в более негативном ключе:

«Цены на золото были слишком нестабильными, чтобы выступить в роли надежной защиты от инфляции, показало во вторник исследование финансовых активов за последние 112 лет.

В то время как инфляция не снижает реальной стоимости золота, оно не приносит дохода или прибыли, и драгметалл принес намного меньшую долгосрочную прибыль, нежели акции.

Как показало исследование, опубликованное Элроем Димсоном (Elroy Dimson), Полом Маршем (Paul Marsh) и Майком Стонтоном (Mike Staunton) из Credit Suisse и Лондонской школы бизнеса, за период с 1900 года реальная доходность золота составляла 1,1% в фунтах стерлингов, а его цена подвергалась сильным колебаниям».

Bloomberg сообщил:

«В то время как золото можно рассматривать в качестве страховки от инфляции, металл продемонстрировал «намного более низкие» показатели долгосрочной прибыльности, чем акции, согласно данным исследования, проведенного Лондонской школой бизнеса и Credit Suisse Group AG.

«По этой причине организации, которые стремятся к значительной долгосрочной реальной прибыли, вряд ли будут массово инвестировать в золото, - заявили авторы доклада, присланного сегодня по электронной почте. – Покупательная способность золота показала широкий диапазон колебаний».

В Financial Times написали:

«Золото предлагает лучшую, нежели акции, защиту как от инфляции, так и от дефляции. Но его цена очень нестабильна, и в течение многих лет в какой-то момент ему не удавалось оправдать ожидания, и его цена падала, в то время как инфляция росла. Правда в том, что инвестора, опасающимся инфляции, просто некуда пойти».

Порталу Goldcore посчастливилось также получить доступ к превосходному исследованию о золоте, проведенному профессором финансов Тринити колледжа, доктором Константином Гурджиевым (Constantin Gurdgiev), написавшим вместе с коллегой, доктором Брайаном Люси (Brian Lucey), научную статью, которая продемонстрировала, что золото является проверенным инструментом хеджирования и безопасной гаванью.

Доктор Константин Гурджиев составил следующее заключение по данному исследованию:

«В то время как золоту свойственна ценовая волатильность и изменение курса относительно других активов, что губительно для краткосрочного и иногда даже среднесрочного хеджирования, полученные данные показывают, что в долгосрочной перспективе золото является инструментом, обеспечивающим наилучшее покрытие рисков для инвесторов, заинтересованных в сохранении капитала.

Это не означает, что другие активы, содержащиеся в диверсифицированном портфеле, хуже золота с точки зрения либо номинальной прибыльности, доходности с поправкой на риск, либо предоставления возможности хеджирования в средне- и краткосрочной инвестиционной перспективе. Однако никакой другой актив не обеспечивает так много возможностей для хеджирования, а также сфер применения в качестве безопасной гавани по сравнению с другими классами активов, как золото.

В то время как драгметалл не приносит дивидендного дохода, в отличие от акций, золото не подвержено угрозе выживания (survivorship bias).

Также важно отметить, что и многие акции не приносят регулярных дивидендов. Отмеченная доходность акций часто определяется при допущении, что средний инвестируемый портфель, размещенный вначале, в среднем аналогичен размещенному в момент закрытия портфельных моделей.

Между тем, многие акции обваливаются до нуля. Золото же на протяжении веков остается неподверженным рискам исключения из котировального списка, банкротства и даже, с учетом современных возможностей хранения, отказа от уплаты долга и конфискации.

Кроме того, физическое золото – это не требование на остаточную стоимость предприятия, как ценные бумаги, а находящийся в полной собственности актив без риска второочередности требования. Таким образом, владельцы акций подвергаются риску размывания и, в конечном счете, полного убытка. Эти риски не грозят владельцу золота.

Независимо от интерпретации данных, диверсифицированный портфель, включающий акции, золото, инструменты с фиксированной доходностью и другие классы активов, вкупе со строгими пассивными правилами управления убытками и размещения прибыли, если инвесторы предпочитают смешанные стратегии, - это лучшая альтернатива, доступная обычному инвестору на сегодняшних рынках.

До тех пор, пока не появится актив, сохраняющий реальную стоимость перед лицом многих дополнительных и катастрофических рисков, в то же время обеспечивающий высокую степень ликвидности, способности к перемещению и надежность владения, золото останется ключевым компонентом хорошо диверсифицированного портфеля».

Доктор Константин Гурджиев – адъюнкт-профессор финансов в Тринити колледже, Дублин, и неисполнительный член Инвестиционного комитета Goldcore, Ltd.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.