Какой может быть инфляция в 2014 году

- дата: 10 апреля 2012 (источник от 26 марта 2012)

Большинство экономистов, особенно мейнстрим, скажет вам, что, скорее всего, инфляция в обозримом будущем останется доброкачественной. А те, кто думает, что ее уровень может вырасти, как правило, считают, что она должна вырасти выше. У истории есть для них предупреждение: будьте осторожны со своими желаниями.

Есть множество исторических примеров показывающих, что как только инфляция вступает в свои права, она может быстро выйти из-под контроля. Это опасность, с которой мы сталкиваемся сейчас. Вот что я имею в виду ...

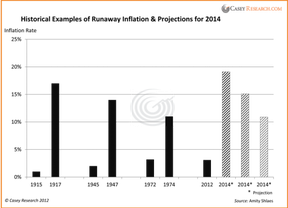

В последней статье о внезапной инфляции, написанной старшим научным сотрудником по экономической истории в Совете по международным отношениям (Council on Foreign Relations) и автором бестселлеров Эмити Шлаэс (Amity Shlaes), приводятся примеры из истории инфляции в США последнего столетия, которая была сначала умеренной, а затем резко взлетела до тревожного уровня. Я наложил их на график, наглядно демонстрирующий, как быстро инфляция выросла в течение всего двух лет с «доброкачественных» уровней. Затем я сделал некоторые прогнозы на сегодня, основываясь на исторических примерах.

Исторические примеры внезапной инфляции и проекции на 2014 год (заштрихованные столбцы)

По сведениям Шлаэс уровень американской инфляции равнялся 1% в 1915 году (исходя из более ранней методологии расчета индекса потребительских цен). В следующие два года она скакнула до 17%. По ее словам, это произошло, потому что Минфин «тратил на войну как сумасшедший, создавая деньги для оплаты расходов на нее…»

Учитывая то, что наши расходы и печатание денег сегодня вышли из-под контроля, я спрогнозировал то, каких темпов может достичь инфляция сегодня, если наложить на нее темпы прошлых лет. Первый штрихованный столбец справа показывает темпы роста индекса потребительских цен (CPI), если наложить на него рост 1915-1917 гг. Ее уровень достигнет 19% к 2014 году. Действительно методологию расчета индекса много раз меняли, но таков был бы уровень «неофициальной» или «настоящей» инфляции.

В 1945 году официальный уровень равнялся 2%. Он вырос до 14% за 24 месяца. Соответственно, мы получаем 15% к 2014 году (средний столбец).

И пример из периода, запустившего самый большой бычий рынок драгоценных металлов, - начала 1970-х. CPI находился на отметке 3,2% в 1972 году, то есть на уровне близком к сегодняшнему. Он взлетел до 11% всего через два года. Повторяя эту динамику, третий столбец показывает, что мы тоже будем на отметке 11% в 2014 году. Аналитическая компания Джона Вильямса (John Williams) Shadow Stats говорит, что мы уже на 10%, опираясь на методологию расчета 1980 года, так что отсюда мы достигнем 17% через 24 месяца.

Может ли инфляция достичь таких высот через два года? Задумайтесь вот о чем:

- Fox Business сообщил 7 марта, что «зарплаты выросли куда быстрее в конце прошлого года, чем первоначально ожидалось…» Это важно, потому что большинство экономистов считает, что невозможно иметь более высокую инфляцию без роста зарплат.

- Объем коммерческих и индустриальных займов вырос на 14% за последний год, к тому же расходы потребителей и бизнесов находятся в повышательном тренде.

- Количество разрешений на строительство находится на высоком уровне с октября 2008 года. Продажи вторичной недвижимости упали на 0,9% в прошлом месяце, но это случилось после январского роста продаж на 4,6%.

- Количество заявок на получение пособий по безработице сокращается, розничные продажи показали лучшие результаты за пять месяцев, а продажи машин выросли на 16% в прошлом месяце. Я читал один отчет, в котором было сказано, что экономическая статистика пережила уже 24 недели постоянных улучшений.

Если улучшения в экономике продолжатся и в системе будет плескаться все больше денег, то легко можно представить, что инфляция может начать быстро расти. Если вы разбираетесь в экономике австрийской школы, то вы будете искать корневую причину инфляции – порчу денег.

- Объем денежной базы США находится на уровне $2,72 трлн, то есть он вырос на 168% с октября 2008 года.

- Государственный долг вырос на невероятные $4,9 трлн с момента вступления в должность Обамы. Сегодня он равен $15,5 трлн.

- Американский бюджетный дефицит в этом году по прогнозам превысит $1,3 трлн, отвратительная сумма, которая больше суммарного годового бюджета лишь 20-летней давности.

- По данным ISI Group, ЦБ по всему миру запустили 122 «стимуляционные инициативы» за последние семь месяцев.

Помните, что в наших исторических примерах инфляция сначала была низкой и никто ее не замечал. Но государственные интервенции в монетарную систему стали искрой, вызвавшей ее внезапный и быстрый рост. Она многих застала врасплох и я подозреваю, что в этот раз произойдет то же самое. Не думайте, что наша бездумная бюджетная и монетарная политика останется без последствий, потенциально неприятная точка невозврата будет, скорее всего, достигнута.

Учитывая весь тот ущерб, наносимый сегодня бумажным валютам по всему миру, в сочетании с невероятными бюджетными дефицитами, говорят мне, что на золото надо смотреть не только как на потенциальное средство для зарабатывания денег, но и как на защиту от бешеной инфляции, которая неизбежно исковеркает нашу экономику и разбавит содержимое наших кошельков. Если вы думаете, что дальше нас ожидает дефляция, то я приму этот аргумент – на какое-то время – если вы примите мой о том, что Фед почти точно запаникует в случае очередного дефляционного события и выжмет газ до пола. Поэтому мы убеждены, что инфляция, то есть разбавление валюты, просто неизбежна. Гарри Дент (Harry Dent), известный автор книги «Грядет великий крах» (The Great Crash Ahead), убежден, что дефляция представляет собой величайшую экономическую угрозу, тогда как автор «Валютных войн» (Currency Wars) Джим Рикардс (James Rickards) считает, что напротив инфляция является главной угрозой.

Тем из вас, кто говорит, что золото не всегда шло нога в ногу с инфляцией, не следует тешить себя иллюзиями о том как оно поведет себя в высоко инфляционной среде: оно поползет вверх точно так же, как и в 1970-х. А как насчет «продуктивных активов», которые Воррен Баффет (Warren Buffett) предпочитает золоту? Им будет трудно поднимать цены на свои продукты так быстро, чтобы поспеть за растущим CPI. Золото может и не точно отслеживает инфляцию, когда та находится на низком уровне, но в ситуации высокой инфляции оно служит одной из своих ключевых целей.

Вы можете считать, что высокая инфляция случится не в 2014 году, а позже, но не отвергайте возможности того, что она может начаться внезапно. И не забывайте о возможности того, что неожиданный скачок инфляции, и особенно инфляционных ожиданий, может стать искрой, которая зажжет манию в драгоценных металлах. Я легко могу себе представить, что это будет тем самым активатором, который, наконец, толкнет широкую публику в наш сектор, породив сдвиг парадигм, из которого, в свою очередь, раздуется пузырь.

В любом случае нам стоит хорошенько прислушаться к словам выдающегося менеджера хедж-фондов Джона Полсона (John Paulson), надзирающего за $14 млрд активов: «К тому времени, когда инфляция станет очевидной, золото уже, вероятно, вырастет, а это значит, что сейчас время для создания позиции».

Мы согласны. Как мы писали в февральском выпуске BIG GOLD, если 10% ваших активов, доступных для инвестиций (то есть, исключая рыночную стоимость вашего основного места жительства), не вложены в различные формы золота и серебра, мы считаем, что ваш портфель находится в рискованной ситуации. Как напомнил нам Даг Кейси (Doug Casey) на прошлой неделе: «Тот, кто думает, что хоть в какой-то степени защищен финансово и не владеет золотом, особенно в мире после 2008 года, - или невежа, или наивен, или дурак, или все три».

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.