Мир переменных ставок, часть II: ипотечные фонды инвестиций в недвижимость (REITs) раздавлены

- дата: 12 июля 2013 (источник от 10 июля 2013)

Часть первую см. здесь.

Джон Рубино: Ипотечные фонды инвестиций в недвижимость (real-estate investment trust (REITs)) – это компании, берущие взаймы для покупки облигаций обеспеченных закладными на жилье (mortgage backed securities (MBS)) и зарабатывающие на разнице (спреде) между собственной стоимостью финансирования и доходностью MBS. Когда процентные ставки падают и MBS показывают хорошие результаты, эти ребята зарабатывают состояния. Но когда ставки растут, а цены на облигации падают, слишком высокий уровень финансового плеча их убивает. Они стали одной из первых жертв жилищного краха несколько лет назад. Теперь они и их инвесторы, страдающие от потери памяти, снова сели в лужу:

Bloomberg: Облигационные убытки REITs растут, финансовое плечо порождает вынужденные продажи

10.07.2013

Глава крупнейшего ипотечного фонда инвестиций в недвижимость Annaly Capital Management Inc. (NLY) Веллингтон Денахан (Wellington Denahan) менее трех месяцев заявил инвесторам, что разговоры о том, что REITs якобы угрожают финансовой стабильности США, также далеки от истины, как и истерия, связанная с атаками акул в 2001 году.

С момента публикации его комментариев 2 мая акции компаний, использующих заемные деньги для ставок в размере $400 млрд, упали на 19%, а стоимость их активов рухнула после того как Федеральный Резерв вызвал паническое бегство из облигационных фондов, подав сигнал о возможном замедлении программы покупки долгов.

Похоже, что только за одну неделю в июне ипотечным фондам потребовалось продать ипотечных облигаций с государственной гарантией приблизительно на $30 млрд, чтобы сохранить неизменным объем займов относительно их (фондов) чистой стоимости, по данным JPMorgan Chase & Co. Такие распродажи усугубили ситуацию с убытками на рынке ипотечных облигаций, пережившем худший квартал с 1994 года, ускорили бегство из облигационных фондов и толкнули ставки по кредитам на жилье до двухгодичного максимума.

REITs «стали одним из, если не самым большим виновником» падения и волатильности ипотечных облигаций, сказал эксперт по ипотечным облигациям в TCW Group Inc., управляющей $131 млрд активов.

Ипотечные ставки скакнули до 4.46% в конце июня с почти рекордно низких 3.35% в начале мая, после того как ЦБ намекнул на то, что он постепенно сократит ежемесячный объем покупки активов, включая $40 млрд жилищных долгов с государственным обеспечением. Инвесторы в июне уже вывели $60 млрд из американских облигационных фондов, что стало крупнейшим месячным объемом вывода средств за период ведения отчетности с 1961 года, по оценкам Investment Company Institute.

Дешевое финансирование

Компании, включая Annaly, American Capital Agency Corp. (AGNC), - вторую крупнейшую компанию, и Armour Residential REIT Inc. (ARR), продают акции на открытом рынке, чтобы исключить возможность вывода капитала инвесторами. Они также активно используют финансовое плечо, когда размер займа в 6-8 раз превосходит размер их капитала.

Таким образом они сыграли на дешевом финансировании, так как Фед держал краткосрочные процентные ставки у нуля более четырех лет. REITs более чем утроили объем ипотечных облигаций в собственности с 2009 года, а их возросшая покупательная способность помогла удержать ипотечные ставки на низких уровнях.

«Индустрия опирается на финансовое плечо, а это обоюдоострый меч», сказал Кен Хакель (Ken Hackel), глава стратегии секьюритизированных продуктов облигационного брокера CRT Capital Group LLC. «В хорошие времена оно дает доходность выше рынка. Но когда ситуация меняется, финансовое плечо вызывает проблемы, связанные с необходимостью закрытия позиций».

В прошлом году REITs, специализирующиеся на активах, связанных с недвижимостью, и избегающие налогов через выплату 90% прибылей, заманивали инвесторов доходностью в 19% и дивидендами свыше 13%, что было почти в два раза выше доходности по высоко рискованным корпоративным облигациям.

Джон Рубино: Простое правило – когда долгосрочные облигации платят 3% годовых и кто-то пытается продать вам акции фонда, платящего 13%, то они не думают о вашем финансовом благополучии.Вас водят за нос, обдирают и вы это поймете очень скоро. Считайте ваши убытки оплатой обучения в Университете Опыта.

Похоже, что наша коллективная память становится все короче. Раньше для того, чтобы лопнувший пузырь возвратил доверие инвесторов, требовалось целое поколение, но сегодня мы сжали этот цикл до пяти лет. Что нас ждет дальше – субстандартная ипотека или дот-комы?

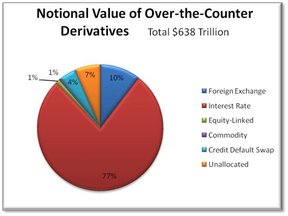

Ипотечные фонды – это лишь небольшая часть мира спекулянтов с финансовым плечом, поэтому их схлопывание, если оно действительно происходит, не повлияет на нас напрямую кроме небольшого повышения ставок по ипотеке. А вот свопы по процентным ставкам – это совсем другое дело. Они господствуют на рынке деривативов и уровень плеча в них еще выше, чем в REITs. После мощного скачка ставок в прошлом месяце многие игроки понесли огромные убытки. Посмотрим, что произойдет, когда они выйдут на свет.

Суммарная номинальная стоимость небиржевых деривативных контрактов - $638 трлн, свопы по процентным ставкам – красным.

Комментарии 2

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.