Мировая финансовая система разваливается и нет, у США нет иммунитета

- дата: 18 сентября 2018 (источник от 4 сентября 2018)

Валюты обваливаются не случайно. Мы наблюдаем лишь первую стадию полной перестройки глобальной финансовой системы.

Взгляните на Шанхайский фондовый рынок (Китай) и скажите, что вы видите:

Сводный индекс Шанхайской фондовой биржи (на конец дня)

3 сент. 2018, Откр., Макс., Мин., Закр. Изм.

Еженедельно (31 авг.)

Скользящее среднее (50)

Скользящее среднее (200)

Линии Боллинджера

Объем неопр.

Неспособность удержать уровень поддержки 200-недельного скользящего среднего заставляет задуматься.

Апр., Май, Июнь, …, Авг.

Полное фиаско, верно? Обратите внимание на 4-месячные попытки удержаться за ключевой технический уровень поддержки 200-недельного скользящего среднего (красная линия). Как только поддержка была наконец проломлена, индекс рухнул.

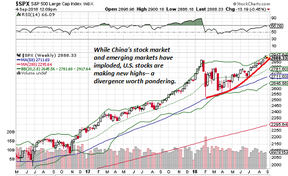

А теперь взгляните на американский фондовый рынок S&P 500 (SPX):

Индекс S&P 500 Large Cap

4 сент. 2018, 12:09; Откр., Макс., Мин., Закр., Изм.

Еженедельно

Скользящее среднее (50)

Скользящее среднее (200)

Линии Боллинджера

Объем неопр.

Тогда как китайский фондовый рынок и развивающиеся рынки обваливаются, американские акции достигают новых максимумов, – такое расхождение заставляет задуматься.

Май, Июнь, Июль, …, Сент.

SPX достигает новых максимумов, не просто взбираясь по стене тревоги, а перепрыгивая ее. Итак, двигатель глобального роста – Китай – демонстрирует признаки серьезного расстройства, а мировой потребительский рай – США – переживает эйфорию (им воду с ибогаином подают что ли?).

Расхождение заставляет задуматься. Как может быть такое, что две экономики, питавшие 28-летний бычий рынок практически всего (если не считать небольшие неприятности в 2008-09 гг.), так по-разному реагируют на затруднения глобальной экономики и финансовой системы?

Стоит также задуматься об одном проверенном правиле. Хотя фондовый рынок привлекает все внимание СМИ – во всех выпусках новостей сообщается о том, какими при закрытии торгов были промышленный индекс Доу – Джонса, SPX и фондовый индекс NASDAQ, – рынок облигаций больше и значительнее. А валютный рынок – еще больше.

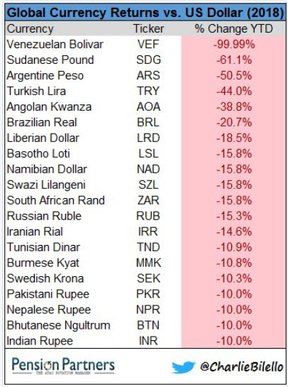

Как иллюстрирует нижеприведенная таблица, многие валюты по всему миру терпят полный крах. Это нормально. Государства, берущие слишком много кредитов, слишком много тратящие и печатающие слишком много своей валюты, чтобы создать иллюзию платежеспособности, рано или поздно сталкиваются с валютным кризисом, так как инвесторы и трейдеры теряют веру в валюту как средство сбережения, т. е. веру в то, что через месяц ее покупательная способность будет такой же, как сегодня, или большей.

Вот ключевой вывод: валютный кризис – симптом глубинной болезни, но не сама болезнь. То же касается обвалов фондовых рынков, как в случае шанхайского индекса, проломившего долгосрочный уровень поддержки: обвал фондового рынка – симптом глубинной болезни, но не сама болезнь.

Одновременный обвал такого большого числа валют говорит о том, что глобальная валютная система рушится, причем быстро. Налицо симптом фатальной болезни. Валюты отражают всевозможную финансовую информацию; они – своего рода пульс экономики: торговый баланс, уровень долга, процентные ставки, политика центрального банка, фискальная политика и т. д.

Глобальная финансовая система взаимосвязана, но это не является веским объяснением обвала. Принято объяснять, что слабость валюты подобна гриппу: одна валюта заразилась, и затем болезнь передается другим слабым валютам.

Такой диагноз обманчив. На самом деле мы наблюдаем, как лопается беспрецедентный глобальный пузырь долга и активов последнего десятилетия, в первую очередь разоряя государства с самым большим долгом и кредитным плечом и самым плохим управлением, посредством спада фондового рынка или обвала валюты.

Все это симптомы. Болезнь же – это провал «решений» последнего десятилетия – крайней экспансии долга и стоимости активов. В 2008-09 гг. у глобальной финансовой системы случился приступ, что стало нелинейным проявлением полной неисправности системы: субстандартный ипотечный рынок размером $500 млрд чуть не разрушил всю глобальную финансовую систему размером $200 трлн.

Налицо кульминация болезни хрупкой, ломкой системы: небольшой вход (дефолты по субстандартным ипотекам) дает огромный выход (глобальный финансовый кризис).

Но никто не отваживается говорить о том, что «решения» сделали глобальную финансовую систему еще более уязвимой, чем в 2008 г. Глобальный обвал валют свидетельствует о том, что симптоматические «решения» едва не случившегося в 2008-09 гг. краха – стремительно растущий долг и пузыри активов – ничего не исправили. Они лишь раздули еще больший и более уязвимый пузырь.

Валюты обваливаются не случайно. Мы наблюдаем лишь первую стадию полной перестройки глобальной финансовой системы, ведущей к переоценке всех активов, находящихся сейчас на абсурдно высоких уровнях, в сторону существенного понижения стоимости.

Прирост мировых валют относительно доллара США (2018)

Валюта; Тикер; Процентное изменение с начала года

Венесуэльский боливар

Суданский фунт

Аргентинское песо

Турецкая лира

Ангольская кванза

Бразильский реал

Либерийский доллар

Лесотский лоти

Намибийский доллар

Свазилендский лилангени

Южноафриканский рэнд

Российский рубль

Иранский риал

Тунисский динар

Мьянманский кьят

Шведская крона

Пакистанская рупия

Непальская рупия

Бутанский нгултрум

Индийская рупия

Иллюзия неуязвимости США к краху долга и цен активов продлится недолго. Когда дефолты начнут множиться, с ними будут множиться и убытки, а когда лопнут пузыри активов, упадут доходы и расходы. Хотя, похоже, мало кто обращает на это внимание, почти половина прибыли корпораций из списка S&P 500 поступает из-за границы.

Вера в то, что американские рынки каким-то образом не связаны с глобальными рынками и неуязвимы к переоценке риска, долга, активов и валют, – это принятие желаемого за действительное.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.