Ой, начинается – говорит этот график

- дата: 31 мая 2018 (источник от 23 мая 2018)

Федеральная корпорация по страхованию вкладов США (FDIC) зловеще призывает банки подготовиться к спаду, чтобы избежать «чрезмерного нарушения работы финансовой системы».

Ежеквартальный отчет FDIC по коммерческим банкам и сберегательным институтам в основном цитировался в СМИ благодаря $56 млрд прибыли застрахованных FDIC коммерческих банков и сберегательных институтов в 1-м квартале, что на 27% больше, чем год назад.

Практически никто не упоминал, что этот рост прибыли последовал после массовых списаний банками в 4-м квартале налоговых активов как следствие нового налогового законодательства. Данные списания урезали прибыль банков в 4-м квартале до $25 млрд, сделав его худшим кварталом после Великой рецессии.

В целом 1-й квартал был действительно волнующим. Согласно FDIC, банки работали на полную мощность: чистый доход подскочил, кредитный баланс вырос, чистые процентные маржи улучшились и число «проблемных банков» сократилось. Но есть повод для беспокойства:

«Среда процентных ставок и конкурентные условия кредитования продолжают бросать вызов многим институтам. Некоторые банки отреагировали «поиском доходности» в виде инвестирования в высокорисковые и долгосрочные активы.

В дальнейшем индустрия должна внимательно управлять процентным риском, риском ликвидности и кредитным риском, чтобы продолжать стабильный долгосрочный рост.

Индустрия также должна быть готова справиться с неизбежным экономическим спадом, когда бы он ни случился, слаженно и без чрезмерного нарушения работы финансовой системы».

Замечательно. FDIC говорит, что во время последнего спада было «чрезмерное нарушение работы финансовой системы», и мы не хотим, чтобы это повторилось.

«Чрезмерное нарушение работы» – это когда банки перестанут выдавать кредиты. В зависимой от кредитов экономике кредиты будут заморожены. Все остановится. Зарплаты будут задерживать. Так что не повторяйте этого.

«Долгосрочной целью банков должна быть подготовка в периоды хороших экономических и банковских условий, как сейчас, к тому, чтобы иметь возможность продолжать кредитование в течение всего экономического цикла, чтобы индустрия могла играть контрциклическую роль, а не проциклическую, как было во время финансового кризиса».

«Проциклическая роль» означает, что во время прошлого спада банки все усугубили. Так что, говорят им, не повторяйте этого.

Данные предупреждения об окончании кредитного цикла не появились из ниоткуда. Из других данных мы видели, что дефолты по субстандартным автокредитам и субстандартным займам по кредитным картам уже стремительно растут. Таковы ранние признаки вступления кредитного цикла в следующую фазу.

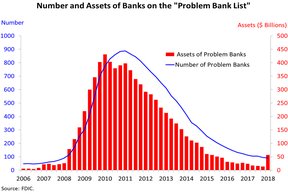

FDIC также сообщила, что общее число банков в ее «списке проблемных банков» сократилось на 3 до 92 банков. Какие банки включены в список – секрет. Говорится, что три института были добавлены в список. Значит, шесть должны были его покинуть. В 1-м квартале ни один банк не рухнул, что хорошо после шести банкротств банков в 2017 г. и пяти в 2016 г. Все это не так уж плохо в сравнении со 148 банкротствами банков в 2009 г. и 157 в 2010 г. или 534 в 1989 г.

Но далее идет «График 8» из презентации FDIC, где показано хорошее число банков в «списке проблемных банков» FDIC (синяя линия, левая шкала), а красные столбцы… УПС! «Активы проблемных банков» (правая шкала) за квартал более чем утроились до $60 млрд:

Число и активы банков из «списка проблемных банков»

Число

Активы (млрд $)

Активы проблемных банков

Число проблемных банков

Источник: FDIC

Отсюда не следует, что финансовая система во 2-м квартале рухнет. Но отсюда видно, что три новых банка, добавленных в «список проблемных банков», – это крупные банки с большим количеством активов. Такой же скачок наблюдался в 2008 г.

Мы видим подтверждение других ранних указаний на то, что кредитный цикл явно перешел в следующую фазу. FDIC не забывает об этом и о сопутствующих рисках:

«Длительный период низких процентных ставок и все более конкурентная среда кредитования заставили некоторые институты искать доходность. Результатом стала возросшая подверженность процентному риску, риску ликвидности и кредитному риску.

Кроме того, поскольку текущая экспансия находится на поздней стадии, индустрия должна быть готова справиться с неизбежным спадом, когда бы он ни случился, чтобы избежать нарушения работы финансовой системы и продолжить кредитование в течение всего экономического цикла».

FDIC просто не может воздержаться от фразы «избежать нарушения работы финансовой системы».

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.