Отец американских субстандартных автокредитов уходит в наличные

- дата: 26 мая 2017 (источник от 9 мая 2017)

Автор: Джастин Спиттлер (Justin Spittler)

Дон Фосс (Don Foss) бросает свою империю.

Вы, наверное, никогда о нем не слышали. Но Фосс, вероятно, самый богатый в мире продавец бывших в употреблении машин. Фосс также был пионером на рынке субстандартных автокредитов.

Субстандартными называются автокредиты для лиц с плохой кредитной историей. Сегодня рынок субстандартных автокредитов в США оценивается в $175 млрд. Но в 1960-х этого рынка вообще не существовало.

В те далекие времена автомобильные компании, такие как General Motors и Ford давали деньги взаймы только людям с хорошей кредитной историей. Давать взаймы людям с плохой кредитной историей было слишком рискованно.

Но Фосс увидел возможности там, где другие видели только опасность. Он стал продавать машины в кредит людям с нестабильным финансовым положением.

Было это рискованным делом? Конечно же. Но Фосс мог брать с таких клиентов очень высокие проценты. Ведь никто больше им взаймы не давал.

Затем в 1972 году Фосс запустил компанию под названием «Кредитная доступность» Credit Acceptance (CACC), которая занималась финансированием и сбором долгов для его растущей империи поддержанных машин.

Сегодня компания Credit Acceptance – важнейший игрок на рынке американских субстандартных автозаймов. Она стоит $4.2 млрд. И бизнес идет как никогда хорошо.

• В прошлом году выручка Credit Acceptance составила $872 млн…

Что на 16% больше результатов 2015 года, и в четыре раза больше, чем десять лет назад.

И, тем не менее, Фосс направляется к выходу.

В январе он оставил должность председателя совета директоров Credit Acceptance. А месяц спустя продал свою долю в компании за $128 млн. По данным Bloomberg Markets, Фосс не раскрыл причину продажи своих акций.

Справедливости ради скажем, что Фосс уже пять десятилетий находится на вершине индустрии субстандартного автокредитования. Если у кого-то есть право прилечь на солнышке и расслабиться, так это у него.

Тем не менее, вы, наверное, задаетесь вопросом, почему Фосс выходит именно сейчас. В конце концов, Credit Acceptance переживает лучший год в своей истории.

Короче говоря, его уход вызывает серьезные сомнения о жизнеспособности Credit Acceptance. Но это, конечно, не единственная причина для беспокойства о ней.

• Акулы кружатся вокруг нее...

В данный момент на 48% акций компании, находящихся в обращении, занята короткая позиция. То есть много людей ставит на крах этой акции.

По данным Bloomberg, Credit Acceptance – третья самая «короткая» акция в фондовом индексе Russell 1000, отслеживающем крупные и средние компании.

Другие крупные субстандартные автокредиторы также показывают красный сигнал тревоги…

• Ally Financial (ALLY) только что отчитался о падении размера чистой прибыли в первом квартале на 17% …

Ally, один из крупнейших субстандартных кредиторов, заявил, что плохой квартал вызван падением цены на поддержанные машины 6.7%.

Еще один крупный субстандартный автокредитор, Santander Consumer (SC), отчитался о падении прибыли на 31% в прошлом квартале. Santander также разорвал отношения с более чем 800 автодилерами с 2015 года из-за «проблем, связанных с производительностью». И только что отчитался о сокращении количества новых займов на 21%.

Даже крупные кредиторы уходят с хрупкого рынка автокредитов.

В апреле банк Wells Fargo (WFC) отчитался о сокращении выдачи новых займов на покупку автомобилей на 29%. Это самое большое сокращение для этого банка за более чем пять лет. Wells Fargo – крупнейший банк в США.

По данным Business Insider, размер рынка субстандартных автокредитов равен $179 млрд. Это около 16% всего рынка автокредитов.

К тому же субстандартные автокредиты – это самый быстро растущий сегмент рынка автокредитов.

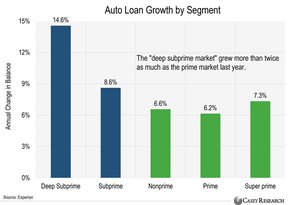

По данным исследовательской компании Experian, субстандартный рынок вырос на 8.6% в прошлом году. Рынок «глубокого субстандарта», то есть самых рискованных субстандартных кредитов, вырос на 14.6%.

То есть более чем в два раза быстрее темпов роста рынка кредитов для лиц с хорошей кредитной историей (prime).

Годовые темпы роста рынка автокредитования по сегментам, в %: слева направо – глубокий субстандартный, субстандартный, не первичный, первичный, сверх первичный

Другими словами, субстандартные кредиты стали одним из основных столпов автокредитования. Но этот столп начинает разрушаться.

По данным Fitch Ratings, годовые чистые убытки по секьюритизированным субстандартным автокредитам выросли более чем на 10% с конца прошлого года. Сейчас они находятся на самом высоком уровне с февраля 2009 года, то есть у пика последнего глобального финансового кризиса.

• Если субстандартные автокредиты продолжат расти, весь рынок может взорваться ...

Как ни странно, беспокоит это немногих.

Потому что объем рынка автокредитов равен «лишь» $1.2 трлн. Всего-то десятая часть ипотечного рынка.

По этой причине многие инвесторы не считают высокой вероятность того, что он послужит причиной крупного финансового кризиса, как субстандартная ипотека десять лет назад. Но эти люди не видят большой картины.

• Дело в том, что у США не просто слишком большие долги по автокредитам…

У них просто слишком большие долги и точка.

Сегодня суммарный долг домохозяйств равен $12.58 трлн. Это чуть меньше рекордных $12.68 трлн в 2008 году. Но рекорд будет побит.

Ведь в прошлом году этот показатель вырос на $460 млрд, совершив самый большой скачок за год за почти десятилетие.

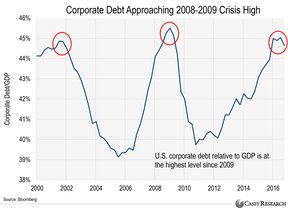

Не будем забывать и о корпоративном долге США. С 2010 года этот показатель вырос более чем на 39%.

Корпоративный долг в процентном отношении к валовому внутреннему продукту (ВВП) - мера годового объема производства - сейчас находится на самом высоком уровне после финансового кризиса 2008-2009 гг - см. график ниже.

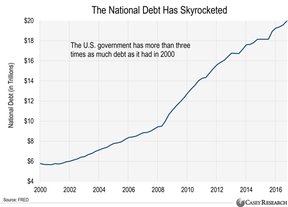

А есть еще долг федерального правительства. Он равен $20 трлн и продолжает расти. Это более чем в три раза больше размера этого долга в 2000 году – см график ниже.

Короче говоря, рынок автокредитов может стать первым рухнувшим столпом кредитного рынка. Но он точно не будет последним.

• Хорошие новости в том, что у вас еще есть время приготовиться…

Вот два способа защиты от кризиса в индустрии автокредитования…

Во-первых, продайте автомобильные акции, включая General Motors (GM), Ford (F) и других крупных автопроизводителей. Избегайте также крупных субстандартных автокредиторов, таких как Ally Financial и Santander Consumer.

Вам также стоит владеть физическим золотом, если вы им уже не владеете. Золото, как вы, наверное, знаете, является крайним активом убежищем. Инвесторы покупают его, когда тревожатся о состоянии в экономике, на фондовом рынке или в финансовой системе.

Если рынок автокредитов продолжит разваливаться, мы увидим похожие проблемы в других частях кредитной системы. Что почти точно вызовет резкий рост цены на золото. Вам следует владеть золотом, прежде чем это произойдет.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.