Портер Стенсберри: Два важнейших предупредительных сигнала для акций

- дата: 4 декабря 2017 (источник от 28 ноября 2017)

На этой неделе мой славящийся своими бычьими настроениями коллега Стив Сьюггеруд (Steve Sjuggerud) впервые за много, много лет заговорил о необходимости предусмотрительности.

В сегодняшнем «Дайджесте» (Digest) я (Портер Стэнсберри (Porter Stansberry)) укажу на второй – и, на мой взгляд, даже более тревожный – признак того, что этот затянувшийся бычий рынок явно теряет силы.

Но, как обычно, прежде чем мы подойдём к самому главному вопросу этой недели, несколько простых примечаний.

Я пишу эти еженедельные заметки самостоятельно. Я занимаюсь этим с 1999 г., когда я основал Stansberry Research за своим кухонным столом. Дело в том, что, после того как я всю неделю забрасываю вас рекламными письмами и играю на ваших эмоциональных кнопках (страх и алчность), чтобы продать подписки, я чувствую огромную обязанность предоставить вам ту информацию, которую я сам больше всего хотел бы получить, если бы мы поменялись ролями.

К сожалению, часто это означает, что я должен рассказать вам то, чего вы не хотите слышать, и что вы, скорее всего, проигнорируете. Достаточно часто, когда сообщаешь людям сложную правду о финансовых обстоятельствах, они отменяют свою подписку, или, как я это называю, «остаются просто друзьями».

И я чувствую, что подобное может произойти сегодня.

Дело в том, что мы вступаем в невероятно опасную фазу этого бычьего рынка. Как ни парадоксально, это также значит, что большинство людей просто не смогут устоять перед акциями. Но поверьте мне, друзья… пора начинать продавать.

Позвольте показать почему…

Много, много очевидных признаков указывают на гигантский финансовый пузырь…

- Цены криптовалют взлетают…

- Акции торгуются на рекордных уровнях…

- Корпоративные облигации имеют рекордно низкую доходность…

- Произведения искусства продаются за $450 млн…

- Потребительский долг достиг нового исторического максимума менее чем через 10 лет после крупнейшего коллапса потребительского кредитования за 50 лет…

Что подпитывает этот пузырь?

Госдолг. У крупнейших мировых правительств наступило долговое помешательство.

Я не буду надоедать вам деталями (обещаю). Но подумайте вот о чем…

Почти 20 лет – с 1979 по 1998 гг. – средний 10-летний темп роста федерального долга США превышал 100%. Первый «рывок» американского долга достиг пика в 1991 г. (при 10-летнем росте федерального долга на 228%), а до 1998 г. общий федеральный долг США на душу населения вырос с $3,700 до $20,000.

И, я уверен, вы помните, что период с начала 1980-х до 1990-х был в целом фантастическим для фондового рынка и для инвесторов. В начале огромного кредитного бума все кажется великолепным. Причина в том, что когда кредитный рост намного превышает сбережения, экономика потребляет намного больше, чем производит.

Так повышается потребление, усиливается экономический рост, растут расходы и, как правило, зарплаты. Это бум!

Но к 1998 г. потребление повысилось настолько, что осталось недостаточно совокупного глобального спроса. Произошел огромный спад, поразивший товары и развивающиеся рынки. Россия объявила дефолт. В итоге эти проблемы привели к схлопыванию технологического и телекоммуникационного пузырей, и США стали свидетелями сурового медвежьего рынка. Технологические акции упали со своего пика примерно на 80%.

Мы вот-вот увидим похожий спад.

На протяжении почти всего последнего десятилетия мы наблюдали очередной огромный рост правительственного долга…

С 2009 г. американский правительственный долг опять более чем удвоился в скользящем 10-летнем значении, достигнув пиковых 137% в 2012 г. К концу этого года общий федеральный долг США на душу населения достигнет $62,000. На семью из 4 человек приходится почти $250,000.

И это только федеральный долг, созданный нами в этом поколении.

С 2000 г. федеральный долг на душу населения более чем утроился. Как можно заметить, зарплаты и экономика не утроились…

Ладно, обещаю, больше цифр не будет…

С начала текущего бума в 2009 г. никто не придавал никакого значения такого огромному росту федерального долга. От наших политиков не было ни слова о дефиците. Никого это не волнует. Почему? Потому что после 2009 г. эти долги не вызывали роста кредитных издержек нашей страны.

Хотя общий непогашенный федеральный долг с 2008 г. вырос на 126%, наши кредитные издержки сократились. Мы все еще выплачиваем примерно столько же процентов по этому долгу, сколько в начале 1990-х, когда наш госдолг составлял всего 22% от сегодняшнего бремени.

Для политиков важно не то, сколько нужно вернуть по долгу, а то, во сколько обходится его обслуживание. Именно поэтому вы ничего об этом не слышали.

Никто не обращает внимания на то, что произойдет дальше…

Как вам известно, Федеральная резервная система (ФРС) разрешила правительству брать на себя такие огромные долги, покупая большое количество выпущенных облигаций и снижая процентные ставки, чтобы кредитные издержки были приемлемы.

В результате в остальной части финансовой системы возникает сильное расстройство. Именно низкие процентные ставки в основном ответственны за взлет акций. (С падением процентных ставок растет коэффициент цена/прибыль).

Манипуляцией процентными ставками со стороны ФРС также объясняется, как и почему потребительское кредитование достигло исторических максимумов. Когда процентные ставки падали, кредиторы были вынуждены покупать все более рискованные кредитные портфели, чтобы иметь достаточную доходность для удовлетворения требований по финансированию страховых портфелей и пенсий.

Текущий взрыв долга наконец близится к своему пику…

Многие из этих потребительских кредитов начинают просрочиваться.

Сначала мы наблюдали рост уровня дефолтов в субстандартных автокредитах (как мы и предупреждали).

Теперь также растет уровень дефолтов по кредитным картам. Скоро развеется мираж студенческих кредитов. Тогда мы увидим фейерверки по всему кредитному спектру. Но это еще не все…

Как только стали расти дефолты, ФРС начала поднимать ставки.

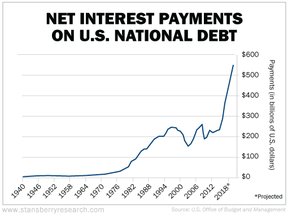

Взгляните, что это сделает с затратами на консолидирование долга американского правительства за следующие несколько лет, согласно прогнозам Бюджетного управления Конгресса. Платежи по процентам почти удвоятся, поднявшись от 6% до 11% от федерального бюджета…

Чистые процентные платежи по госдолгу США

Платежи (в млрд долларов США)

*Прогноз

Такие растущие затраты коренным образом повлияют на текущее распространенное политическое убеждение в том, что «дефицит не имеет значения», точно так же как растущий уровень дефолтов по потребительским кредитам приведет к намного более жестким кредитным стандартам для автомобилей, колледжей и кредитных карт. Все то потребление в кредит, которым мы наслаждались последние 10 лет, доставит нам неприятности. Всем нам.

Если я прав…

Если кредитный бум закончился и начался цикл дефолта, то в ближайшие месяцы мы увидим множество предупредительных знаков.

Во-первых,снова появятся "львы" фондового рынка, замеченные нами в 2015 году. Транспортные акции начнут разочаровывать по мере

сокращения новых заказов на производство.

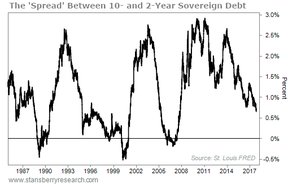

В начале следующего года вы также должны увидеть, как кривая доходности обратится вспять. Это крайне опасно для финансовых акций.

ФРС поднимает краткосрочные процентные ставки. Но долгосрочные ставки поднимаются не сильно. Причина в том, что они основаны на долгосрочном потенциале роста экономики. При таком большом долговом бремени мы вряд ли увидим продолжение 3% роста. Мы не поддерживали темпы роста на таком уровне еще со времен, предшествовавших президентству Обамы (Obama). Обратная кривая доходности – это предупреждение о «выходе» для финансовых акций, так что следите за «спредом» между 2-летними и 10-летними государственными облигациями…

«Спред» между 2-летними и 10-летними государственными облигациями

Проценты

Источник: База данных экономических показателей ФРС (FRED) Федерального резервного банка Сент-Луиса

Как можно видеть, спред сокращался с 2013 г… и может стать отрицательным в начале следующего года. Я считаю, что это неизбежно, если ФРС продолжит повышать ставки.

Это большой предупреждающий знак для бычьего рынка…

Нынешний исторический бычий рынок, главным образом, порожден низкими процентными ставками и оживленными кредитными рынками.

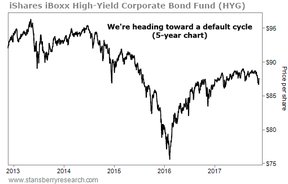

Подобное ужесточение финансовых условий и растущие кредитные издержки наблюдаются как раз накануне большой волны окончания срока корпоративных высокодоходных облигаций в 2018 г. и 2021 г. До конца 2021 г. истечет срок спекулятивных облигаций на более чем $1 трлн. Большинство из этих кредитов не могут быть выплачены или рефинансированы.

Особенное беспокойство вызывает долг, связанный с розничной торговлей, высокозатратным производством энергии, традиционными СМИ и развлечениями.

Как я давно предсказывал, в конце этого кредитного цикла состоится величайшая в истории законная передача богатства, так как держатели акций будут разорены из-за дефолтов этих облигаций. Мы пока еще не сорвали свой большой куш с нашей стратегией Stansberry’s Big Trade… Но он близко.

Итак, друзья мои, всего лишь самое обычное предупреждение…

Мы на всех парах несемся к крупнейшему кредитно-дефолтному циклу в истории нашей страны…

Фонд высокодоходных корпоративных облигаций iShares iBoxx (HYG)

Мы приближаемся к циклу дефолта (5-летний график)

Цена акции

Как вы думаете, наша страна готова к такой буре? Ни капельки. Приготовьтесь к настоящим политическим фейерверкам.

Вы думаете, что «маргинальные» члены нашего общества сегодня злые, негодуя из-за статуй, возмущаясь из-за того, кто будет играть в нападении, и протестуя из-за парочки полицейских перестрелок? Просто подождите, пока им не перестанут выдавать продукты по талонам… пока врачи не перестанут приезжать на бесплатные вызовы… пока не рухнут их пенсии… и пока полиция не начнет забастовку из-за невыплаченных зарплат.

О, да… все это близится. И, возможно, также "долговой юбилей".

Ой, извиняюсь. Недостаточно по-бычьи для вас? Плохо.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.