"Шпенглер" о глубинных причинах и последствиях финансового кризиса

- дата: 9 июня 2012 (источник от 11 мая 2010)

Предполагалось, что этот кризис, где правительство поступило так же, как он советовал во время Великой депрессии, будет окончательным триумфом Джона Мейнарда Кейнса (John Maynard Keynes), доказательством, что элита кукловодов, контролирующих кредитно-денежную и бюджетную политику, могла заставить бессчетное количество участников экономической жизни шагать по направлению к восстановлению с широко открытыми глазами.

Идея Кейнса

проста; по сути, она проста по конструкции, так как она концентрируется на

очень коротком промежутке времени в пределах замкнутой экономики. Если

потребители не тратят, тратить за них будет правительство; если бизнес не

инвестирует, инвестировать будет правительство; и если инвесторы не берут на

себя риски, центральный банк сократит доходность низко-доходных инвестиций до

минимума, близкого к нулю.

Месяц назад ни один прогнозист не ожидал, что проблема греческих долгов будет

угрожать мировой финансовой системе, хотя это случилось. Немезида всегда приходит оттуда, откуда ее не ждут. Есть риск замораживания кредитования

среди международных банков, как это было в конце осени и зимой 2008-2009 годов,

с катастрофическими последствиями для правительств, которые финансируют

огромные дефициты с помощью банков.

Стоимость страховки от дефолта европейских банков сейчас выше, чем после

банкротства Lehman Brothers в 2008 году. Это не учения. Это реальный кризис. Возможно, Европейскому сообществу на

какое-то время удастся всех успокоить. Это неважно: даже в случае успеха кризис

найдет другой способ проявиться, и достаточно скоро.

Администрация Барака Обамы (Barack Obama), как и

большинство мировых правительств, решила прибегнуть к приличной дозе лекарства

Кейнса, доведя бюджетный дефицит до неслыханного в мирное время размера 13% и

сохранив краткосрочные процентные ставки почти на нулевом уровне. Так

рекомендовала макроэкономическая элита: главный советник Обамы по экономическим

вопросам Лоуренс Саммерс (Lawrence Summers) – племянник

двух лауреатов Нобелевской премии по экономике, Кеннета Эрроу (Kenneth Arrow) и Пола Самуэльсона (Paul Samuelson), а

последний написал учебник, воспитавший три (буквально) поколения экономистов в

духе кейнсианства.

И, казалось, все это работает. Даже жесточайшие критики

администрации Обамы и кейнсианской школы экономики в целом приветствовали

наступление «победного восстановления». Американские потребители, сразу после

потери $6 трлн в виде домашнего капитала, и сразу после величайшего ухода на

пенсию в истории Америки, решили, что им больше вообще не нужно делать

сбережений, уровень которых снизился, а объем расходов возрос. Американские

корпорации, входящие в индекс S&P 500, сократили штаты до минимума и

прекратили инвестировать, и объявили о 60-процентном увеличении прибылей за

период между вторым кварталом 2009 и 2010 годов. А последние данные о занятости

демонстрируют реальное улучшение ситуации на рынке труда.

По большей части, это была «денежная иллюзия Кейнса». Взвинтите валюту, и рабочий будет видеть ту же сумму зарплаты, писал Кейнс в начале своей «Общей теории» 1936 года. Таким образом, инфляция будет стимулировать экономическую активность. Этот грубый пример иллюстрирует более обширный принцип, который можно назвать «иллюзией богатства»: сократите доходность низко-рискованных инвестиций почти до нуля, и инвесторам придется перейти на высокорискованные активы, стимулируя инвестиции и занятость.

В

качестве краткосрочной модели закрытой экономики подход Кейнса успешен на 50%,

и это кейнсианцам следовало объявить победу и отправляться по домам, как

предложил сенатор Вермонта в разгар войны во Вьетнаме. После того, как в Греции

разразился кризис государственной задолженности и распространился по всему миру

– к удивлению вашего покорного слуги, а заодно и всех известных ему

прогнозистов – кейнсианцы, должно быть, чувствуют себя наподобие героя повести

Пушкина «Пиковая дама», который играет в карты, следуя совету привидения, чтобы

выиграть первые два круга и потерять все в третьем. Можно представить, как Лоуренс Саммерс (Lawrence Summers) сходит с ума, как

пушкинский игрок: «Он сидит в Обуховской больнице в 17 нумере, не отвечает ни

на какие вопросы, и бормочет необыкновенно скоро: «Тройка, семерка, туз!

Тройка, семерка, дама!»

Проблема в том, что мир не состоит из изолированных экономик, а инвесторы не

мыслят в краткосрочной перспективе – в любом случае, не всегда и не тогда,

когда речь идет о долгосрочных расчетах.

Самым одаренным из студентов-докторантов Пола Самуэльсона является канадец Роберт Манделл (Robert Mundell), получивший в 1999 году Нобелевскую премию по экономике. Теория Манделла не такая простая, как у Кейнса, так как это глобальная модель, то она пристально рассматривает долгосрочную перспективу. Проблема, как в 1965 году отмечал Манделл в своем эссе в Journal of Political Economy, состоит в том, что рынки не очень хорошо способны заглядывать в будущее. Они могут разумно оценивать корпоративный долг (хотя как бывший директор по анализу облигаций в крупной компании на Уолл-стрит я скептически отношусь и к этому). Но они совершенно не способны адекватно оценить существующие объемы доходов домохозяйств.

Вот, как утверждал Манделл, почему правительственный долг может рассматриваться как капитал: если хорошо обеспеченный государственный долг (если пользоваться терминологией Александра Гамильтона (Alexander Hamilton)) поддерживается будущим экономическим ростом, подразумевающим рост занятости и доходов от налогообложения, тогда увеличение задолженности представляет собой благосостояние. Точно так же оно может представлять собой пустые обещания. Манделл ссылался на то, что сокращение налогов ведет к потере доходов, но одновременно и к экономическому росту. Если увеличение налоговых доходов, связанных с экономическим ростом, с лихвой покрывает процентные выплаты по облигациям, которые должно выпускать правительство для компенсации потери доходов, то результатом является рост благосостояния.

Вот что в целом представляет собой «экономика предложения» - термин,

изобретенный моим бывшим деловым партнером, покойным Джудом Ванниски (Jude Wanniski). Ванниски продвигал

теорию Манделла с высокой трибуны редакционной полосы Wall Street Journal. Покойный конгрессмен Джек Кемп (Jack Kemp) принял эстафету снижением налогов Кемпа-Рота в 1982

году (вслед за принятием «Налогового закона экономического возрождения» в 1981 году),

и «рейганомика» ознаменовала начало экономического бума длиной в четверть века.

Когда Рональд Рейган (Ronald Reagan) стал

президентом, бэби-бумерам было по 20-30 лет, уровень накоплений в Соединенных

Штатах составлял 10%, положительное сальдо по текущим счетам соответствовало

мировому уровню, а сама страна была крупнейшим чистым кредитором в мире. Более

того, максимальная предельная налоговая ставка достигала 70%, так что снижение

ее до 40% благодаря закону Кепма-Рота давало огромный стимул дополнительным

усилиям. Долгосрочные доходы американских домохозяйств оправдали громадное

увеличение правительственного долга, и это означало, что администрация Рейгана

могла иметь дефицит, который к 1982 году достиг 7% от валового внутреннего

продукта (ВВП) при падении процентных ставок и инфляции.

Рейган воспользовался огромным потенциалом роста. Дюжина новых отраслей

промышленности ждала своего часа в качестве катализатора для спекулятивного

капитала. В начале 1980-х такие устройства, как персональные компьютеры и

мобильные телефоны, повсеместно распространенные сегодня, были относительной

редкостью. Американцы были молоды и готовы на риск. Все, что нужно было сделать

Рейгану, - просто нажать на налоговый выключатель, в то время как Федеральная

резервная система Пола Волкера (Paul Volcker) подавляла

инфляцию.

Долгосрочная перспектива для Соединенных Штатов была великолепной. И, как

отмечает профессор Университета Макгилла

Рейвен Бреннер (Reuven Brenner), у Америки

практически была монополия на предпринимательство. Половина мира была

заблокирована коммунизмом, «развивающиеся рынки» еще были странами «Третьего

мира», а Европа погрязла в государственных препятствиях росту. Америка была

единственным жизнеспособным направлением для мирового предпринимательского

таланта.

В 1980-е годы американцы делали все, что свойственно молодежи: брали в долг,

покупали дома и создавали компании. В этом они несколько перестарались, доведя

уровень личных сбережений в США до нуля как раз к началу финансового кризиса в 2007 году. Для

финансирования пенсий бэби-бумеров этот уровень должен снова вернуться к 10%. Конечно,

альтернативный вариант состоит в том, что фондовый рынок и цены на жилье продемонстрируют достаточный прирост

капитальной стоимости, чтобы заменить эти несуществующие сбережения. А

кейнсианская «иллюзия капитала», похоже, убедила некоторых потребителей, что

прирост капитала оплатит их пенсии.

Кейнс полагал, что инвесторы мыслят только в пределах одного временного

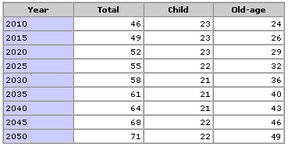

промежутка, и, конечно, бывали случаи, когда он оказывался прав. Последний квартал 2009 и первый квартал 2010 года как раз и были таким периодом. Но решающим в итоге должен стать долгосрочный взгляд Манделла. Идея о выпуске большого объема правительственных долговых обязательств хороша только когда экономика может его обеспечить. Проблема Европы состоит в том, что на протяжении 40 лет не будет достаточного количества европейцев для выплаты налогов для финансирования правительственного долга. Ниже представлен график коэффициента

зависимости Европы с сайта United Nations World Population Prospects при условии устойчивой

рождаемости:

Коэффициент демографической нагрузки населения Европы, 2010-2050 годы

(при условии постоянной рождаемости)

Доля пожилого населения Европы возрастет с 24% до 49% всего населения – это невыносимо тяжкая ноша. Кто захочет покупать 40-летние европейские облигации?

Это помогает

нам ответить на вопрос: почему Греция? Во-первых, коррупция настолько проникла

в греческое общество, что очищение от нее разрушит социальную структуру: все

политические и общественные отношения строятся на коррупции. Но, помимо этого,

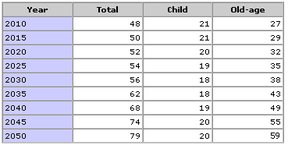

состав населения в Греции гораздо хуже среднего по Европе. К 2050 году

коэффициент нагрузки пожилого населения возрастет до пугающих 59%, и

государству придется очень постараться, чтобы выполнить свои обязательства при

любых предсказуемых обстоятельствах.

Коэффициент демографической нагрузки Греции (при условии постоянной

рождаемости)

Если бы не чрезмерная алчность греческих властей, то инвесторы наверняка прожили бы по краткосрочной теории Кейнса немного дольше. Но краткосрочная модель для закрытой экономики совершенно не годится для описания мировой экономики, где долгосрочная перспектива может оказаться предвестником гибели для краткосрочных ожиданий. Исходное условие кейнсианских упражнений Обамы состоит в том, что США могут иметь дефицит, соответствующий 13% ВВП при уровне сбережений 2% от ВВП, заимствуя недостающие средства у остального мира. «Остальной мир», по сути, обозначает мировую банковскую систему, потому что большинство стран переняли такую же систему дефицита.

Выходит, что

две трети дефицита США, в соответствии с доступной информацией, финансировались

иностранными банками в последнем квартале 2009 и первом квартале 2010 года. Это

видно из данных Минфина о потоках иностранного капитала, которые демонстрируют покупку

казначейских ценных бумаг объемом от $50 до $60 млрд в месяц из-за рубежа, в

основном из Лондона или Карибских островов, то есть, из оффшорных банковских

центров. Тем временем банки США наращивают долю Treasuries в своих портфелях с той же

скоростью, с которой снижаю объемы коммерческих и промышленных займов.

Мы не располагаем информацией об объемах греческих, испанских, португальских

или итальянских облигаций в активах международных банков, но разумно было бы

предположить, что слабые сестры южной Европы, как и Соединенные Штаты,

финансировались банковскими казначействами. За последние несколько недель стало

ясно, что банки пытались сократить долю долговых обязательств южной Европы и

нарастить объемы американских долгов, чтобы добиться падения американских ставок и роста

южно-европейских.

Финансирование долгосрочных закупок краткосрочным кредитом в странах, которые

не могут надеяться на выплату своих долгов в 40-летний срок, оказалось

рискованной идеей. В сентябре 2008 года, когда банковская система была на грани

краха из-за коллапса инвестиций в американскую ипотеку и производные

инструменты, правительства выкупили банки. Но кто выкупил правительства, которые спасли банки? Банки спасли их, выкупив правительственные бумаги. Вот почему банки, владеющие огромными объемами слабых государственных долговых обязательств, могут снова обанкротиться. Поэтому более сильные правительства поддержат более слабые. Но у этого циркачества есть

предел.

Реальность рано или поздно начнет кусаться. Греки очень хорошо знают, что их

проблему не решить дозой жестких мер, и закатили народную истерику, которой

насладился бы сам Аристофан. Немцы знаю, что им нужен каждый цент их

собственных налогов, чтобы содержать собственных пожилых иждивенцев, которые в

2040 году составят 61% всего населения Германии (опять же, при условии

постоянной рождаемости). Резкость политической реакции в обеих странах служит

для рынков сигналом о том, что что-то идет совсем-совсем не так. О том же говори и неспособность британцев избрать правительство.

Так как долгосрочная перспектива бросает холодную тень на нынешние ожидания, инвесторы в панике обнаруживают финансовые аферы, которые они ранее игнорировали. В СМИ встречаются предположения, что государственный долг Великобритании на самом деле составляет 150% от ВВП, а не 53%, как сообщалось ранее, если брать в расчет необеспеченные обязательства пенсионных фондов.

Такова будущая цена ухода, по меньшей мере, за частью стареющего населения

Соединенного королевства, выраженная в современных фунтах. То же можно сказать

и о Калифорнии, чьи необеспеченные пенсионные обязательства могут достигать не

$50 млрд, а $450 млрд, в зависимости от того, будут ли пенсионные фонды

зарабатывать по 8% в год, как они утверждают, или лишь получать доходы с

правительственных облигаций. Это попросту сложный способ сказать о том, что

если пузырь будет длиться вечно, то все будет в порядке, но если нет – то все

пойдет наперекосяк.

И возникает вопрос самому себе: если веришь в пузырь, то он будет продолжаться, а если нет – то он лопнет. Именно это, как мне кажется, привело

к 10-процентному падению американских фондовых индексов в течение нескольких

минут в прошлый четверг. Небольшое изменение настроения может осушить громадные

запасы ликвидности фондового рынка США.

В любой переломный момент финансового кризиса правительства вмешивались и объявляли, что они решили проблему. Кризис начался в июле 2007 года; центральные банки предоставили ликвидность в августе, а ФРС понизила процентные ставки в середине сентября. Все решили, что кризис закончился, и что капиталы банков дешевы. Потом в марте 2008 года произошло банкротство Bear Stearns, и остатки компании были проданы JPMorgan. Финансовые индексы ненадолго поднялись, затем началось долгое падение, которое привело к краху Lehman Brothers в августе 2008 года. В сентябре 2008 года администрация Джорджа Буша (George W Bush) объявила о выкупе банков на сумму $700 млрд, и финансовые индексы снова выросли, вновь упав в начале 2009 года на фоне слухов о всеобщей национализации банков. Последовали новые выкупы, и, на этот раз, длительное ралли.

Европейские министры финансов предлагают снова выкупить долговые обязательства слабых стран. Возможно, это сдержит панику; возможно, волна паники пройдет от Эгейского моря до Бискайского залива и вверх по Темзе. Важно то, что рынки увидели кукольника за кулисами, и больше никогда не поверят волшебнику и его пузырю, как это было раньше.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.