Скука перед бурей

- дата: 27 октября 2016 (источник от 23 октября 2016)

Учитывая бесконечные сюрпризы и источники тревоги, нас окружающие, такие как, например, выход Британии из Евросоюза, стремительно растущий объем китайских долгов, военное соперничество между США, Россией и Китаем, «уникальную» предвыборную кампанию в США, кибер-атаку, выключившую значительную часть американского интернета, можно было бы подумать, что финансовые рынки также должны проявлять все больше беспокойства.

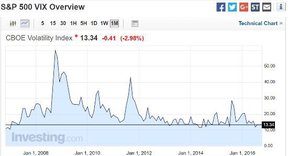

В реальности все совершенно наоборот, так как динамика фондового рынка

становится все более спокойной по мере приближения Нового года. График ниже

показывает индекс волатильности (VIX) для (американского фондового) индекса

S&P 500, который после очень заметных движений в 2008 и 2011 гг все больше

успокаивается, а его текущие значения вполне сравнимы (по прошествии 10 лет нам

это очевидно) с обманчивыми показателями 2006 года, то есть прямо перед

величайшим финансовым кризисом со времен Великой Депрес

Так что же происходит?

Во-первых, в периоды кредитных пузырей волатильность обычно сокращается, потому что объемов вновь создаваемых денег хватает на покупку практически всего. Иными словами, вся новая ликвидность, создаваемая отчаявшимися правительствами, должна куда-то поступать, так что падения цен покупаются еще до того, как они принимают драматические размеры и трейдеры считают спокойные времена новой нормой.

Во-вторых, на дворе год выборов и люди, в данный момент занимающие кресла начальников, очень хотят, чтобы их кандидат выиграл. Отсюда мощный рост правительственных расходов. Размер федерального дефицита вырос на 17% с начала года, но скакнул на 67% в августе. Прилив новых займов придал экономике ее текущий глянец в стиле «все хорошо, держитесь курса». Еще детали от MarketWatch:

Размер бюджетного дефицита США в августе - $107 млрд, министерство финансов

Размер бюджетного дефицита федерального правительства США достиг $107 млрд в августе, заявило министерство финансов во вторник, что на $43 млрд больше, чем в 2015 году.

В сентябре правительство потратило $338 млрд, что на 23% больше, чем за тот же период год назад. Расходы заметно выросли для ветеранских программ и программ медицинского страхования, заявило министерство.

В текущем финансовом году бюджетный дефицит вырос на 17%. Федеральный финансовый год начинается в октябре и заканчивается в сентябре. Бюджетный офис Конгресса оценивает размер дефицита на 2016 финансовый год в $590 млрд, что на $152 млрд больше, чем в прошлом году.

И что это знает?

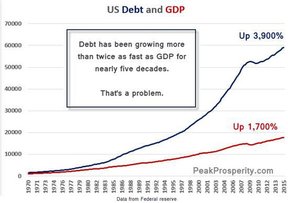

Сегодняшняя беззаботность на финансовом рынке не более устойчива, чем в 2006 году, потому что она вызвана временными факторами, которые не могут длится без того, чтобы не вызвать хаос. Долг, например, не может вечно расти относительно ВВП…

Последние 50 лет американские долги (синим) росли в два раза быстрее ВВП (красным). Это проблема

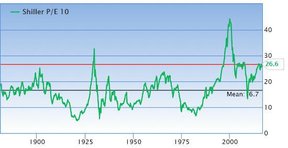

…и оценочная стоимость акций превзошла свои текущие уровни лишь трижды за последнее столетие и каждый раз за этим вскоре последовала заметная волатильность.

Так что можно с уверенностью сказать, что 2017 год станет зеркальным отражением 2016 года. Американская политика получит определенность, но не покой, правительственные расходы перестанут рисовать зубцы, а фондовые рынки вновь вернутся – вероятно неожиданно – к более исторически нормальным оценкам. И растущая волатильность вновь станет нормой, какой она и должна быть в мире, наполненном хаосом до такой степени.

Как на этом сыграть? VXX – это индексный фонд (ETF), отслеживающий индекс волатильности (VIX), но только за очень короткие периоды времени. Так что это строго торговый инструмент, а не инвестиция. Короткая позиция на акции с высоким отношением цены к прибыли (P/E) – это более долгосрочный способ ставить на грядущее возвращение к исторически средним оценкам стоимости акций, то есть к их падению. Опционы пут – это средний путь, позволяющий сделать ту же ставку с использованием финансового плеча. Если мы возвращаемся к эмоциональным дням 2008 года (а мы к ним возвращаемся), то все вышеуказанное даст и восторг, и торговые прибыли.

И драгоценные металлы, привлекающие испуганный капитал, должны выиграть от грядущего скачка тревоги. В прошлый раз, после первоначального падения, золото, серебро и акции компаний, которые их добывают, встали на многолетний путь, сделавший их лучшими активами декады.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.