Стоимость страховки от дефолта американской «пирамиды» резко растет

- дата: 27 мая 2011 (источник)

Вероятно, что разговоры о покупках Китаем государственных долгов еврозоны вызвали рост евро и акций. Однако масштаб проблемы риска суверенных долгов так велик, что серьезное и непрерывное участие китайцев вряд ли поможет сдержать кризис.

Риски суверенных долгов в Европе и по всему миру продолжают угрожать все более хрупкому экономическому выздоровлению.

Основное внимание в данный момент обращено на Грецию и проблемы суверенных долгов еврозоны, но риск американского долгового кризиса растет каждый день.

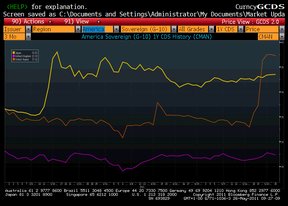

Риск дефолта США можно наблюдать на рынке свопов по кредитным дефолтам (credit default swap (CDS)). Годовые CDS на США выросли с 23 до 37 пунктов или на 60% за последние шесть торговых дней (см. график ниже). Согласно этому индикатору вероятность дефолта США в следующем году выше, чем у Индонезии и Словении.

Годовые американские CDS на трехмесячном отрезке – США (коричневые), Япония (желтые), Великобритания (фиолетовые).

Стоимость страхования самых ликвидных пятилетних американских CDS выросла на 50% за последнюю неделю. Считается, что вероятность дефолта США выше в течение пяти лет, чем вероятность дефолта Южной Африки, Малайзии, Панамы, Бразилии и Колумбии.

Американские CDS торговались значительно активнее в последнюю неделю, - инвесторы заключили в них 135 контрактов за неделю, закончившуюся 20 мая, намного превзойдя уровень предыдущих недель, когда в некоторых случаях производилась лишь одна сделка.

Сравним это с 360 CDS контрактами на этой неделе на испанский суверенный долг, 191 на греческий, 142 на португальский и 136 на итальянский за тот же период.

Обороты в американских CDS продолжают расти, хотя их суммарный объем всего $4 млрд, что значительно меньше $9 трлн непогашенных казначейских облигаций США.

Драчка между демократами и республиканцами на прошлой неделе, когда США пробили долговой потолок в $14,3 трлн, еще усугубила потерю уверенности в американских долгах.

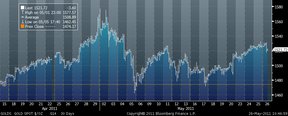

Золото в долларах США за 30 дней

Также не помогли комментарии бывшего партнера Сороса и управляющего хедж-фондом, миллиардера и легендарного инвестора Стенли Дракенмиллера (Stanley Druckenmiller) в газете Wall Street Journal о том, что покупки облигаций Федеральным Резервом – это мошенничество и «пирамида».

Он выступает за американский дефолт или технический дефолт - «технический дефолт будет ужасен, но я не думаю, что это станет концом света. Это не будет катастрофой».

Свопы по кредитным дефолтам – это далеко не совершенный способ определения кредитоспособности и рисков странового дефолта. Однако можно утверждать, что политика количественного смягчения и правительства по всему миру, включая американское, создающие электронные деньги для покупки гигантских траншей вновь созданного государственного долга значительно исказили рынки госдолга. Поэтому рекордно низкая доходность является искусственной и плохим способом оценки фискального и монетарного риска.

Первый, второй, а также последующие раунды количественного смягчения являются чистой воды манипуляцией, исказившей свободный рынок американского государственного долга и все остальные рынки капитала. Они породили искусственно заниженные процентные ставки в США и по всему миру.

Был достигнут краткосрочный успех в сохранении доходности на низком уровне, но краткосрочные панацеи имеют тенденцию превращаться в долгосрочные заболевания.

Хотя американский дефолт не будет «катастрофой» он вызовет резкое падение доллара США против других валют и особенно против твердой валюты, то есть золота, резкое падение цен на американские облигации и мощное увеличение процентных ставок.

Все это потенциально может вызвать еще один системный кризис, в который будут вовлечены суверены и банки по всему миру, а затем рецессию, депрессию и в худшем случае гиперинфляцию.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.