Величайший пузырь в истории, в трех графиках

- дата: 21 декабря 2017 (источник от 10 декабря 2017)

Каждый квартал Даг Ноланд (Doug Noland) публикует на Credit Bubble Bulletin отчет о «движении капитала», где проводит анализ данных по рынкам долговых обязательств и ценных бумаг, представленных ФРС в отчете Z.1. И всегда мы видим пугающие цифры, но особенно пугающими они оказались в последний раз — крупнейший в истории финансовый пузырь уже раздулся больше всех своих предшественников.

Представляю вам самые страшные данные в виде графиков с комментариями Ноланда.

На первый взгляд процентное соотношение роста задолженности не вызывает никаких опасений. Однако здесь следует учесть несколько непростых обстоятельств. Во-первых, и так уже немаленький долг вырос настолько, что превысил прибыль, получаемую в результате огромной кредитной экспансии (как той, что была в третьем квартале). Во-вторых, системный рост задолженности продолжает сдерживаться исторически низкими процентными ставками и рыночной доходностью. Долг попросту не погашается, как это обычно бывает при нормальных ставках. И в-третьих, пузырь носит глобальный характер — большая доля мирового расширения кредита приходится на Китай, Азию и развивающиеся рынки. Американские фондовые биржи остаются главной мишенью для международных потоков капитала.

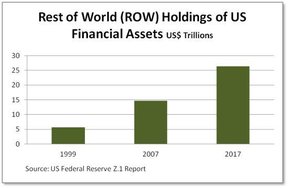

Учитывая глобальную динамику пузыря, чем и характеризуется данный цикл, будет вполне уместно сначала представить данные по всему остальному миру (ROW, Rest of World). Объем американских финансовых активов в собственности иностранцев за квартал увеличился на $724 млрд (в номинальном выражении) и составил рекордные $26.347 трлн. Таким образом, за последние три квартала цифры выросли на $2.124 трлн (16% в годовом исчислении). Какая доля этих потоков вызвана стремительным расширением кредита во всех центральных банках мира? Стоит напомнить, что на конец 2007 г доля капитала ROW составляла $14.705 трлн, а в 1999 г — $5.639 трлн. В процентном отношении к ВВП доля ROW в финансовых активах США составляла 57% в 1999 г, 100% — в 2007г, и рекордные 135% — в III квартале 2017 г.

Между тем, в III квартале категория ФРС «Национальный финансовый сектор» расширила активы SAAR на $2.841 трлн до рекордных $95.213 трлн. В номинальном долларовом выражении за последние три квартала финансовый сектор повысил активы на $5.085 трлн, почти 8% общегодового темпа роста. Примечательно, что объем долговых обязательств в секторе вырос за три квартала на $775 млрд в номинальном выражении и составил рекордные $25.425 трлн. За последний квартал гособлигации активно покупали пенсионные фонды (SAAR $1.075 трлн). За последние три квартала корпоративные и иностранные облигации финансового сектора увеличились на $427 млрд в номинальном выражении и составили $8.026 трлн. И еще больших цифр.

И без растущего финансового сектора во всем мире и в США понятно, к чему ведет повышенная ликвидность рынков ценных бумаг. Цифры говорят о появлении исторического финансового пузыря.

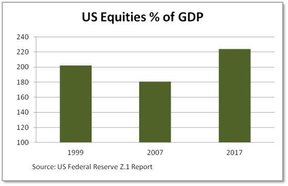

Совокупные вложения в акции/ценные бумаги увеличились на $1.229 трлн за квартал и составили рекордные $43.969 трлн, с годовой прибылью $5.923 трлн (16.4%). Акции выросли до беспрецедентных 224% ВВП по сравнению со 181% в конце III квартала 2007 г и 202% в конце 1999 г. Долговые обязательства набрали $171 млрд за III квартал и составили рекордные $42.385 трлн, с годовой прибылью $1.080 трлн. При 217% ВВП долговые обязательства все же не превысили 223%, зафиксированные в 2013 г.

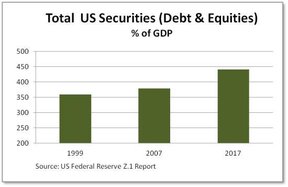

Таким образом, совокупные вложения в ценные бумаги (долговые и обычные) выросли за квартал на $1.400 трлн до рекордной отметки в $86.080 трлн. За прошлый год эта цифра увеличилась на $7.003 трлн или 9.1%. Циклический рост инвестиций в ценные бумаги наблюдался в III квартале 2007 г ($55.261 трлн) и в конце марта 2000 г ($36.017 трлн). III квартал 2017 г завершился рекордным показателем в 441% ВВП, в сравнении с предыдущими циклическими пиками: 379% в III квартале 2007 г и 359% в I квартале 2000 г. Посмотрим на посткризисную инфляцию рынка ценных бумаг с другой стороны. Ценные бумаги завершили III квартал на отметке $30.819 трлн, что на 56% выше предыдущего циклического пика в III квартале 2007 г.

Нет никаких сомнений в эффективном использовании финансового сектора и в том, что международные потоки капитала (особенно посредством приобретения американских ценных бумаг) продолжают играть ключевую роль в раздувании американского пузыря. На экономический же пузырь в целом огромное влияние оказывают растущие цены на активы и пузырящаяся в результате чистая стоимость американских домашних хозяйств.

Если говорить о 2018 г, то возникает вопрос: насколько американские рынки ценных бумаг уязвимы для ослабевающего количественного смягчения и сокращенного кредитного расширения ЦБ? Раздувание пузыря делает любое замедление темпов развития кредитов и сопутствующих финансовых потоков опасным. Судьбу пузыря решит последний метафорический выпуск воздуха. Он гарантирует зависимость рынка от необычно больших и неизбежно разрушительных финансовых потоков. В своем последнем отчете Z.1 ФРС проделала неплохую работу, осветив исторический размах американского пузыря на рынке ценных бумаг. На фондовые биржи США обрушились беспрецедентные международные потоки капитала, в то время как растущие ценные бумаги и цены на активы инициировали быстрое расширение финансового сектора.

Обратите внимание, что на двух графиках с «% ВВП» сегодняшние цифры сравниваются с двумя предыдущими пиками, когда все настолько вышло из-под контроля, что в следующем году грянули крупные финансовые кризисы. Так что тот факт, что мы уже переплюнули два предыдущих рекорда, предвещает нам весьма интересное будущее.

Подводя итог анализу Ноланда, США, как и весь остальной мир, попали в «пирамиду», когда всю систему от взрыва может спасти только стремительное кредитное расширение. Но чем больше мы берем кредитов, тем более хрупкой становится система. Внезапное падение акций или облигаций, эскалация геополитической напряженности, криптовалюты, угрожающие обычным деньгам, и тому подобное может разрушить фасад нормальности, создаваемый растущими ценами на активы.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.