Виды денег: законные деньги и их кредитные заменители. Большое Расследование

- дата: 20 декабря 2022 (источник от 10 декабря 2022)

Сегодня, когда ситуация вокруг покупательной способности валют всё больше запутывается, пришло время устранить все пробелы в понимании различий между деньгами, валютой и кредитом. В этой статье рассматриваются история и правовые основы финансовых отношений.

Несмотря на провал Бреттон-Вудского соглашения в 1971 году и последовавшую за ним государственную пропаганду - позиция ясна. Как исторически, так и юридически деньги по-прежнему делаются из металла - в основном из золота. Все остальное - кредит.

Из-за того, что государства раздувают свои фиатные валюты, общественность теперь ошибочно полагает, что фиатные валюты - это деньги, и что валюты могут оцениваться только относительно друг друга. Я показываю, что это фактически неверно. Однако на финансовых рынках цена настоящих денег всегда приводится в форме законного платежного средства, обычно доллара США, тогда как должно быть наоборот. Эта инверсия истины будет дорого стоить тем, кто совершает эту ошибку.

В этой статье я также показываю, что изменение уровня общего кредита коммерческих банков менее вредно для цен, чем изменение уровня кредита центрального банка. Сейчас, когда мы стоим на пороге резкого сокращения кредитования коммерческих банков, правительства и их центральные банки наверняка отреагируют на это усилением инфляции своих валют, тщетно пытаясь избежать дефляции.

Последствия для фиатных валют, скорее всего, будут катастрофическими.

Все мы будем наказаны за игнорирование мудрости и выводов римских юристов, думая, что мы лучше разбираемся в наших экономических моделях, макроэкономической политике и государственном контроле над рынками.

В течение двух тысячелетий своих тщательных размышлений именно римские юристы тщательно изучили и должным образом определили разницу между деньгами и кредитом, от которой зависит вся экономика и современное банковское дело. Нынешняя денежная и экономическая мода в этом контексте просто эфемерна.

Введение

О том, что металлические деньги вытеснили бартер еще на заре истории, говорится вначале любого учебника по экономике. Взвешенный металл, а затем монеты были надежными деньгами, принятыми цивилизованным человечеством в качестве платёжного средства.

Прошло несколько тысячелетий, прежде чем человечество узаконило деньги. Это стало необходимо для проведения различий между самими деньгами и обещаниями расплатиться ими. Данные обещания, или права на действия, подкрепленные обязанностями платить, начали называться кредитом. Так зарождалось банковское дело. И деньги, и кредит стали средствами обращения. Деньги были неизменны – всегда в виде монет. Но кредит развивался вместе с банковским делом, приобретая различные формы: банкноты представляли собой обещание банка-эмитента выдать предъявителю золото по первому его требованию, а обязанность банка, принимающего депозиты, - выплатить вкладчику деньги по первому требованию или перевести его вклад по его приказу. Кроме того, купцы и предприятия вместо оплаты выдавали дисконтные векселя, сами по себе имевшие рыночную стоимость.

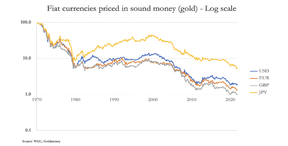

В этой статье я прослеживаю правовую историю взаимоотношений между деньгами и их кредитными заменителями с древних времён до наших дней. Прошёл 51 год с тех пор, как были разорваны последние связи между ними, когда президент Никсон (Richard Nixon) приостановил действие Бреттон-Вудского соглашения. Сегодня эта тема становится все более актуальной, т.к. последствия разделения законных денег и законных платежных средств в виде кредита становятся предметом более широких общественных дискуссий в западном обществе. Приведенный ниже график показывает пропасть, образованную между законными деньгами и кредитом, представленным четырьмя основными мировыми валютами после окончания Бреттон-Вудского соглашения.

Бумажные валюты, оцененные в твердых деньгах (золото) – на логарифмической шкале. Доллар США – голубым, евро – оранжевым, иена – желтым, британский фунт - серым

Разрыв увеличился до такой степени, что валюты, претендующие на статус средства обращения, теперь зависят исключительно от статуса законного платежного средства в своих внутренних экономиках и признания ценности данного статуса на зарубежных биржах. Но разрыв между законным платежным средством и законными деньгами дошёл до того, что первое практически ничто по сравнению с другим. Для справки, с августа 1971 года, когда президент США Никсон приостановил действие Бреттон-Вудского соглашения, японская иена потеряла 95% своей стоимости в золоте, доллар США - 98%, евро - 98,7% (используются значения валют до 2000 года), а фунт стерлингов - 99%.

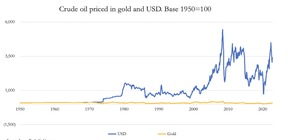

В свою очередь, стоимость широкого спектра товаров резко возросла в валюте, но осталась неизменной по отношению к золоту. Следующий график показывает динамику стоимости барреля нефти марки WTIс 1950 года, измеряемую в долларах и в золоте.

Цены на сырую нефть в золоте - желтым и долларах США - синим. База 1950 = 100

Источник: Джеймс Терк, Goldmoney

Стоимость нефти в долларах выросла в 34 раза с 1950 года. Кроме того, цены в долларах были чрезвычайно волатильны относительно цены в золоте. Стоимость нефти в золоте упала на 26% относительно 1950 года. Согласно графику, на протяжении последних 70 лет она была удивительно стабильной.

Волатильность, измеряемая в долларах, началась вскоре после приостановки действия Бреттон-Вудского соглашения. До этого момента цена на нефть была стабильной, что соответствовало ценовой зависимости от золота. При действии Бреттон-Вудского соглашения стабильность наблюдалась даже несмотря на непрочную связь золота с долларом. Покупки делались как в долларах, так и в других валютах. Только центральные банки от имени своих правительств и некоторые международные организации (такие как МВФ) могли менять доллары на золотые слитки в ФРС. Тем не менее, этой нечеткой связи золота и ведущей международной валюты было достаточно, чтобы придать доллару стабильность, несмотря на исключение из Бреттон-Вудского соглашения коммерческих предприятий и частных лиц.

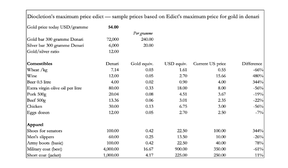

Мы даже можем проследить стабильность золота как денег вплоть до эдикта Диоклетиана (Diocletian), римского императора, когда рухнул обесценившийся денарий. В приведенной выше таблице показано, как за последние 1800 лет изменились цены на отдельные предметы, оцененные в золоте.

Эдикт максимальных цен Диоклетиана. Таблица: первый столбец - виды товаров, второй - цена в денариях, третий – эквивалент в золоте, четвертый - эквивалент в долларах США, пятый – текущая цена в долларах США, шестой - разница

Такие предметы роскоши, как алкогольные напитки, сегодня стоят дороже, но здесь надо учитывать налоги и факт того, что в некоторых городах они заменяли непригодную для питья воду. Но продукты питания, на которые благотворно повлияли современные методы ведения сельского хозяйства, стоят дешевле. Несмотря на некоторые различия, сегодня цены в золоте в целом не сильно отличаются от тех, что были во время издания эдикта.

Поэтому эмпирические доказательства стабильности золота как средства обмена не могут быть убедительно оспорены. Как металл, золото никуда не исчезает, поэтому, за исключением незначительных потерь, мы знаем, что общие запасы золота равны всему когда-либо добытому золоту. Реальные записи о накопленном золоте стали доступны, когда начался импорт из Нового Света в Европу после открытия золота в 1492 году. Из этих записей мы знаем, что рост добытого золота шёл в том же темпе, что и рост населения планеты. Во многом это способствовало стабильности покупательной способности золота с течением времени.

Начиная с 1971 года, после приостановки действия Бреттон-Вудского соглашения, американское правительство начало пропагандистскую кампанию по замене золота долларом. В результате, спустя 50 лет западное общество перестало понимать, что золото – это единственные настоящие деньги, а доллар - не более чем валюта, т.е. форма кредита, выпущенная правительством США, сильно зависящая от доверия к ней. Но это не правовая позиция. Правительства могут запретить владеть золотом и конфисковать его. Золото хранится в центральных банках, а они не хотят его продавать или менять на свою валюту, как было обещано изначально. Но, насколько известно автору, ни одно правительство не принимало законов, отменяющих статус денег и кредита, который первоначально определён римскими присяжными и кодифицирован императором Юстинианом (Justinian) в Пандектах 533 года н. э.

Правовое положение и история золота в качестве денег

Функция денег как средства обмена заключается в регулировании соотношения товаров и услуг друг к другу. Таким образом, выраженная цена всегда относится к товарам, а деньги полностью нейтральны. Поэтому ошибочно думать, что у денег есть цена. Это необходимо учитывать, рассматривая взаимоотношения между законными деньгами, которым сегодня привычно придается цена в фиатных валютах, и самими фиатными валютами, которые, имея статус законного платежного средства, ошибочно выдают за деньги. Масштабы этой ошибки становятся ясны при понимании того, что такое деньги с юридической точки зрения. И это понимание исходит из римского права.

Римское право лежит в основе правовых систем всей Европы, а также в основе правовых систем других регионов, заселенных европейцами, в Северной и Латинской Америке благодаря испанскому и португальскому влиянию и во всей Британской империи. Как и афиняне, римляне считали, что законы - это средство защиты людей друг от друга и от государства. Но именно римляне кодифицировали закон в практичный и доступный свод правил.

Первыми записями римских законов и прецедентного права были Двенадцать таблиц от 450 года до н. э. Они послужили основой многих законов и решений, изложенных и доработанных другими правоведами в течение следующей тысячи лет. Затем вся правовая система была сведена в CorpusJurisCivilis императора Юстиниана, также известного как «Пандекты». Когда империя переместилась в Константинополь, «Corpus» был переведен на греческий язык и в конечном итоге переиздан в виде «Basilica» во времена Македонской династии в десятом веке. Именно эта версия легла в основу европейского права в средние века. Во всех странах кроме Англии. По мнению одного выдающегося юриста XIX века, специализировавшегося на банковском деле, причина различия общего права в Англии заключалась в следующем:

«Римляне оставили Британию в конце пятого века, и общее право Англии в вопросах кредитов было таким же, каким оно было в Gaius – действовавшем учебнике римского права в те времена, когда римляне ушли из Британии. Но 1 ноября 1875 года общее право Англии в вопросах кредита, было заменено правом справедливости, по факту просто пандектами Юстиниана.»[i]

В целом, между «Двенадцатью таблицами» и подтверждением пандектов Юстиниана в женевской версии CorpusJurisCivilisДионисия Готфрида (Dionysius Gottfried), переведенной на латынь в 1583 году с греческого Basilica, прошло 2 тыс. лет правового развития.

Именно раздел дигестов в Corpusимеет отношение к нашей теме. В этом разделе содержится более 9 тыс. упоминаний о выдающихся юристах, собранных в течение долгого времени. Заметное место в этих упоминаниях занимает Ульпиан (Ulpian), умерший в 228 году от РХ. Он был присяжным заседателем, внёсшим наибольший вклад в укрепление правового положения денег и кредита. Также в этом разделе даны определения собственности, контрактов и преступлений. Наш интерес к деньгам и кредиту охватывается постановлениями о собственности и договорах.

Договор обычного вклада определен Ульпианом в разделе Depositavelcontra (о пополнении и снятии). Он дал следующее определение депозиту:

«Депозит - это нечто переданное другому на хранение. Он называется так потому, что товар размещен (или помещен). Приставка de акцентирует, что все обязательства, связанные с хранением товара, лежат на этом лице.»[ii]

Другой юрист, часто цитируемый в Дигестах, Публий Альфен Вар (Paul of Alfenus Varus), проводил различие между обычным депозитным договором, определенным Ульпианом выше, и нерегулярным депозитом или mutuum. В последнем случае он считал, что:

«Если человек вносит определенную сумму денег и при этом пересчитывает её и не запечатывает, то единственная обязанность лица, получающего деньги, - вернуть ту же сумму.»[iii]

Таким образом, mutuum переходит во владение получателя, а вкладчик получает взамен право взыскать эту сумму в любое время, при этом получатель обязан вернуть ту же сумму по первому требованию. Во время пользования получатель может поступать с деньгами по своему усмотрению. Именно на этом принципе построено современное банковское дело.

Очевидно, что в дигестах подразумевается, что деньги всегда металлические. Хотя на хранение можно передать всё что угодно, именно обращение с взаимозаменяемыми товарами, в частности с деньгами, регулируется этими правовыми постановлениями. В случае нерегулярных депозитов вкладчик становится кредитором. Устанавливая разницу между обычным и нерегулярным депозитом, определяется различие между тем, что с давних времён считалось деньгами, и обещанием вернуть вложенную сумму. Мы сегодня понимаем это как кредит и долг.

Есть один вопрос, который необходимо прояснить. Он связан с кредитом, а не с деньгами. Как отмечалось выше, пандекты Юстиниана были составлены спустя 100 лет после того, как римляне покинули Британию. Из-за того, что впоследствии различные королевства объединились в Англию и Уэльс, общее право отличалось тем, что долги, как и имущество, не могли свободно передаваться. Получатель долга мог его востребовать только как поверенный лица, передавшего долг. Из-за этого долг как собственность был в положении, отличном от других форм передаваемой собственности. Юстиниан убрал эту аномалию как пережиток старого римского права (законы Гая, упомянутые выше), разрешив получателю долга истребовать долг у должника от своего имени.

В английском праве данная аномалия была урегулирована только тогда, когда Канцлерский суд объединился с общим правом в соответствии с Актом Парламента в ноябре 1875 года. После этого статус денег и кредита в английском праве во всех отношениях стал соответствовать пандектам Юстиниана.

В то время как юридическая позиция денег ясна, экономическая позиция технически отличается. Жан-Батист Сэй (Jean-Baptiste Say) отметил, что деньги способствуют разделению труда. Технически, деньги - это неизрасходованный труд, и поэтому можно считать, что деньги – это форма кредита, который еще предстоит использовать. Другие классические экономисты высказывали ту же точку зрения. Адам Смит (Adam Smith) писал, что гинею можно рассматривать как счет на определенное количество предметов первой необходимости и удобств для всех торговцев в округе. Генри Торнтон (Henry Thornton) говорил, что деньги любого вида [включая кредит] - это заказ на товары. Бастиат (Frederic Bastiat) и Милль (John Stuart Mill) высказали аналогичное мнение.[iv]

Но именно юридическая разница имеет первостепенное значение, т.к. она была основана на принципе четкого различия между металлическими деньгами и обязанностью платить. Деньги постоянны, а кредит - нет. У денег нет риска контрагента, в то время как у кредита он есть. В противоположность деньгам мы можем дать определение кредиту: кредит – это все, что не имеет прямого назначения, но берется в обмен на что-то другое с верой или уверенностью в том, что это может быть обменено ещё раз.[v]

Основные формы кредита

Подчиняясь закону Грешема, деньги редко циркулируют. Это последнее средство обращения. Именно кредит смазывает колеса экономики, коммерческие отношения между людьми. Отсрочка платежа за предоставление товаров и услуг - самая распространенная форма кредита. Другой пример - гарантии будущей оплаты, такие как обязательства родителей перед своими детьми до тех пор, пока они не смогут сами себя обеспечивать. Кредит используется в производственных цепочках: поставщики, производители, оптовые продавцы и, наконец, розничные торговцы получают деньги только после продажи конечного продукта. Все участники производственной цепочки существуют в кредит до тех пор, пока не будет произведен окончательный платеж. Корпоративные векселя и облигации, по которым должники имеют прямые обязательства перед кредиторами, - это форма организованного кредита. Но сейчас нас в первую очередь интересует кредит, циркулирующий в банковской системе.

Данный кредит имеет две формы. Существует валюта в виде банкнот, выпускаемая исключительно центральными банками. Валюта - это право потребовать с эмитента золото. Сегодня центральные банки как государственные агенты отказываются от выполнения своих обязательств по оплате. Очевидно, что банковские векселя - это кредитные обязательства. Они отражаются в балансе центральных банков. Также существует кредит коммерческих банков в форме депозитов клиентов. Банки - это кредитные дилеры, и опять же, нет никаких сомнений в том, что депозиты клиентов - это кредиты в пользу клиентов и долги банков.

Такова давняя позиция. Но сегодня нам необходимо прояснить статус дополнительной формы кредита, исходящего от центральных банков, но не находящегося в общественном обращении - кредита, предоставляемого центральными банками коммерческим банкам. Учет количественного смягчения относится к этой категории. Количественное смягчение увеличивает обязательства центрального банка перед коммерческими банками. Они появляются в виде активов в балансовых отчетах коммерческих банков, сопоставленных с депозитными обязательствами в пользу небанковских клиентов, как правило, страховых компаний и пенсионных фондов.

В этом суть бухгалтерского учёта. Но с точки зрения центрального банка политика заключается в том, чтобы проверять учетные данные и вливать ликвидность в государственную кредитную систему. Тем не менее, это оставляет дополнительные кредитные отношения между центральным банком и сетью коммерческих банков, не имеющих ничего общего с оборотным кредитом.

Кроме того, сегодня есть финансовые учреждения, выдающие кредиты без банковской лицензии. Их называют теневыми банками. Более правильно их относить к арбитражерам кредитов, а не к их инициаторам, поэтому мы можем не принимать во внимание их предполагаемый вклад в объём циркулирующих средств.

По сравнению с деньгами объём валюты и банковского кредита в обращении всегда намного больше. И из этих двух объём банковского кредита намного превышает объём валюты. Именно доступность кредита, особенно банковского, движет экономическим прогрессом. Именно этот прогресс помог состояться промышленной революции и вывести человечество на новый уровень. До этого были феодальные и меркантилистские экономики, когда сделки заключались в чеканных деньгах, а экономический прогресс был незначительным.

Интересный пример, подчеркивающий влияние кредита на экономический прогресс, можно найти в Шотландии. В 1727 году был основан Королевский банк Шотландии как конкурент ранее существовавшего Банка Шотландии. Но в обращении было недостаточно коммерческих векселей, чтобы поддерживать бизнес двух банков. В экономике Шотландии преобладало натуральное хозяйство при феодальной системе землевладения, а средствами обращения были серебряные монеты и банкноты Банка Шотландии. Для создания новых рынков кредитования Королевский банк изобрел кредитную систему, при которой любой человек мог взять кредит в банке без залога при наличии гарантий как минимум от двух уважаемых лиц. Эти «гаранты», как их называли, имели постоянный доступ к счету заемщика и могли закрыть его в любой момент.

Доступность этих кредитов позволила экономике Шотландии развиваться намного быстрее, чем это было во время феодального строя. Успех был чрезвычайным, и нет никаких сомнений в том, что богатство, созданное в течение нескольких десятилетий, способствовало шотландскому Просвещению, подарившему нам Бёрнса (Robert Burns), Юма (David Hume), Смита (Adam Smith) и множество других мыслителей и философов. И это несмотря на прерванное в 1745 году восстание якобитов, ненадолго захватившее всю Шотландию.

Ключ к успешной системе кредитования лежит в ее фундаменте. Для того чтобы вкладчики не были обмануты, а цены оставались стабильными, должна быть надежная связь с деньгами. Если вкладчики уверены, что владение кредитом аналогично владению деньгами, то практика показывает, что покупательная способность кредита в целом обеспечена и не зависит от объёма кредитования, до тех пор, пока расширение кредита недостаточно для дестабилизации его отношений с деньгами.

Связь денег и кредитования

Проблемы сегодняшней кредитной системы хорошо видны при отсутствии какого-либо якоря, обеспечивающего надежную связь с деньгами. Тот, кто не видит этого, просто отрицает факты. Современные экономические взгляды можно разделить на два лагеря: неокейнсианские, считающие, что макроэкономика - это отдельная наука от микроэкономики, а микроэкономика - это старая, отброшенная версия закона Сея; и монетаристские, считающие, что существует механическая связь между объёмом денег (под которым они подразумевают кредит) и их покупательной способностью.

Сегодня в центральных банках доминируют неокейнсианцы, хотя монетаристы, возможно, возвращаются. Обоим лагерям не нравится неопределенность рынков. Они хотят её подавить или управлять ею при помощи государства. Политика неокейнсианцев провалилась, поэтому монетаризм, вероятно, находится на подъеме. Однако эмпирические данные только частично подтверждают механистические наблюдения монетаристов. Соответственно, официальная монетарная политика сегодня находится на распутье, ведущем в никуда.

Отрицание существования законных денег и их отличия от кредита - результат 50-летней пропаганды после отмены Бреттен-Вудского соглашения. Грядущее испытание будет проверять не способность золота выполнять функцию денег, а состоятельность кредитной системы. Но мы должны проанализировать сегодняшнюю экономическую моду, чтобы понять, что нужно сделать для стабилизации кредита до такой степени, чтобы он снова был принят общественностью в качестве надежного заменителя денег.

Старый механизм заключался в привязке банкнот к золоту и требовал, чтобы коммерческие банки предлагали выполнять свои долговые обязательства перед вкладчиками путем обмена их на банкноты или чеканные деньги. А эмитент банкнот должен был поддерживать резервы ликвидности в виде чеканных денег, чтобы требования населения по возвращению денег выполнялись независимо от их объёма.

Исаак Ньютон (Isaac Newton) установил, что отношение обязательств банка, выпускающего векселя, к его денежным резервам не должно превышать 40%. Мы конечно можем принять это за конечный стандарт, но успех Бреттон-Вудской системы, отказавшей общественности в доступе к резервам центральных банков, говорит нам о том, что успешная связь между деньгами и кредитом не обязательно должна быть такой строгой, как настаивал Ньютон. Следует признать, что в прошлом доллар унаследовал более прочные связи с золотом, что способствовало сохранению уверенности в его обменной стоимости.

Однако расширение долларового кредита в течение Бреттон-Вудского периода было значительным. По данным Фридмана (Milton Friedman) и Шварц (Anna Schwartz), в 1945 году широкая денежная масса М3 составляла $143,9 млрд. К августу 1971 года, когда Бреттон-Вудс был приостановлен, по данным ФРС Сент-Луиса денежная масса увеличилась до $685,5 млрд. При этом цены, особенно на сырьевые товары, оставались удивительно стабильными, несмотря на почти четырехкратное расширение долларового кредита. Но со временем связь денег и долларов становилась все более натянутой. Требовалось международное сотрудничество для поддержания связи с лондонским золотым фондом. Он потерпел неудачу, прежде чем связь была полностью прекращена в августе 1971 года.

Опыт Бреттон-Вудса опровергает механистическую монетаристскую теорию уравнения обмена. Мы все можем согласиться с тем, что увеличение объема кредитования имеет тенденцию повышать цены за счет его ослабления. Но в основе неверного монетаристского предположения лежит факт того, что кредитная экспансия напрямую приводит к росту расходов, из-за чего цены пропорционально меняются. Но, как мы видели на примере послевоенной Японии, в экономике, где существует склонность к сбережениям, потребители при расширении кредита увеличивают свои сбережения. Вместо поднятия потребительских цен в Японии избыточный кредит просто делает капитал более доступным для бизнеса и финансирует дефицит государственных расходов. В других странах, в которых доминирует финансовая система с высокой долей капитала, не вся кредитная экспансия проникает в нефинансовую экономику.

В начале 19-го века цикл расширения и сокращения банковского кредитования оказывал определенное влияние на цены на оптовом уровне. Однако позже в этом столетии колебания снизились, но не из-за снижения кредитования. Дело в том, что бизнесмены и их клиенты стали больше беречь деньги. Появилась культура сбережений, типичным примером которой стал афоризм Диккенса (Charles Dickens) о расходах в романе «Дэвид Копперфильд», опубликованном в 1849 году: «Годовой доход 20 фунтов, годовые расходы 19.6, результат - счастье. Годовой доход 20 фунтов, ежегодные расходы 20.6, результат – нищета».

Кроме того, банковская система совершенствовалась с течением времени. В 1854 году к Лондонской клиринговой системе присоединились акционерные банки, а в 1864 году - Банк Англии. Повысилась эффективность банковской системы, а ежедневный взаимозачет операций между банками снизил риск для контрагентов. График ниже показывает, как эти факторы снизили колебания между расчетной инфляцией и дефляцией оптовых цен в условиях британского золотомонетного стандарта.

Экономика почти полностью управлялась банковской валютой и кредитами. Было относительно небольшое количество мелких сделок, проводимых в монетах, и то только на конечном розничном уровне. Почти все такие сделки были с серебром и медью. Сегодня ситуация значительно отличается, т.к. кредитование больше никак не связано с деньгами. И все примерно 70 зарегистрированных падений покупательной способности в средствах обмена были связаны с фиатными валютами.

Уровень инфляции оптовых цен в Британии с 1814 по 1910 гг.

Источник: ONS, Хроника Британии, Goldmoney

Урок для нас заключается в том, что, хотя колебания объёмов банковского кредитования и влияют на цены, - последствия с большой вероятностью будут слабее, чем при эквивалентных изменениях уровня валюты центрального банка. Более того, при наличии надежных денег увеличивается склонность к сбережениям, что стабилизирует цены при расширении кредитования. Именно поэтому банковское кредитование лежит в основе экономического прогресса со времен Римской империи, а фиатные валюты приходят и уходят. Если цель политики - экономический прогресс, то он может быть достигнут только при надежной связи кредита и денег.

Обесценивание кредита обесценивает богатство

Для большинства людей это может быть неожиданно, но долг - это богатство. Чем больше в экономике долгов, тем богаче страна. Финансовые активы, начиная от государственных облигаций и заканчивая акциями, и даже производные ценные бумаги - все это формы долга, хотя их характеристики могут отличаться. Всё это долговые обязательства, которые должны быть исполнены должниками в пользу кредиторов. Все портфельные инвестиции состоят из кредитов, дающих права на действия против должников по их обязательствам. Компания обязана обеспечивать поток дохода своим акционерам или его стоимость в вечном периоде. Эмитент облигаций обязан выполнить свои обязательства перед кредиторами в соответствии с условиями проспекта облигаций.

Помимо возможности обмена, ключ к сохранению ценности этого богатства частично лежит в индивидуальных обязательствах, но также и в общей стабильности всей кредитной системы. На примере валюты, которую легко обменять на деньги, мы убедились, что накопление богатства с течением времени было поразительным. В качестве примера национального богатства, можно вспомнить как перед Первой мировой войной более 80% мирового судоходства было построено на британских верфях. За несколько десятилетий уровень жизни бедняков неизмеримо повысился по сравнению с прожиточным минимумом, а предприниматели, предоставляющие востребованные товары и услуги, сделали состояния. Справедливое вознаграждение за повышение уровня жизни остальных.

Контраст с сегодняшними условиями вряд ли может быть сильнее. Если учесть факт того, что кредиты обесценились, то большая часть кажущегося богатства в экономике – это не больше чем иллюзия. Мы показали, что с момента приостановки действия Бреттон-Вудского соглашения покупательная способность доллара, измеряемая в деньгах, снизилась на 98%, а фунта стерлингов - на 99%. Но, как и в случае с другими валютами, стоимость финансовых и имущественных активов в них резко возросла.

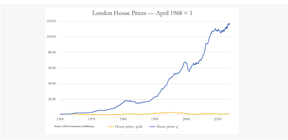

Заблуждения распространяются и на физические активы. Хорошо известно, что цены на недвижимость в густонаселенных центрах, таких как Лондон, выросли сильнее чем ожидалось. Но эти цены выросли в фунтах стерлингов – валюте, потерявшей 99% своей стоимости с 1971 года по отношению к золоту. На приведенном ниже графике показано, как менялись цены на жилую недвижимость в Лондоне в фунтах стерлингов и в реальных деньгах.

Динамика цен на жилье в Лондоне с апреля 1968 г. В фунтах – синим, в золоте - желтым

Источник: UKGovernment, Goldmoney

В то время как индекс, измеряемый в фунтах стерлингов, основанный в 1968 году, вырос в 114 раз - в законных деньгах рост составил 29%. Разница между этими двумя показателями - иллюзия богатства в системе фиатных валют. Мы ничего не имеем против владения недвижимостью. Скорее, мы попытались рассмотреть предполагаемое богатство, цифры которого просто раздуты из-за обесценивания законного платежного средства. Если рассмотреть другие дорожающие активы, то картина будет аналогичной.

Мировая кредитная система разваливается

Т.к. банковские балансы сегодня очень закредитованы, директора банков должны срочно снизить отношение балансовых активов к собственному капиталу банка. Крупные банки - публичные компании, и их директора обязаны защищать интересы своих акционеров. А т.к. процентные ставки сейчас растут, появляется угроза падения стоимости финансовых активов, подрывающая как балансовые инвестиции, так и обеспечение кредитов.

Вкладчики рассчитывают на то, что центральный банк обеспечит защиту их денег и не допустит краха банковской системы. В противном случае существуют схемы защиты небольших депозитов. Но т.к. центральные банки раздули свои балансы за счет облигаций, приобретенных в рамках QE, рост процентных ставок теперь приносит большие убытки из-за пересчета рыночной стоимости, в результате чего сами центральные банки становятся неплатежеспособными. Финансовые системы крупнейших экономик сейчас сталкиваются с перспективой того, что неплатежеспособные коммерческие банки будут вынуждены просить поддержку у неплатежеспособных центральных банков. Масштабы потери общественного доверия ко всей кредитной системе с каждым днем всё больше.

Но не только это угрожает валютным ценностям. Как мы уже увидели, почти все экономические операции связаны с коммерческими кредитами. А они сегодня сильно сокращаются. Т.к. всё внимание приковано к ВВП, последствия будут восприняты правительствами как крайне дефляционные. Поступления государственных доходов окажутся под угрозой, а обязательства по социальному обеспечению резко возрастут.

Кейнсианский подход заключается в том, чтобы удвоить неудачную политику и заменить сокращение кредита частного сектора расширением долга государственного сектора, опасаясь дефляционных условий. Но для населения и иностранных бирж дополнительное обесценивание основных валют очевиднее, чем сокращение банковского кредита. Именно сокращение банковского кредита – причина снижения ВВП. Если доверие к валютам и всей кредитной системе не рухнет – это будет чудо.

Урок, который мы должны извлечь из взаимоотношений между двумя основными формами банковского кредита, заключается в том, что влияние снижения объёма кредитования центральным банком на покупательную способность фиатной валюты подрывает веру в нее намного сильнее, чем такое же снижение кредитования коммерческими банками. И если бы кредитование должным образом привязывалось к деньгам, кризис бы не наступил.

[i] See HD Macleod’s The Elements of Banking, Longmans Green & Co, 1877

[ii] See de Soto’s Money, Bank Credit, and Economic Cycles, Chapter 1.

[iii] ibid

[iv] Listed in HD Macleod’s The Elements of Banking.

[v] ibid

Комментарии 3

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.