Взлет инфляции пошлет золото к $5,000, прогнозирует хедж-фонд судного дня

- дата: 20 июля 2020 (источник от 15 июля 2020)

После того как Расселл Напье (Russell Napier), ранее бывший заядлым дефляционистом, недавно сказал, что теперь ожидает инфляцию, потому что «центральные банкиры окончательно потеряли контроль над денежной массой», фондовый менеджер, достигший в этом году 47% дохода, активно ставя на золото и облигации Казначейства США, говорит, что следующее десятилетие будет отмечено инфляцией, перед которой центральные банки будут бессильны.

Диего Паррилья (Diego Parrilla), возглавляющий оцениваемый в $450 млн фонд Quadriga Igneo, названный Bloomberg «апокалиптическим», возможно потому, что, в отличие от большинства своих коллег, он не повелся на самую масштабную стадную ставку в истории – акции FAAMG, – сказал, что беспрецедентное кредитно-денежное стимулирование подпитывает пузыри активов и зависимость от корпоративного долга, что делает невозможным повышение ставок без экономического краха. Менеджер, чей портфель пестрит перекрестными хеджами, говорит, что в последующую рыночную манию в ближайшие 3-5 лет золото может подняться до $5,000, более чем удвоив нынешнюю цену $1,800, лишь немного отстающую от исторического максимума.

«В ближайшее десятилетие мы увидим уже сейчас очевидные отчаянные потуги, когда центральные банки и правительства будут печатать деньги, брать взаймы и раздавать всем дотации, чтобы не дать всей системе рухнуть», – сказал Паррилья Bloomberg в интервью из Мадрида.

И нам вполне понятно, почему фонд Quadriga Igneo назвали «апокалиптическим»: он не избегает того факта, что американский центральный банк загнал финансовую систему в угол, где любое отклонение от масштабных денежных вливаний приведет к катастрофе. Кроме того, в отличие от большинства хедж-фондов, чья задача – приносить стабильный доход, – и которые не функционирую должным образом из-за вмешательства центральных банков, – детище Паррильи скорее напоминает фонд «черных лебедей», так как он, генерируя капитал, стремится застраховаться от следующего большого обвала. Менеджеры, склонные учитывать риски маловероятных рыночных событий, готовятся к таким неожиданностям, вопреки взглядам, преобладающим на Уолл-стрит.

В течение последнего десятилетия часто пророчили рост инфляции, но обычно это касалось финансовых активов, тогда как экономика в целом страдала от недостатка совокупного спроса. Однако Паррилья считает, что пакеты стимулирования усугубили глубинные проблемы финансовой системы и «центральные банки, больше десятилетия удерживавшие процентные ставки вблизи нуля, готовы в кризис переписать правила».

Пока рано судить, наступит ли сильная инфляция, – хотя стоит отметить, что в последние недели такие видные дефляционисты, как Альберт Эдвардс (Albert Edwards), Расселл Напьер и Расселл Кларк (Russell Clark) из Horseman, переключились на ожидание безудержной инфляции в ближайший год, – но Паррилья, вероятно, что-то понял, судя хотя бы по стоимости его портфеля активов, взлетевшей, когда в феврале и марте рынки поразил вызванный вирусом страх. Примерно 50% инвестиций фонда – это золото и другие драгоценные металлы, 25% –облигации Казначейства США, а остальное – опционные стратегии, выигрывающие от рыночного хаоса, такие как колл-опционы на золото и доллар США. «Именно в этом секрет нашего взрывного роста», – сказал Паррилья.

Согласно Bloomberg, Паррилья, ранее управлявший отделом товарных ресурсов в Old Mutual Global Investors, описал свой инвестиционный процесс как поиск антипузырей: как правило, дешевых активов, преуспевающих, когда лопаются пузыри. Нужно терпеливо ждать, пока не наступит подходящий момент. Фонд Quadriga Igneo стартовал в 2018 г. и к концу того года принес 10% дохода. В 2019 г. показатели были вялыми, но в 2020 г. стоимость активов фонда взлетела на 50%.

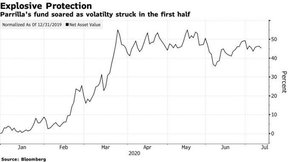

Взрывная защита

Фонд Паррильи взлетел в первой половине года, когда подскочила волатильность

Нормализовано состоянием на 31/12/2019

Чистая стоимость активов

Проценты

Источник: Bloomberg

«Последнее десятилетие мы наблюдали превращение безрисковых процентов в беспроцентные риски, что породило во всем мире параллельные, синхронные пузыри», – сказал фондовый менеджер, также написавший книгу «Антипузыри: благоприятные возможности с приближением Lehman в квадрате и идеальный шторм золота» (The Anti-Bubbles: Opportunities Heading into Lehman Squared and Gold’s Perfect Storm).

«Один из ключевых пузырей – бумажная валюта, а один очевидный антипузырь в этой системе – золото, – сказал Паррилья, добавив, что другие примеры – волатильность, корреляции и инфляция. – Их существенный рост – лишь вопрос времени». Мы и многие другие с этим согласны.

Пока всё идет неплохо для Паррильи: золото в этом году поднялось на 19% и привлекло некоторых из самых видных инвесторов мира, утверждающих, что быстрое увеличение балансов центральных банков снизит стоимость бумажных валют и повысит спрос на твердые активы.

«Пузыри слишком большие, чтобы лопнуть, и мамочка с папочкой будут делать все возможное, чтобы это предотвратить», – сказал Паррилья, имея в виду центральные банки, вмешивающиеся теперь и поддерживающие рынки капитала даже после небольшого спада.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.