Золотая неделя с Балковским: (01.08 – 07.08): Джим Рикардс: «Так кто же «действительно» контролирует американское золото»

- дата: 8 августа 2011 (источник)

Goldenfront: Действительно переломная неделя - кровавая бойня в четверг на всех без исключения рынках, первое в истории снижение суверенного рейтинга США в пятницу, золото по $1682 за унцию. Золотые жуки должны сказать спасибо Национальному банку Швейцарии, срезавшему ставки в попытке остановить рост франка против всего остального мира, - часть фондов ушла из франка в золото. Отношение Доу/золото в четверг достигло отметки ниже 7, - также впервые за долгое время. 200-дневное скользящее среднее цены на золото быстро приближается к $1500, $1476 на пятницу.

Самое зловещее здесь не столько ситуация в Америке, сколько не желание немцев покупать итальянские долги.

Финансовые рынки в прошлый четверг

Несколько прекрасных картинок от Zero Hedge, наглядно демонстрируют то, на каком тоненьком волоске мы все висим

Картина безумного четверга. В левом верхнем углу мы видим доходность десятилетней казначейской облигации 2,42% - это сверхнизкий уровень, говорящий нам, что инвесторы верят только в гарантии американского правительства, но не в акции, ресурсы или валюты (кроме швейцарского франка). Самого низкого уровня за последние годы доходность американского госдолга достигала в январе 2009 года (2,04%), в самый разгар первого акта нашей трагедии. Такое низкое падение доходности – свидетельство самой настоящей и бескомпромиссной паники. Сам график показывает, что все без исключения активы: акции, доходность облигаций и ресурсы, валились вниз без исключения, - и это тоже плохо.

А это эталонный американский фондовый индекс Доу, потерявший за день 512 пунктов или мощные 4,31%. Он потерял более 10% со своего максимума 2011 года и торгуется дешевле чем в конце 2010 года. Пахнет сентябрем 2008 года…

И на десерт индекс инвестиционной нервозности VIX. Вырос на треть. Самый сильный рост с лета 2010. Запах усиливается.

* * *

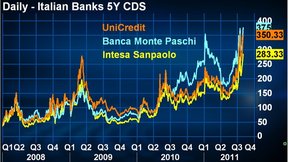

Zero Hedge о ситуации с крупнейшими итальянскими банками с высоты птичьего полета. Стоимость страховки от дефолтов. Картинка стоит тысячи слов.

* * *

Zero Hedge: Теперь о золоте – вот такое объявление о ситуации на рынках драгоценных металлов появилось на сайте крупнейшего американского дилера APMEX в эти выходные. «Внимание: из-за неопределенности на глобальных рынках драгоценных металлов мы не сможем принимать дополнительных заказов до момента открытия азиатских рынков. Мы ожидаем, что начнем принимать заказы около 18.15 (2.15 ночи по Москве) в воскресение, 7-го августа».

* * *

Теперь немного о прогнозах. В позапрошлом нашем обзоре мы задали вопрос о том, когда будет достигнута цена на золото в $1650, прогнозированная Джимом Синклером (Jim Sinclair) в апреле 2008 года. Напомним, что тогда он предложил всем желающим поспорить на миллион долларов на то,что золото будет стоить $1650 до или на 14.01.2011. Он ошибся на восемь месяцев, но полагаю, что мы можем простить ему такую неточность, ведь направление движения, в отличие от подавляющего большинства аналитиков, он увидел правильно. См. здесь о нем и его прогнозах.

* * *

Центральные банки всего мира продолжают покупать золото, сообщает агентство Рейтерс

Объем золотых резервов Казахстана вырос в этом году в третий раз на 3,11 тонн в июне до 70,434 тонн, Таджикистан увеличил свои резервы на 40 кг до 3,036 тонн, тогда как Греция и Украина добавили по 30 кг, доведя объем золота до 111,506 и 27,744 тонн, соответственно.

* * *

Банк Кореи увеличил свои резервы в 17 раз, а Таиланд на 15.5% за последние два месяца

ЦБ Южной Кореи купил 25 тонн золота за последние два месяца, потратив на это $1,24 млрд. Резервы Таиланда выросли с 3,523 млн унций в мае до 4,07 млн в июне. Южная Корея владеет седьмыми крупнейшими в мире ЗВР ($311,03 млрд на конец июля) и 64% из них хранится в долларах. Размеры золотых резервов Кореи после покупки составили 39, 4 тонны, но составляют лишь 0,7% от суммарных ЗВР.

* * *

Свежие интервью от Эрика Кинга:

Лондонский источник Эрика Кинга: «Ожидайте зубца в золоте и серебра, вызванного закрытием коротких позиций»

04.08.2011

Лондонский трейдер: «Динамика очень позитивная. Если золото на бирже Comex закроется выше $1,680, то золото быстро достигнет $1,705 из-за всех приказов по ограничению покупки выше этого уровня. На рынке золота существует огромное количество фирм, занимающих короткую позицию, и многие из них сдадутся и закроют эти позиции выше этого уровня.

Ребята, занимающие короткую позицию на золото, так же себя ведут и в серебре, и если начнется закрытие шортов в золоте выше $1,680, то серебро может вырасти на $2,50 из-за закрытия коротких позиций, что даст нам около $45.

Покупатели физического металла пока не гонялись за рынком, они ждали обычных летних подарков (традиционного летнего снижения цен на драгоценные металлы. – Ред.), но не получили их. Обычно к сегодняшнему моменту они уже наполнены, так что мы скоро их увидим на рынке, возможно, после выхода пятничной статистики по безработице. Покупатели физического металла увеличили свои планы покупок и в какой-то момент начнут гоняться за ценой. Помните, что $1,680 – это ключ.

Не забудьте, что мы только приближаемся к сезону, и никого нет на рабочем месте. Всем заправляет молодняк, все, практически все, разъехались в отпуска».

* * *

Даг Кейси: «Инфляция вырастет до 20% - 40% в год»

King World News взял интервью у Дага Кейси (Doug Casey), основателя и главы Casey Research: «Я думаю, что они все просто дураки. Произойдет вот что: в ближайшие несколько лет доллар достигнет своей истинной ценности. Все это очень серьезные вещи, потому что благоразумные люди в этой стране, те, кто производит больше, чем потребляет и откладывает разницу, обычно держат сбережения в долларах. Бернанке уже сотворил триллионы долларов и сотворит еще триллионы, поэтому покупательная способность доллара будет уничтожена.

В следующие несколько лет уровень инфляции превысит 20% или 30% или даже 40% в год и это прикончит благоразумных жителей этой страны и наградит неразумных кузнечиков в нашем обществе, сидящих по уши в долгах, так как инфляция эти долги уничтожит. Это извращенное и ужасающее положение дел».

Не пострадают ли неразумные вместе со всеми остальными, так как им трудно будет сводить концы с концами во время инфляции: «Возможно, потому что они могут потерять работу. Высокий уровень инфляции быстро уничтожит привычный уровень жизни.

Будет еще больше безработицы, больше бизнесов лопнет и даже если ваши долги стираются инфляцией, нет никакой гарантии, что вы их сможете обслуживать в течение всего этого времени. Эта ситуация, в которой есть только проигравшие. Все несут убытки, когда экономика разрушается, а именно это американское правительство и делает с тем, что еще остается от американской экономики.

В Южной Америке гиперинфляция случалась во многих странах, ужасно, когда разрушается валюта, но богатые и умные люди держат значительную часть своих состояний за пределами страны. Остальной мир смотрит на это и завозит капитал, чтобы воспользоваться дешевизной и инвестировать.

Проблема возникнет тогда, когда правительство США полностью разрушит доллар в следующие несколько лет. Лишь у немногих американцев будут капиталы за пределами Соединенных Штатов, так что им нечего будет возвращать в страну для ее реконструкции. Доллар США остается средством сбережения для большинства людей по всему миру, поэтому миллиарды потеряют свои сбережения, не только американцы».

* * *

Джим Рикардс: «Так кто же «действительно» контролирует американское золото»

KWN часто спрашивают: где же все-таки находится американское золото? США им все еще владеет? Вот отрывки из интервью Джима Рикардса (Jim Rickards), старшего управляющего директора в компании Omnis Inc. и банке Tangent Capital, с ответами на эти вопросы.

Кто в действительности владеет золотом США: «Отличный вопрос, Эрик, и я думаю, что с ним возникает много путаницы. Когда ты говоришь о золотом сообществе, о всех тех, кто верит, что золото – это разумные деньги, что нам необходима какая-то форма золотого стандарта и что без него правительства преднамеренно создают инфляцию, - то можно сказать, что это сплоченное сообщество и их опасения в последнее время оправдываются на примере динамики цены на золото и проблем на рынках бумажных денег.

Тем не менее, внутри этого сообщества есть множество конфликтующих мнений по этим вопросам, так что я попробую ответить на них по порядку. Во-первых, кто владеет золотом США? Американское министерство финансов. Любопытный исторический факт заключается в том, что до момента создания Федеральной резервной системы в 1913 году, у Соединенных штатов было сколько-то золота, но большая его часть находилась в руках частных банков.

Валюта Соединенных Штатов по сути эмитировалась банками и они обеспечивали ее своим собственным золотом. Затем в обороте появились банкноты американского правительства, выпущенные Минфином, и они были обеспечены золотом. То есть бумажные деньги были обеспечены золотом, и оно могло поступать либо от американского правительства, либо, если вернуться еще дальше в историю, от частных банков.

Так что у банков было много золота. Когда они создали Федеральный Резерв, то всем банкам пришлось внести долю капитала в этот банк, чтобы получить свои акции. Так что если вы были старым National Citibank of New York или JP Morgan & Company, то вы получили акции Федерального резервного банка Нью-Йорка, и вам за это необходимо было заплатить. Некоторые из этих вкладов поступили в форме золота, - именно так Федеральные резервные банки получили свое золото и я использую слово «банки» во множественном числе.

Существует единая система Федерального резерва, но она была разбита на несколько региональных банков. Есть бостонский Фед, нью-йоркский Фед, филадельфийский Фед и т.д. и у них всех было собственное золото в какой-то степени, переданное им банками членами из различных регионов. Естественно, большая часть этого золота была сконцентрирована в Нью-Йорке. Именно там находились крупнейшие банки, хотя и в Бостоне его было довольно много. Такова была ситуация с 1913 по 1933 гг.».

Что произошло после 1933 года: «Главными переменами стали Великая депрессия и приход к власти Рузвельта, который в 1933 году конфисковал все золото в стране и девальвировал доллар относительно золота. Министерство финансов приказало Федеральным резервным банкам передать свое золото. Поэтому правительство США не только забрало золото у американских граждан, но и у Федеральных резервных банков.

Правительству пришлось выдать Федеральным резервным банкам бумажный актив для поддержки их балансов, потому что они учитывали золото в качестве капитала. Минфин выдал им специально для этой цели эмитированные золотые сертификаты. Я думаю, что многие путаются, когда смотрят на баланс ФРС и видят там эти сертификаты в качестве актива, но если посмотреть на пассивы, то мы увидим обязательства перед Минфином на это золото. Так что после вычитания активов из пассивов, в Федеральной резервной системе не остается нетто золота.

Если посмотреть на баланс Минфина, то там вы это золото и увидите, оно часть ЗВР Соединенных Штатов Америки. Хранение золота разбито на две части между Форт-Ноксом и Вест-Пойнтом. Отличительная черта обеих этих хранилищ заключается в том, что это военные базы. Многие считают Вест-Пойнт военной академией или просто ВУЗом, но это военная база, находящаяся под контролем армии, и хранилище там охраняется также тщательно, если не лучше, чем в Форт-Ноксе. Так что если вспомнить выражение «владение это 9/10 закона», то я бы сказал, что армия контролирует золото.

Так что это не Фед, хотя у него на балансе есть какое-то количество бумажного золота. С юридической точки зрения это Минфин, но с точки зрения попечительства, это американская армия. Так что вот где хранится американское золото».

* * *

Стивен Либ: «Ожидайте серебро по трехзначным ценам»

01.08.2011

King World News взял интервью у известного фондового менеджера Стивена Либа (Stephen Leeb). О проблеме долгового потолка: «Мы придём к соглашению и поднимем долговой потолок. Я думаю, что все это не имеет никакого значения в свете проблем, перед которыми стоит страна, вряд ли это что-то изменит. Мы бежим назад по беговой дорожке. Единственное слово, которого я не услышал во всех этих дискуссиях – это рост. Статистика, особенно бросающаяся в глаза, - это последние данные по ВВП, в них не заметно роста, а без него вы не сможете сокращать размер долгов.

Налоговая система последних 10-12 лет продолжает наносить ущерб экономике и гарантирует, что нам придется продолжать печатать деньги во всех больших масштабах, чтобы только остаться на месте.

Сейчас мы пытаемся решить на сколько мы будем сокращать финансирование энергетики. Китай в данный момент собирается тратить, и это из надежных источников, $1 трлн в год на инвестиции в альтернативную энергетику и разработку связанных с ней технологий.

Китайцы доминируют солнечную энергетику, как и ветряную, а мы просто сидим и не двигаемся никуда, думаем, как нам сократить расходы на исследования возобновляемой энергетики. Это не очень хорошая ситуация, она на самом деле пугает».

Оказывают ли сокращения правительственных расходов дефляционное влияние на экономику: «Да, дефляционное и инфляционное одновременно. Инфляционное - потому что они гарантируют, что Фед будет предпринимать новые раунды количественного смягчения. Мы не можем себе в этой стране позволить безработицу на уровне 20%.

Ты это, Эрик, видел, хотя это и не особенно известно, но когда цены на нефть росли, мы выбросили на рынок наши нефтяные резервы, наши, так сказать, нефтяные сбережения на черный день, про которые Джордж Буш говорил, что они на самом возможно высоком уровне. Мы потратили часть этих сбережений и, конечно, отдали их частично китайцам. Они, наверное, забрали эти дополнительные резервы и положили их в свое собственное ведерко на черный день. Мы все это делаем от отчаяния».

О влиянии текущих событий на золото: «Ну, я думаю, что золото – это победитель. Ну, куда вы еще пойдете? Что вы еще будете покупать? Доллар вы покупать не будете, так как золото может здесь проиграть. Может быть на день-другой, если они придут к какому-то соглашению или на неделю другую, но потом оно все равно вырастет…

Скажем так, - пузыри случаются в этом мире, когда цены расходятся с фундаментальными факторами, тогда у вас пузырь. Но в золоте-то никакого пузыря нет, если отступить назад и понять, что цену на золото толкали вверх рост денежной базы и потеря США статуса экономической супердержавы.

Все факторы, толкавшие золото вверх за последние десять, двенадцать лет, только набирают силу. Это значит, что пузыря нет. Если акция подорожает в 10 раз, а прибыли по ней в 15 раз, то это не пузырь, это недооценённая акция. В этом смысле золото действительно недооценено».

О серебре: «Очевидно, что серебро – это драгоценный металл. Я думаю, что исторически он был драгоценным металлом также долго, а может быть и дольше золота. Его отношение к золоту сейчас около 40:1 и я думаю, что это очень дешево, но людям следует понять одно про серебро и это еще на многих не снизошло, - это не только драгоценный металл, но, критический, я подчеркиваю, «критический» индустриальный металл.

Для изготовления большей части солнечных панелей требуется серебро, и я не думаю, что у нас его достаточно, если эта индустрия начнет расти по-настоящему. Я думаю, что китайцы это осознают и уже накапливают серебро и продолжат все больше его покупать.

Кстати говоря, в отчете золотодобывающей корпорации Goldcorp вышедшем 28.07. есть много интересного. Глава компании ожидает, что объем китайских покупок золота превзойдет индийские в этом году, что просто невероятно.

Я бы предполагал, что их объем закупок серебра будет пропорционально даже больше, потому что оно им необходимо. Они покупают серебро не просто потому что ищут альтернативу доллару, но потому что знают, что оно им очень понадобится для построения индустрии солнечной энергетики.

Так что с серебром можно спокойно выбирать число, - это металл с трехзначной ценой, без всякого сомнения».

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.