Золото и потенциальный эндшпиль доллара. Часть вторая: Бумажное золото: какой от него вообще толк?

- дата: 4 августа 2018 (источник от 30 ноября 2012)

Авторы: Джо Ясински (Joe Yasinski) и Дэн Флинн (Dan Flynn).

Часть вторая: Бумажное золото: какой от него вообще толк?

В первом выпуске из этой серии (опубликован Goldenfront 3 декабря 2012 года) мы исследовали идею соотношения запасов к расходу на рынке золота, который является главным фактором динамики спроса и предложения, и, в конечном счете, его цены. Краткая суть ее сводится к следующему: «запас» существующего золота – это весь объем когда-либо добытого металла, а «расход» - это количество физического золота, доступного для покупки в тот или иной день. Очевидно, чем больше расход, тем больше его продается, и тем ниже цена. Сегодня мы изучим рынки бумажного золота, и, что важно, до какой степени они искажают «расход» на рынке физического золота в сторону повышения. Мы полагаем, что само существование бумажного золота создает иллюзию потока физического металла, которого не существует и физически не может существовать. В конце концов, если расход определяет цену, а расход бумажного золота стимулирует движение физического металла в гораздо большей степени, чем это возможно, то не можем ли мы предположить, что расход бумажного золота искусственно занижает цену? Если физический металл в действительности не расходуется наряду с бумажными эквивалентами расхода, то можно сделать вывод, что нынешнее отношение запаса к расходу уже может быть гораздо выше, чем представлялось ранее?

Когда мы говорим о рынках «ценных бумаг», мы имеем в виду рынки производных в широком смысле: форварды, свопы, а в случае с золотом, также и обезличенные металлические счета. Рынки производных для сырьевых товаров были созданы, чтобы сглаживать ценовые скачки, вызванные перенасыщением рынка или неожиданными дефицитами. Первая современная биржа риса упоминается в Японии начала XVIII века. К 1848 году была создана Чикагская торговая биржа, где первоначально выполнялись сделки по форвардным контрактам на зерно. Ресурсные товары склонны демонстрировать жесткую динамику спроса и предложения, так что легко понять необходимость подобных «бумажных» рынках в целях обеспечения законной гарантии. Как обсуждалось в первой части этой статьи, золото не потребляется, и, учитывая существующий запас и годовой объем добычи, избытка нового предложения добычи хватит приблизительно на 65 лет. Можете ли вы себе представить, чтобы Cargill хеджировал цену зерна, будь у них на складе 60-летний запас не портящегося товара? С учетом наличия относительно солидного существующего запаса золота нет никакой необходимости в страховке от потенциального кризиса предложения – а необходимость в крупном рынке золотых производных кажется совершенно нелогичной. Из указанного следует, что в то время как рынок деривативов для большинства сырьевых товаров развивался на протяжении последних трех веков, рынок золота оставался «только физическим». Будь то в целях совершения международных сделок или для чего-то другого, не было никакой нужды в «бумажном золоте», потому что рынок и расход физического металла был активным.

Ситуация начала меняться в 1970-х после выхода США из Бреттон-вудского договора, когда доллар США отвязали от его золотого якоря. За десять лет цена золота в долларах выросла с $35 до $200 за унцию, потом до $300 и $400, что отражало неопределенность курса свежеиспеченной бумажной валюты. С ростом цены золота его поток существенно замедлялся, что оказывало дальнейшее повышательное давление на цену, в конечном счете, подняв ее выше $800 за унцию. После роста цен на золото было введено в эксплуатацию много новых шахт в погоне за еще более высокими ценами. Для запуска новых рудников был нужен наличный капитал, и банки-дилеры предложили ссуды. Американский рынок золотых фьючерсов открылся в январе 1975 года, а к концу 1970-х золотодобывающая компания могла получить кредит, номинированный в унциях золота, по гораздо более низкой ставке, чем традиционный кредит наличными. Окрестив это кредитование «финансированием разработки», банки-дилеры могли предлагать более низкие процентные ставки по займам, потому что им не приходилось компенсировать быструю потерю покупательной способности кредитов, номинированных в бумажной валюте. К 1987 году была учреждена Лондонская ассоциация участников рынка драгоценных металлов (LBMA). Эта группа дилеров и банков разработала нормативы для соглашений о клиринговых расчетах, опционов и введения форвардной ставки GOFO (Gold Forward Offered Rate) – что способствовало развитию деятельности банков-дилеров. Так появилось «бумажное золото».

Как это свойственно для Уолл-стрит, займы в золоте с процентной ставкой ниже рыночной начали привлекать внимание хедж-фондов и других крупных денежных пулов, заинтересованных в применении заемного капитала для получения прибыли за счет разницы между различными «свободными от риска» ставками. Банки-дилеры могли предлагать привлекательные условия частным собственникам золота в обмен на золотые депозиты. Это, в свою очередь, позволяло выдавать больше кредитов, номинированных в золоте, даже тем заемщикам, которые не занимались добычей металла. Отличная идея! Что же могло пойти не так?

Большая часть торговли золотом – как физическим, так и бумажным – проводится на Лондонском рынке, где дилеры и банки осуществляют транзакции для клиентов по всему миру. На сайте LBMA говорится: «кредитный баланс на счету члена LBMA с лондонской поставкой равнозначен владению золотом или серебром в той же степени, в какой кредитный баланс в соответствующей валюте равнозначен владению счетом в банке Нью-Йорка или Токио». Далее LBMA поясняет: «Кредитные балансы на счетах не предоставляют кредитору право собственности на конкретные слитки золота или серебра, а обеспечиваются общим запасом дилера металла, у которого открыт данный счет. Клиент является необеспеченным кредитором». (Лондонская ассоциация участников рынка драгоценных металлов, 2012 год)

Давайте сделаем паузу и уточним этот момент.Когда вы размещаете деньги в банке Нью-Йорка или Токио, вы ими больше не владеете. Вы владеете требованием – у вас есть банковский кредит. Банки вольны использовать вклады как им вздумается – обычно в качестве базы для кредитного рычага – также известного как частичное резервирование. Как указывает LBMA, счета с лондонской поставкой работают так же – это банковский кредит, номинированный в золоте. Так что до тех пор, пока банк выполняет свои договорные обязательства, бумажное золото и обезличенный физический металл взаимозаменяемы.

На протяжении нескольких десятилетий рынок производных золота рос в геометрической прогрессии. То, что вначале было средством финансирования добычи нового золота, превратилось в несостоятельный рынок с громадным объемом заемного капитала.

Когда взлетели цены на облигации, номинированные в долларах США, вырос и спрос на защиту от падения курса доллара США. Золото – это основная страховка от инфляции бумажной валюты. Как уже обсуждалось в первой части, золото - это товар Гиффена. В отличие от других сырьевых товаров, физическое золото становится более дефицитным с ростом его цены. Пока рынок относится к «бумажному» золоту наравне с физическим, долларовая цена металла подавляется благодаря притоку новых синтетических бумаг. Для поддержания доверия к доллару США как средству сохранения ценности необходим приток золота, предлагаемого за эту валюту. Насколько мы понимаем, способность доллара функционировать в качестве средства сохранения ценности и мировой резервной валюты теперь полностью зависит от постоянного притока «бумажного» золота и доверия к нему.

Насколько велик поток этого совместного рынка? Общий объем торгов в 2011 году приблизительно составил 50 459 865 000 унций (Gold Fields Mineral Services, 2012 год). 50 МИЛЛИАРДОВ УНЦИЙ! В качестве исходной точки: представители Всемирного совета по золоту утверждают, что ежегодный объем добычи за последние пять лет в среднем составлял примерно 83 000 000 унций, а общий запас добытого физического металла во всех формах достигает около 5 465 500 000 (Всемирный совет по золоту, 2012 год). Отсюда можно сделать вывод, что на рынках золота существует значительный объем заемного капитала, учитывая тот факт, что в 2011 году объем торгов бумажным золотом в десять раз превысил количество физического золота, когда-либо добытого за всю историю! Обратите внимание еще и на то, что, по подсчетам ВСпЗ, лишь 19% существующего добытого золота относится к категории «инвестиции», и вряд ли все это количество находится в хранилищах LBMA в слитках высшего качества, готовых удовлетворить бумажные требования. Более того, центральные банки (предположительно, владеющие примерно 20% золотого запаса) сегодня выступают как чистые покупатели – а не продавцы.

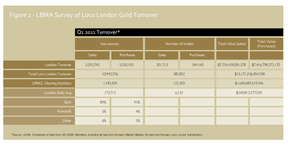

Объемы спотовых, фьючерсных и опционных торгов золотом в 2011 году в основных торговых центрах.

На прошлогоднем апрельском заседании члены руководства комитета LBMA договорились исследовать торговый оборот своих 56 полноправных членов на рынке золота с поставкой в Лондоне. Представители Всемирного совета по золоту, выступающего за включение золота в число высококачественных ликвидных активов по условиям Базеля-III, потребовали, чтобы LBMA помогла продемонстрировать глубину и ликвидность рынка золота (Murray, 2011 год).

Обычно доступна лишь ежемесячная клиринговая статистика от 6 банков-членов расчетной палаты, которые формируют LPMC (Barclays, Deutsche Bank, HSBC, JP Morgan, UBS и ScotiaMocatta). В эти показатели входят данные о транзакциях, совершаемых внутри самих организаций и между ними. Последний раз данные о ликвидности собирались и публиковались в 1996 году, причем только показатели маркет-мейкеров LBMA. К августу 2011 года 36 из 56 полноценных участников торгов LBMA подали сведения для нового исследования, и результаты были шокирующими. Рынок «бумажного» золота потихоньку разросся до чудовищных размеров, успешно создав приток бумажного золота, подобный цунами. По сути, если верить данным анализа ликвидности LBMA за первый квартал 2011 года, то только 2/3 отчитавшихся участников LBMA ежедневно оперируют 173 713 000 унций, или 5400 тонн «бумажного золота» (более чем двухлетний объем годовой добычи физического металла)! Исследуемый оборот 56 участников LBMA демонстрирует, что полный объем лондонских поставок (что, возможно, неудивительно) в десять раз превышает оборот 6 членов LPMC. Несомненно, «поток» рынка желтого металла преимущественно формирует рынок бумажного золота. Да, старый добрый физический металл продается вне биржи – а здесь, в GBI, мы ежедневно проводим операции с физическим металлом. Но большая часть физического золота лежит на месте, в то время как бумага очень быстро переходит из рук в руки.

Теперь мы лучше представляем себе объемы оборота бумажного золота, но важно также понимать какое плечо представляет собой этот бумажный оборот. Сколько существует бумажных требований на этот относительно небольшой запас металла? Некоторые намеки нам может дать Нью-Йоркская товарная биржа. По данным на 30 октября 2012 года, сумма открытых позиций на золото на Нью-Йоркской товарной бирже соответствовала 454,742 контрактам (45 474 200 унций золота). Официальный запас COMEX составлял 2 735 041 унций с уровнем финансового плеча 16,6 (CME Group, 2012).

Достаточен ли коэффициент увеличения прибыли, равный 16, чтобы вы начали действовать? Для некоторых очень выдающихся попечителей ответом является решительное «ДА». В интервью 2011 года Кайл Басс (Kyle Bass) из Hayman Capital (который помог фонду Университета штата Техас принять поставку физического золота почти на $1 млрд) описывал разговор, который у него состоялся с представителем биржи:

«Общаясь с главой отдела поставок Нью-Йоркской товарно-сырьевой биржи, я спросил: «Что если 4% людей потребуют поставки?» Он сказал: «Кайл, этого никогда не произойдет. Мы редко получаем запрос от 1%». И я спросил: «Ну, а что если это произойдет?» Он ответил: «Все решит цена». Я сказал: «СПАСИБО, ДАЙТЕ МНЕ ЗОЛОТО» (Басс, 2011 год).

Давайте посмотрим на левередж под другим углом. В первом квартале 2011 года 36 обязанных предоставлять отчетность членов LBMA сообщили о продаже 5 593 743 000 унций золота по сравнению с покупкой 5 350 183 000 (см. 1 строчку – Лондонский оборот). По данным анализа, мы заключаем, что избыточный спрос на золото составил 243 560 000 унций, или 7,575 тонн. В обычный год квартальный объем добычи физического металла достигает примерно 625 тонн. Можно представить, что если бы физический спрос на традиционный сырьевой товар превышал объем нового предложения в 10 раз, это вызвало бы значительный рост цены! И для товаров вроде меди, зерна или хлопка это определенно было бы справедливо. Однако за первый квартал 2011 года цена золота выросла с $1410 до $1439, то есть на $29 за унцию (LBMA, 2011 год).

Обзор торговых оборотов золота по данным LBMA

Если

рассматривать золото как валюту, эти показатели нужно интерпретировать иначе. Крупный

игрок, использующий бумажное золото в качестве страховки от убытков в инвестиции в долларах США, не

обязательно мыслит категориями унций, а скорее рассматривает эти контракты

относительно долларов (FOFOA, 2011 год). Для валютного трейдера или

хеджера большую важность представляют квартальные показатели спроса, который

составил $337 млрд (строка 1, Общий объем продаж за вычетом покупок). Мы

считаем, что у крупнейших владельцев физического золота очень твердые руки – и цена

в $1,400 за унцию отнюдь не настолько высока, чтобы добиться значительного

нового притока на рынке. В качестве легкой разминки для мозгов давайте

представим, будто этот выраженный в долларах спрос на золото удовлетворяется

исключительно за счет новой добычи – нет никакого движения бумаг и никакого

существующего предложения физического металла за доллары.

По данным анализа ликвидности LBMA и информации ВСпЗ, для того, чтобы удовлетворить этот спрос в объеме $337 миллиардов на 100%, потребовался бы ежеквартальный приток добытого золота в количестве 625 тонн. А для этого золото должно стоит не $1,400 за унцию. Вместо этого для достижения рыночного равновесия цена золота должна составлять $16,920! Это беглое знакомство с концепцией Freegold (Another, 1997 год) – против обращения бумажного золота – за возвращение к чисто физическому рынку. Хотя эта цена может вызвать шок – если мы применим к статистике LBMA коэффициент резервирования 16,6, получится, что цена золота на уровне $16,000 выглядит вполне выгодной. Все дело в точке зрения.

Системы с большой долей заемных средств основаны на доверии – уверенности в эффективности обмена, уверенности в достойных уважения контрагентах и уверенности в торжестве закона. Как мы узнали (или должны были узнать) из банкротств Long Term Capital Management, Lehman Brothers, AIG, Fannie & Freddieи MFGlobal– развязка в системе с большой долей заемного капитала может быть внезапной и хаотичной. Эти системы функционируют… до тех пор, пока не прекращают функционировать. Обеспеченные залогом долговые обязательства имели рейтинг AAA… до тех пор, пока не потеряли его. Аукционные ценные бумаги были отличными инструментами «управления наличными»… до тех пор, пока не перестали ими быть. Конвертируемые обязательства «с полной защитой основного вложения», гарантированные Lehman Bros, были как депозитные сертификаты… и т.д.. Бумажное золото подобно обезличенному физическому металлу, находящемуся в руках одного владельца… до тех пор, пока это не изменится.

Мы в GBI считаем, что ЛУЧШЕ ВСЕГО владеть золотом в полной своей собственности, сегрегировано и вне банковской системы. Любой другой способ подразумевает ненужный и потенциально катастрофический риск контрагента. Мы создали нашу компанию, чтобы предоставить клиентам тот же или лучший уровень ликвидности и удобства торговли в качестве альтернативы «бумажному золоту» - но с надежностью и безопасностью гарантированного хранения, географической диверсификации и правовым титулом, обеспечивающим владение целым слитком и/или монетой.

В заключительной части этого выпуска мы обсудим то, что мы считаем признаками серьезного напряжения на рынке бумажного золота и того, как может выглядеть завершающая фаза игры для владельцев бумажных контрактов, а также собственников физического металла.

- ВКонтакте

- РћРТвЂВВВВВВнокласснРСвЂВВВВВВРєРСвЂВВВВВВ

- Blogger

- LiveJournal

Комментарии 25

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.