Золото на перекрестке

- дата: 7 февраля 2021 (источник от 27 августа 2018)

Настоятельно рекомендую статью Эрика Норленда (Erik Norland) «Золото: на пересечении фискальной и монетарной политики» (Gold: At the Crossroads of Fiscal and Monetary Policies), даже если я не во всем с ней согласен. Статья информативна и, в отличие от многих комментариев о золоте, затрагивает фундаментальные факторы, способные серьезно повлиять на тренд цены золота.

Статья опубликована в начале мая, и в ней говорится, что США находятся где-то между средней и поздней стадией восстановления. Хотя в то время данное утверждение, вероятно, было верным, с тех пор появились свидетельства того, что экономика вошла в стадию «поздней экспансии».

Заметьте, что стадия «поздней экспансии» вполне может продлиться до 2019 г. или даже до 2020 г., и что с приближением этой стадии к концу лучшие опережающие индикаторы вовремя дадут предупреждающий сигнал. Кстати, из-за продления стадии поздней экспансии рынки промышленных металлов в конце этого года, вероятно, начнут среднесрочное ралли.

Мое единственное существенное расхождение с вышеупомянутой статьей касается связи золота и фискальной политики. Статья отчасти основана на предпосылке о том, что экспансионистская фискальная политика и ее «расширяющее» воздействие на федеральный долг подразумевают бычьи перспективы для золота. Данная предпосылка неверна; экспансионистская политика сама по себе не подразумевает ни бычьи, ни медвежьи перспективы для золота.

Влияние такой фискальной политики и соответствующих изменений правительственного долга на цену золота будет зависеть от их воздействия на экономическую уверенность. В частности, нет весомых причин предполагать, что рост правительственного долга приведет к снижению экономической уверенности, необходимому для бычьих перспектив для золота. По сути, если рост правительственной задолженности в значительной степени является следствием сокращения налогов, то это может вести к повышению экономической уверенности на значительное время и, следовательно, к ПОНИЖАЮЩЕМУ давлению на цену золота.

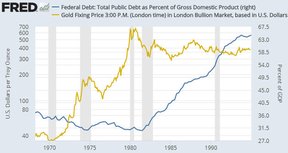

Отсутствие устойчивой положительной корреляции между ценой золота и размером задолженности американского правительства подтверждается эмпирическими данными. В частности, на следующем графике видно, что с 1970 по 1995 гг. между долларовой ценой золота и отношением долга американского правительства к ВВП существовала ОТРИЦАТЕЛЬНАЯ корреляция, когда отношение долга к ВВП снижалось во время долгосрочного бычьего рынка золота в 1970-х и затем росло первые 15 лет долгосрочного медвежьего рынка золота.

Федеральный долг: общий госдолг в процентах от ВВП (справа)

Цена золотого фиксинга на 15:00 по лондонскому времени на Лондонском рынке драгоценных металлов, в долларах США

Долларов США за тройскую унцию

Процентов ВВП

Ошибочное утверждение о том, что рост правительственного долгового бремени обязательно означает бычьи перспективы для золота, очевидно, основано на происходившем в 1995-2011 гг., так как в этот 17-летний период существовала положительная корреляция между ценой золота и отношением американского правительственного долга к ВВП. Необходима более широкая перспектива, чтобы осознать, что этот 17-летний период – пример того, что корреляция – не значит причинная связь. Действительность такова, что последние 50 лет общая корреляция между ценой золота и отношением долга к ВВП чаще была отрицательной, чем положительной.

Твердая убежденность в том, что рост американского правительственного долга означает бычьи перспективы для долларовой цены золота, сродни твердой убежденности в том, что геополитические конфликты также означают бычьи перспективы для цены золота. И то, и другое – предрассудки. Цена золота никогда не показывала устойчивый прирост в ответ на международный военный конфликт или его угрозу, и при росте правительственной задолженности она может как вырасти, так и упасть.

Запаздывающая реакция экономики на монетарные махинации центрального банка – ключ к долгосрочным трендам цены золота. Поэтому неверно говорить, что золото находится на пересечении фискальной и монетарной политики (тема вышеупомянутой статьи). Верно сказать, однако, что золото находится на пересечении пузырчатой активности и сокращения денежного топлива, поддерживающего такую активность.

Текущий американский экономический бум напоминает героя мультфильма, пробежавшего мимо края обрыва, но еще не успевшего взглянуть вниз. Герой может продолжать бежать без почвы под ногами, пока не посмотрит вниз. На данном этапе инвесторы в акции, облигации и другие активы, выросшие до заоблачных цен благодаря монетарной инфляции, ведут себя так, будто временные подпорки центрального банка все еще существуют, и поэтому они пока не видят потребности в поддержке, предлагаемой золотом. К сожалению, в отличие от мультфильмов, где от разбега с края обрыва до осознания случившегося всегда проходит не больше нескольких секунд, мы не можем заранее знать, как долго продлится искусственный экономический бум после устранения монетарной поддержки.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.