Золото - не средство для сбережений

- дата: 10 июня 2023 (источник от 10 августа 2012)

Главными покупателями золота остаются государственные резервы разных стран и крупные инвестиционные фонды. Простому инвестору экономисты из Duke University рекомендуют держаться подальше от "золотого пузыря"

Человечество использует золото в качестве средства платежа и для накопления богатства уже много тысяч лет. Но популярной биржевой инвестицией оно стало относительно недавно - в 1975 году, когда правительство США перестало директивно устанавливать цены на него.

Сегодня золото остается металлом королей, вернее, государств и казенных резервных фондов - на частных инвесторов приходится лишь 20% рынка золота. Это неудивительно, потому что золото, на самом деле, мало похоже на защитный актив, а простой инвестор вряд ли сможет заработать на покупке драгоценного металла. Но частные инвесторы все равно не могут оторвать взгляд от завораживающего блеска золотых слитков. И продолжают вкладывать в золото, хотя часто делают это, руководствуясь мифами, а не здравым смыслом.

Клод Эрб и Кэмпбел Харви из Duke University решили развенчать типичные мифы о золоте. Именно они заставляют инвесторов, сломя голову, покупать драгоценный металл, который вряд ли принесет им большой доход.

- На мировом рынке стоимость акций и облигаций составляет $90 трлн - большая их часть принадлежит частным и институциональным инвесторам. Мировой рынок золота "стоит" примерно $9 трлн - всего 20% этого рынка принадлежит частным инвесторам.

- Если инвесторы будут покупать больше золота, то цены на рынке пойдут вверх. Вопрос в том, нужно ли это инвесторам и зачем они используют золото.

- Это уже происходит, с 1999 года до марта 2012 года стоимость золота росла примерно на 15,4% в год. Американские биржи и рынок облигаций росли на 1,5% и на 6,4% в год соответственно.

- Золото, по мнению 30% респондентов, опрошенных Gallup, - лучший способ для долгосрочных инвестиций. По популярности золото опередило недвижимость, акции и облигации.

- Ожидаемая долгосрочная реальная доходность по золоту сейчас составляет 13% в год.

Миф 1. Золото защитит от инфляции

- Среди инвесторов распространено мнение, что золото - это самая надежная защита от инфляции. Это означает, что цены на золото должны расти теми же темпами, что и инфляция: например, и то, и другое на 10% за 100 лет. В долгосрочной перспективе доходность по золоту должна быть равна нулю.

- Однако это не так, цены на золото не полностью зависят от инфляции. В этом случае унция золота стоила бы примерно $780 против $1614 сейчас.

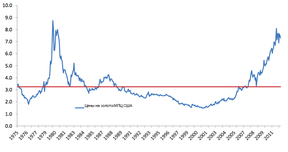

- Если бы золото было идеальной защитой от инфляции, то реальные цены на металл практически не менялись бы: в 1975 году отношение номинальной цены на золото к индексу потребительских цен составляло 3,2, однако, к марту 2012 года соотношение выросло до 7,3.

- Реальные цены на золото волатильны, и в краткосрочной перспективе золото плохая защита от инфляции.

Реальные цены на золото крайне волатильны

- Золото также не может защитить и от неожиданных скачков инфляции.

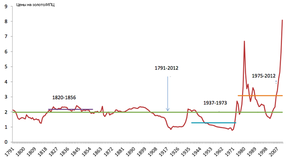

- Более того, даже в перспективе 10 лет золото - не очень хорошая защита от инфляции. Ведь доходность может оказаться ниже инфляции в определенный момент.

В 1990-е годы доходность золота была ниже инфляции

- Золото, конечно, может можно рассматривать в качества страховки от инфляции, но лишь на очень долгосрочную перспективу.

На золоте можно заработать в очень долгосрочной перспективе

Миф 2. Золото защитит от валютных колебаний

Есть два варианта этого мифа:

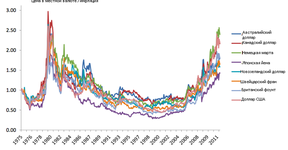

- Золото защищает инвестиции от колебания курса валют. Например, если доллар снизится к йене на 10%, то настолько же должно вырасти золото. Результат будет нулевым. Однако, чтобы это сработало, инфляция в обеих странах должна быть равна примерно нулю.

- Золото защищает от колебаний национальной валюты, если правительство включает печатный станок. Статистика демонстрирует, что никакой связи, на самом деле, нет. Курс доллара США в 1975 году снижался к йене, а стоимость золота в долларах росла. Курс йены к доллару рос, но стоимость золота и в йенах росла. Цены на золото во всех странах росли практически одинаково, независимо от колебаний валют.

Реальные цены на золото крайне волатильны

Миф 3. Золото как альтернатива активам с низкой реальной доходностью

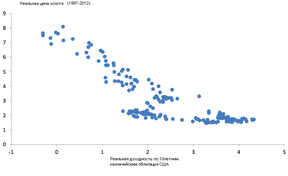

- Обычно защитники этой идеи уверены, что цена на золото растет из-за снижения реальной или номинальной ставки.

- У этой идеи есть право на существование, ведь исторически, когда доходность по 10-летним казначейским облигациям США, защищенным от инфляции, низка как сейчас, то цены на золото растут. Корреляция между доходностью таких облигаций и ценами на золото составляет -0,74.

- Однако это не доказывает, что именно низкая доходность приводит к росту цен на золото. Скорее всего, здесь виноват какой-то третий фактор: так люди скупают и казначейские облигации, и золото, опасаясь гиперинфляции.

Чем ниже доходность по облигациям США, тем выше стоимость золота

Миф 4. Золото - самый надежный актив

- Это главный миф о золоте, он, фактически, объединяет все ложные представления о золоте в одно.

- Проверить это можно так: стоимость актива должна быть постоянна в ситуации кризиса, и инвесторы должны иметь равный свободный доступ к активу во время кризиса. Кроме того, актив должен быть ликвидным: инвесторы должны иметь возможность купить или продать его в любое время.

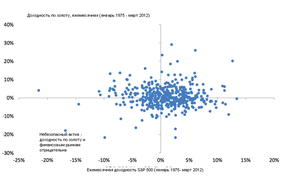

- Однако стоимость золота часто падает вместе с индексом S&P, то есть вместе с акциями американских компаний. Да и высокой ликвидностью оно не отличается.

Золото падает вместе с другими активами

- Доступность золота в кризис также вызывает сомнения, ведь часто мы не можем получить даже то богатство, которым владеем. Этому есть множество исторических примеров: от найденных сундуков с золотыми монетами до золотых купонов банков-банкротов, которые их владельцы так и не успели "отоварить".

- Да и гиперинфляция сейчас случается довольно редко. Историческая вероятность гиперинфляции сейчас 1,1%.

Миф 5. Золотой стандарт или золото - это деньги

- Золото давно уже не универсальная я валюта - окончательно оно перестало ею быть, когда Швейцария в 2000 году отказалась от золотого стандарта. На золото сейчас нельзя купить одежду или заплатить им налоги. Так что валютой его вряд ли можно считать.

- Введение нового золотого стандарта абсолютно нереально, оно полностью исказит текущую монетарную политику регуляторов. Например, из Великой депрессии легче всего вышли страны, не использовавшие золотой стандарт.

Миф 6. Золотом владеют слишком мало инвесторов

- Один из любимых аргументов сторонников покупки золота в том, что металлом владеют недостаточно много инвесторов. Чем больше им будут владеть людей, тем выше его цена.

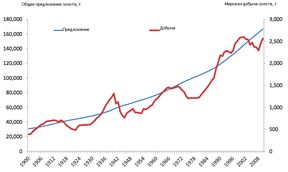

- По оценке Всемирного совета по золоту, уже добытые запасы составляют 171,300 т золота - столько было вырыто с начала цивилизации. Под земле, согласно одной из оценок, скрыто еще 51,000 т, которые могут быть добыты в будущем. Если эти оценки верны, то 76% мировых резервов золота были уже добыты.

- Эти предположения уже привели к мысли, что мы вскоре столкнемся с периодом пикового золота. Если добыча золота продолжится нынешними темпами, то его запасы иссякнут через 20 лет.

Предложение золота растет очень быстро

- Однако технологии в любое время могут измениться или запасы быть переоценены.

- Тем более, спрос на золото сильно зависит от колебаний цен. Так с 2001 году, по мере роста цен, сильно сократился спрос на золото для украшений, зато вырос на золото для инвестиций.

Кто покупает золото?

Золото в основном популярно у правительств, суверенных фондов и крупных институциональных инвесторов.

- Частный фонд SPDR Gold Trust, который был запущен в 2004 году, владеет владеет сейчас 1 тыс м.т золота - это 1% мировых добытых запасов золота. С 2004 года именно этот фонд создает 15% мирового спроса на золото. Сейчас в фонде больше золота, чем в официальных резервах Китая.

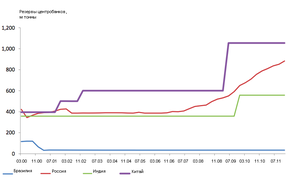

- Крупным источником спроса на золото стали и страны БРИК, они постоянно наращивающие свои резервы. Китай постепенно снижает валютные резервы в пользу золота. Сейчас на долю стран БРИК приходится 2457 т золота. Если они увеличат свои запасы золота к ВВП до уровня США, то они скупят 6233 т. А если приведут свои запасы золота в соответствие с численностью населения, то 77811 т.

В странах БРИК любят золото

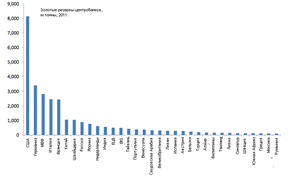

- На мировые центробанки приходится чуть больше 30 тыс т золота, или всего 20% его запасов. При этом на США приходится лишь 8 тыс т, а на Швейцарию - 1 тыс т.

Развитые страны пока самые большие держатели золота в мире

- Но баланс меняется. C 2000-х годов самыми активными покупателями на рынке золота стали Китай, Россия и Саудовская Аравия. Сократили покупки золота Нидерланды, Франция и Швейцария. Долгое время западные центробанки специально ограничивали продажу золота, чтобы не обрушить цены на рынке. Сейчас спрос на золото растет и так, и центробанки постепенно начали выходить из этого актива.

Сейчас на рынке золота действительно образуется что-то вроде пузыря: чем больше растет его стоимость, тем больше инвесторов идут на рынок. На этом может заработать талантливый менеджер, но вряд ли это получится у простого человека.

Комментарии 9

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.