Золото упадет на 50% до окончания чемпионата мира по футболу… а чемпионат выиграет стадо диких слонов из Бурунди

- дата: 13 июня 2015 (источник от 18 июня 2011)

Автор: Эрик Янсен (Eric Janszen)

Morgan Stanley только что опубликовал потрясающий воображение прогноз, в котором говорится, что цены на золото могут упасть на 70% как это произошло в 1980е годы:

«Вероятность краха золота

Ручир Шарма (Ruchir Sharma) - Times of India

Тяжело утонуть в море ликвидности. Быки продолжают верить в эту идею, несмотря на мириады структурных проблем, которые захлестнули мировую экономику. Но оптимизм по поводу золота так силен, что даже быки хотят за него подержаться как за буек, - на всякий случай.

Золото – это класс активов с наилучшими результатами в этом году и, тогда как большая часть финансовых активов бьется изо всех сил, чтобы вернуться к уровням до краха Lehman, желтый металл подорожал на 50% с сентября 2008 года. В результате золото сегодня торгуется значительно выше долгосрочных скользящих средних уровней относительно акций и облигаций, а также по сравнению со своим собственным историческим трендом.

Медь в собственности ETF может удовлетворить 50 дней текущего спроса, а алюминий и цинк – 100 дней. Дневной оборот золота в ETF равняется $3 - $4 млрд., то есть в десять раз больше, чем три года назад.

Инвестиционный спрос сегодня представляет собой самый большой компонент общего спроса на золото, по сравнению с лишь 4% десять лет назад.

Некоторые золотые энтузиасты называют такие агрессивные цели по ценам на золото как $2 - $3 тыс. за унцию, тогда как сейчас золото торгуется несколько выше $1,200.

Если желтый металл действительно достигнет таких уровней, он породит эпический пузырь. Ведь золото по $850 за унцию в 1980 году ознаменовало собой один из самых больших пузырей в послевоенной истории, а затем желтый металл упал на более, чем на 70% в следующие 20 лет, так процентные ставки выросли и глобальная макро стабильность значительно улучшилась. Золото по $1,800 за унцию в сегодняшних долларах будет находиться на том же уровне, что и в 1980 году.

(Ручир Шарма – глава департамента развивающихся рынков в Morgan Stanley Investment Management)»

Автор, несомненно, прав во многих отношениях, говоря, например, о массивном притоке денег в золотые ETF, но он из виду упускает самого важного виновника блестящего девятилетнего роста золота, и это не золотые жуки. Он, как и большинство аналитиков, не понимает роли золота в качестве суверенного глобального финансового актива и валюты.

Золото защищает от валютного риска, а он растет

Золото защищает от вторичного эффекта дурной фискальной политики, а именно слабой валюты.

Помните такое?

«Мы можем гарантировать преимущества наличных на любой срок и в любом размере, какие вам угодны, но мы не можем гарантировать их покупательной способности».

Алан Гринспен (Alan Greenspan), в выступлении перед Банковским комитетом Сената 15.02.05.

Нация-дебитор мечтает о дефляции от 06.04.2005 (http://www.itulip.com/forums/showthread.php/611-Debtor-Nations-Dream-of-Deflation).

Так Гринспен напомнил сенатору о том, что центральный банк может печатать деньги для финансирования правительственных программ, но по мере того как снижается покупательная способность налоговых поступлений то же происходит и с уважением к народным избранникам.

Не откладывайте визит к врачу на послезавтра.

Но все всегда поступают наоборот. Одна ошибка следует за другой. Главный источник валютного риска, от которого защищает золото, это привычка политиков откладывать решение долговой проблемы до следующих выборов.

Американское правительство за последние десять лет профинансировало два очень дорогих события из серии «хлеба и зрелищ»: сначала интернет пузырь, а затем и жилищный пузырь. Сначала они позволили инфляции активов выйти из-под контроля, а затем, после того как пузыри лопнули, залезли в общественный кошелек, чтобы дать публике взятку их же собственными деньгами, чтобы они не очень возмущались.

Спустя десять лет после окончания интернет пузыря технологический индекс NASDAQ остается на 50% ниже своего пикового уровня. Десять лет спустя с жильем будет тоже самое. Когда дефляция активов в паразитических отраслях (финансы, страхование и недвижимость) угрожает нанести ущерб Продуктивным отраслям через частные кредитные рынки и коммерческие банки, она, как говорили классические экономисты, вызывает «разрыв в цепи платежей». По мере того как растет безработица и банкротятся компании начинается рецессия и образуется пробел производства или разница между потенциальным и реальным экономическим ростом. Конгресс затем бывает вынужден проводить законы об экстренном финансировании, чтобы остановить начинающуюся дефляционную спираль. Экономисты, получающие зарплату от правительства, а также те из них, кто на это надеется, появляются на ТВ, как в конце 2008 года и начале 2009 года, чтобы объяснить, как правительственные меры не только остановят дефляционный крах, что они действительно могут сделать, но и чудесным образом увеличат налоговые поступления, чего они не сделают.

Эта очевидная ошибка называется «мультипликатор Кейнса». Она предполагает, что правительственные займы, то есть сбор завтрашних налогов сегодня и добавление к ним расходов на обслуживание долга, может обходиться нам дешевле, чем сбор налогов из доходов нормальным способом, что, в свою очередь, невозможно из-за краха вызванного инфляцией.

Вся эта цепочка событий началась с регуляторов, оказавшихся в плену у тех за кем они наблюдают, которые позволили инфляции активов поднять свою уродливую голову, но она совсем не заканчивается бесконечными программами помощи домохозяйствам и бизнесам, страдающим от последствий лопнувших пузырей. Будущие налоговые поступления собираются со среднего класса, который вообще не увидел никаких выгод от пузырей. Все это продолжается без конца и приводит к ослаблению доллара и инфляции, производимой слабой валютой, которая вызвается ростом стоимости импорта.

Для чистого импортера энергии, каким являются США, это означает более высокие оптовые цены на еду и энергию, которые производители зачастую не могут передать потребителям. Здесь результатом является подковерная инфляция качества пищи и других товаров, хотя цены и остаются на месте или даже падают.

Как видите, цены на бензин и еду растут, или уменьшаются пищевые упаковки и высококачественные ингредиенты заменяются на низкокачественные. Помните, что все это началось с пузырей в конце 90-х. Все это один гигантский и продолжающийся уже 10 лет обман.

Когда все это закончится, и завтрашний доллар будет обладать куда меньшей покупательной способностью относительно импорта, чем сегодня, уверен, что причинно-следственная связь, которую мы отслеживаем с 1998 года, начиная с технологического пузыря, будет полностью потеряна. Забвение корней экономической деволюции есть функция того, как рассказывается эта история.

Историческая амнезия

Как недавно сказал мне аргентинский экономист, народ Аргентины вспоминает конец 80-х как золотой век. Руководство страны успешно брало взаймы у иностранцев, что породило мощный экономический рост, причинами которого население считало мудрость своих лидеров и свою собственную эффективность. Двадцать лет спустя оказалось, что долг загнал их в нищету, но это не то, что они помнят. Они помнят только бум, деньги на который давали иностранцы. Средний аргентинец не связывает долговое бремя 1980-х с экономическими несчастьями, которые страна переживает с 2001 года, когда аргентинская экономика сгорела в инфляционном крахе и до сих пор не восстала из пепла.

Через 10 лет, когда влияние американских пузырей периода 1998-2008 гг., эра интернет-мании, с ее денежными гейзерами и без войн и финансовых кризисов, будет вспоминаться как высшая точка американской силы и могущества. И едва ли один из миллиона американцев свяжет прелюдию к финансовому кризису и агрессивной политике займов государства с инфляцией, которую мы испытаем в будущем. Конечно, кроме наших читателей.

По мере того, как уровень жизни американцев падает, сначала из-за низкой занятости и безработицы, а затем из-за инфляции, медиа потеряют причинно-следственную связь, так как потребители заставляют их транслировать ежедневные новости без всякого контекста, как если бы поздние ступени данного кризиса просто падали с небес.

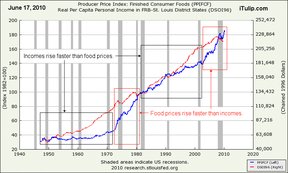

Американцы считают периоды, когда цены на пищевые продукты растут быстрее, чем их доходы, инфляционными.

В период с конца Второй мировой войны до момента, когда США оставили международный золотой стандарт, цены на еду оставались стабильными, а уровень личных доходов рос. Затем с конца 70-х и вновь с 2000 года цены на еду росли быстрее уровня личных доходов. Эта инфляционная эра остается в памяти у всех, кто был тогда старше 17. С конца 2007 года личные доходы рухнули, а цены на еду после краткого снижения продолжили расти – неудивительно, что 40 млн. американцев получают талоны на питание. Сегодняшняя инфляция более ощутима для бедных, чем для общества в целом. Такое неравенство сыграет большую роль в будущем и приведет к требованиям введения компенсационных налоговых льгот для групп с низким уровнем доходов и более жесткого налогообложения для богатых.

Хорошая сконструированная инфляция активов является политический тупиком для ее организаторов и бенефициаров. Политики, чьи предвыборные кампании финансируются инвестиционными банками, которые торгуют инструментами, привязанными к такой инфляции, например, ипотечными облигациями, превращают своего оппонента/друга – центральный банк, в агента перераспределения капитала. Под их давлением Центральный банк вынужден выбирать между прямым риском убытков и ответственностью за крах финансовой системы. Только эмитенты мировой резервной валюты могут себя так вести и не считаться с последствиями, хотя я считаю, что этот последний раз действительно был последним разом.

Испания – это пример того, как страна, не являющаяся эмитентом резервной валюты, плохо сконструировала инфляцию активов. В результате мы получаем экономическую рецессию и уровень безработицы в 20%. Теперь кредиторы Испании требуют аскетизма, как будто бы страна пользовалась преимуществами инфляционного бума. Но это совсем не так. Программы жесткой экономии топят страны с высоким уровнем задолженности, так как уменьшают объем ВВП и способность платить по кредитам. Мой совет – объявлять дефолт и нечего тянуть резину, потому что когда МВФ с вами закончит, а капитал и предприниматели уедут, всем будут заправлять олигархи.

Если правительственные расходы в ответ на финансовый кризис являются сегодня главным источником валютного риска, то кто же источник спроса на золото, как защиты от такого риска, который взвинчивает цены на желтый металл?

Великий парадокс Центральных банков

В теории, Центральные банки не зависят от национальных парламентов, но они не изолированы от влияния правительства. Чтобы защитить себя, они владеют золотом.

Кто же набивает больше всего золота в свои матрасы? Правительство.

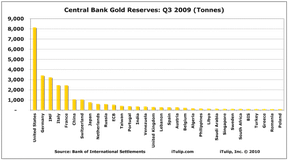

Объем золотых резервов 31 страны и МВФ, которые превышают 100 тонн.

Я считаю, что это самый любопытный факт, на который я натолкнулся, когда проводил исследования рынка золота в конце 1990-х, прежде чем я вложил в золото 15% своего капитала в 2001 году, через год после ликвидации своего портфеля технологических акций весной 2000 года. Все исследования, написанные экономистами на службе у Центральных банков, утверждали, что золото больше не играет роли монетарной единицы, обеспечивающей какую-либо национальную валюту – ни доллары, ни немецкие марки, ни иены.

Золото было выключено из международной финансовой системы решением ФРС в 1971 году, когда Америка оказалась неспособной совершать платежи своим иностранным кредиторам в золоте. Но, несмотря на все высказывания против золота в 1998 году, статистика Банка международных расчетов показывает, что и спустя 30 лет после отказа от международного золотого стандарта Центральные банки все еще владели 25% всего золота, добытого с рождества Христова. И совсем не единицы владели металлом, про который они говорили, что он не обладает никакой ценностью, а почти все и продолжают им владеть.

Большая часть статей, которые вы читаете о золоте утверждают, что золото это просто ресурс, чья ценность поддерживается выше уровня спроса в ювелирной и других отраслях с помощью религиозного пыла мистиков и сумасшедших, известных также как «золотые жуки». Теоретическая цена золота, определяемая индустриальным спросом – это и есть настоящая рациональная цена, а цена, порожденная спросом на золото «золотых жуков» - это фантастическая и рациональная золотая премия. Вот такие доводы. Как только магия исчезнет, и вернется рациональность, цена на золото рухнет вместе с премией «золотых жуков». Может быть на 70%.

Первым автором одной из версий этих аргументов был председатель Банка международных расчетов Вильям Вайт (William White). Через год после отмены золотого стандарта в 1972 году он провозгласил, что золото в отсутствие спроса на него со стороны ЦБ в качестве монетарного актива упадет с его фиксированного тогда уровня в $35 за унцию до его реальной рыночной цены как индустриального ресурса «… около $7.50 за унцию». Но в течение следующих восьми лет цена на золото превзошла прогноз председателя более чем в 100 раз. Золото также отказалось сотрудничать с 2001 года, подорожав более чем в 4 раза несмотря на дюжины статей последователей Вайта всех мастей, которые продолжают предсказывать неминуемый коллапс его цены.

Золото не может быть «просто ресурсом», если оно единственный металл, которым владеют Центральные банки

Центральные банки не владеют серебром или платиной, или медью, или свинцом, или алюминием, или цинком, или никелем, или любым другим металлом, но только одним золотом и не несколькими его фунтами, а 30 тыс. его тоннами. Так что когда вы в следующий раз натолкнетесь на неправильное мнение о том, что золото это такой же ресурс как платина, и его цена завышена из-за иррационального энтузиазма кучи придурков, помните, что золото это один единственный ресурс, которым владеют Центральные банки в огромных количествах. Буквально.

Почему же Центральные банки все еще владеют золотом? Я поинтересовался этим в 1998 году. Почему бы им не продать этот бесполезный желтый металл и не использовать вырученные средства на более конструктивные цели, чем набивание матрасов?

Я начал искать правдоподобное объяснение этому очевидному противоречию. Единственный аргумент, который мне удалось отрыть, и который обладал хоть какой-то убедительностью, заключался в том, что Центральные банки не хотели вредить золотодобывающей индустрии таких стран, как Южная Африка, где Бразилия задает жару Северной Корее как раз в тот момент как я пишу, посредством вбрасывания большого количества золота на мировой рынок.

У этого довода есть основания. Даже если Центральные банки распродали бы 36 тыс. тонн золотых резервов, которыми они владели по 1% в год, это составило бы всего лишь 25% от добытых в прошлом году 1,500 тонн. Неожиданный рост предложения любого ресурса на 25% гарантировано обрушит цену, если только новый спрос не поглотит его. И даже если бы Центральные банки продолжали продавать золото в объеме 25% от его добычи к 2001 году, у них все равно оставалось бы 22 тыс. тонны металла. Продажа такого количества золота без ущерба золотодобытчикам и рынку в целом кажется невозможной.

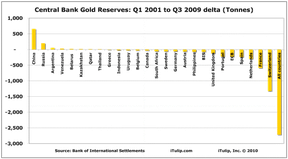

С 1971 года Центральные банки распродали более 6 тыс. тонн, а с 2001 еще 2,5 тыс. тонн своих резервов.

Это составляет около 10% ежегодного объема производства. Тем не менее, за эти 9 лет цена на золото выросла более чем в 4 раза. Предположительно, если бы объем продаж был в несколько раз больше этого среднего с 2001 года, цена на золото не выросла бы так сильно, но утверждение, что распродажа золота центральными банками не может быть произведена без ущерба золотодобытчикам, не поддерживается историческими доказательствами.

Хотя Центральные банки и продавали золото с 2001 года, не все последовали их примеру, особенно после начала войны с Ираком в 2003 году.

Китай и Россия стали крупными покупателями золота с 2003 года

С точки зрения международной политики не нужно быть гением, чтобы понять, почему Китай и Россия начали скупать золото, в то время как другие страны, за исключением Америки, продавали с 2003 года. Китай, как самый крупный кредитор США, ведет себя благоразумно, страхуясь от риска девальвации 60 трлн. американских долговых обязательств. Единственная причина того, что доллар не испытал еще стремительного падения, заключается в том, что он сохраняет свой статус резервной валюты. С помощью своповых соглашений и покупки американских государственных долгов иностранным кредиторам удалось удержать американское правительство и его валюту на плаву. Цена американского доллара настолько же далека от рыночной, насколько от нее далека цена американского жилья. Американский жилищный рынок находится под государственной опекой, так как 90% его поддерживается государственными ипотечными субсидиями, а американский доллар полностью зависим от иностранных и внутренних субсидий из официальных и «частных» источников.

Центральные банкиры всего мира находятся в очень неуклюжей ситуации. С одной стороны, им постоянно необходимо выражать уверенность в изжившем себя международном финансовом порядке и одновременно хеджировать его потенциальный крах с помощью актива, который они должны были бы отбросить почти 40 лет назад. С одной стороны, они полностью включены в глобальную систему, базирующуюся на дискретной валюте, эмитируемой одной единственной страной с падающей долей мирового ВВП, катастрофическим структурным фискальным дефицитом, 60 трлн. настоящих и будущих долговых обязательств, опорой на инфляцию цены активов для достижения экономического роста, и неспособностью решить ни одну из этих проблем при существующем политическом режиме, в котором господствуют специальные интересы. С другой стороны, им приходится защищаться от риска того, что в один прекрасный день системные проблемы выльются в валютный кризис. Единственный способ приобретения такой защиты это владение единственной международной валютой, у которой нет национальных корней – четвертой валютой, золотом.

У кого есть золото?

Америка, с более чем 8 тыс. тонн золота в собственности ее правительства, является самым большим в мире владельцем золота. Для сравнения, 484 паллеты стодолларовых купюр, которые ФРБ Нью-Йорка отправил в Ирак на военно-транспортных самолетах в 2003 году, содержали $12 млрд. и весили 363 тонны по сведениям комитета по финансовому надзору Конгресса США.

Если бы на паллетах вместо долларов было бы 363 тонны золота, то они несли бы 11,7 млн. его унций. Его общая цена при цене за унцию в $1,233 равнялась бы $14.4 млрд., но лишь $4.2 млрд. по цене за унцию в $363 2003 года, когда был совершен этот платеж, его цель и авторы до сих пор остаются тайной. С тех пор паллета стодолларовых купюр упала в цене с 3 размеров своего веса в золото до 83%. Такое падение не случайно. Эти $12 млрд. были мелочью в сравнении с триллионами, потраченными на войну и борьбу с кризисом за последнее время. Иракцам надо было бы потребовать $12 млрд. золотом, тогда сегодня у них был бы $41 млрд.

Это возвращает нас к единственному рациональному объяснению того, почему так много Центральных банков все еще владеет золотом спустя годы после закрытия международной системы расчетов в нем.

Золото это единственная страховка против глобальной валютной катастрофы. И пока оно остается на балансе Центральных банков, мы оставляем его и на наших балансах.

Отсчет к началу кризиса

По мере роста угрозы валютного кризиса растет и цена страховки от него. Когда мы покупали золото в 2001 году, рынок оценивал этот риск в $270, а сегодня, 18.06.2010 в $1259. В этом году Центральные банки стали чистыми покупателями. Вот доклад Всемирного золотого совета о последнем отчете МВФ, который вновь помог золоту вырасти.

Объем золотых резервов Центральных банков на июнь 2010 года

Европейские Центральные банки почти не продавали золото в последнем квартале, за исключением расходов на чеканку золотых монет.

Общий объем продаж европейскими Центральными банками составил всего лишь 1,8 тонн с начала действия третьего золотого соглашения Центральных банков в сентябре 2009 года. Единственной крупной сделкой стала продажа 38,7 тонн золота МВФ с середины февраля. Мы ожидаем, что МВФ продаст похожие объемы в этом квартале.

Вне рамок соглашения главными покупателями в последнем квартале стали Россия и Филиппины, каждая из которых имеет долгосрочные программы покупки золота. Центральный банк России купил 26,6 тонн золота за прошлый квартал, тем самым доведя уровень своих золотых резервов до 668,6 тонн или 5,5% общих резервов; он остается девятым крупнейшим официальным владельцем золота. Центральный банк Филиппин купил 9,5 тонн золота в марте, его резервы достигли уровня в 164,7 тонн или 13,7% общих резервов.

Саудовские монетарные власти отчитались в прошлом квартале о том, что «данные о золоте были изменены с первого квартала 2008 года в результате поправок золотых счетов», тем самым саудовские золотые резервы теперь находятся на уровне в 322,9 тонн или 2,8% общих резервов, а не на уровне в 143 тонны, который был заявлен ранее.

Вывод

Для того, чтобы золото подешевело на 70%, как предсказывают аналитики Morgan Stanley, должна появиться правдоподобная программа погашения американского государственного долга и сокращения сопутствующих обязательств. К тому же она должна преодолеть препятствия, созданные десятками лоббистских групп. Насколько это вероятно?

Американская политическая система показала себя во всей своей красе, решая довольно простую задачу доступа американцев к медицинским услугам по более низким ценам. Дебаты по поводу необходимости сокращения 40% стоимости медицинских услуг, созданных страховыми компаниями, быстро были превращены в медийный спектакль о комитетах смерти и социализме. Теперь представьте, насколько быстро дискуссия о необходимости сокращения военных расходов будет превращена военно-промышленным комплексом в цирк с выступлениями о помощи террористам, которые будут пестреть образами ядерных грибов, поднимающих над американскими городами.

С 2001 года я не потерял ни минуты сна, волнуясь о падающих ценах на золото. Но зато я беспокоюсь о катастрофическом финансовом состоянии американских домохозяйств и правительства и нехватке политической воли для того, чтобы приложить усилия к решению проблем, угрожающих самим основам международной денежной системы. Вот в чем причина мощного роста золота.

Эти проблемы структурные и эндемические. В данной ситуации, пожалуй, только война сможет отнять власть у специальных интересов, которые сохраняют статус-кво.

Цены на золото не плавают в море ликвидности, как утверждает Ручир Шарма. Они плавают в море опасных ошибок. Среди них идея о том, что пузыри активов не наносят долгосрочного ущерба экономике, мультипликатор Кейнса, а также убежденность в том, что США может продолжать брать в долг для финансирования своих фискальных дефицитов.

У нас нет желания ставить против мировых Центральных банков. Они ставят на золото. Мы их за это не виним, и все начинают следовать их примеру.

Комментарии 2

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.