Асимметрия в золоте и серебре

- дата: 27 ноября 2022 (источник от 4 сентября 2015)

Блогер Джон Кенинг (John Koning) недавно рассматривал отрицательную асимметрию (или как он говорит: быки поднимаются по лестнице, медведи выпрыгивают в окно) фондового рынка. Он пишет: «было множество оглушительных обвалов фондового рынка, в 1914, 1929, 1987, и 2008 годах, но почти не было известных обратных процессов». Он иллюстрирует это графиком, на котором 22,013 торговых дней начиная с 1928 года сгруппированы по дневному доходу. На графике показана процентная доля негативных дней.

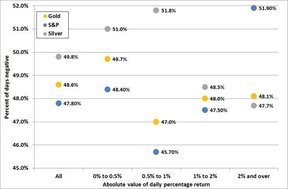

На графике ниже использованы цифры Кенинга, но я также включил цены лондонского фиксинга золота и серебра с 1968 года для сравнения - это самый ранний год, для которого у меня есть данные.

Абсолютные ежедневная доходность в %: золото – желтым, фондовый индекс S&P– синим, серебро - серым

Во время растущего рынка видим процентную долю менее 50%, то есть, большее число дней роста, чем снижения. В отношении индекса S&P Кенинг отмечает, что 51.9% дневных изменений выше 2% были отрицательными, или «было больше сильно выраженных отрицательных результатов, чем сильно выраженных положительных». Он перечисляет некоторые академические теории для объяснения этого, но только одна из них может быть применима к драгоценным металлам - это обратная связь по изменчивости:

«Когда появляется важная новость, это говорит о том, что волатильность рынка повысилась. Если новость хорошая, радость инвесторов может компенсироваться настороженностью в отношении волатильности, и результирующее изменение цены акции будет меньше, чем могло бы быть в отсутствие этого фактора. Когда новость плохая, разочарование будет усиливаться этой настороженностью, и спад усилится».

Интересно, что у золота нет отрицательного сдвига, как у S&P, но серебро показывает заметный отрицательный сдвиг при небольшой доходности, но несильный для крайностей - случай медведей, убегающих вниз по лестнице.

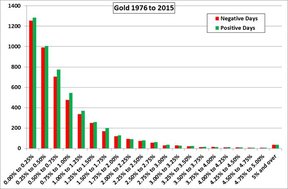

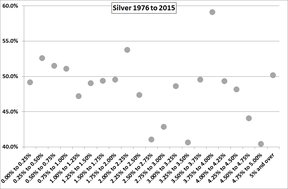

Однако, поскольку в группах на графике Кенинга данные сжаты, и до 1975 года не было мирового свободного рынка золота, я думаю, что лучше рассмотреть период, начиная со дна 1976 года (после того, как утихло возбуждение, вызванное возвратом золоту легального статуса). Чтобы лучше рассмотреть асимметрию, я разбил ежедневные доходы на интервалы 0.25%. На графике ниже показано распределение для золота.

Золото с 1976 по 2015 гг: негативные дни – красным, позитивные дни - зеленым

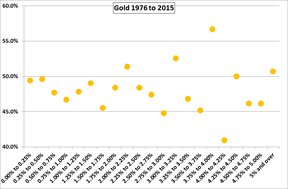

Заметьте, что у золота имеется длинный «хвост» при сильно выраженной концентрации в области доходности ниже 1%. Результат преобразования этих данных в «процентную долю негативных дней» представлен на графике ниже:

В целом здесь видна небольшая асимметрия, учитывая то, что большие процентные доли для групп более 3% относятся к очень малому числу дней (менее 30), так что разница в несколько дней может привести к значительным изменениям процентной доли. Для серебра, показанного на следующем графике, распределение несколько шире.

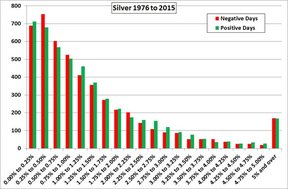

Это отражает высокую волатильность серебра, и хотя распределение не является статистически нормальным, по-моему, в нём нет значительного «хвоста» асимметрии. При изображении в виде процентной доли мы снова видим отрицательный сдвиг при малой доходности, но и заметный положительный сдвиг для дневной доходности выше 2.5%.

Глядя на эти результаты, я не думаю, что они подтверждают

теорию обратной связи по волатильности. Лучшее объяснение, которое я могу

придумать, это то, что золото и серебро сильно реагируют на положительные

новости (всем понятно, что плохие экономические новости и есть хорошие новости

для золота и серебра), поэтому наблюдается сдвиг в 55-60% к положительным

значительным дневным доходам.

Однако, в целом цены медленно истачиваются, люди медленно выходят из торгов на страхе, так как все по-разному оценивают время до того момента, когда какая-то новость или событие перестанет быть риском и вызовет скачок цен.

Комментарии 3

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.