Австрийское обозрение, № 108: Уникальный индикатор интереса к золоту в глубоком минусе. Долговые рынки штормит

- дата: 14 октября 2022 (источник от 11 октября 2022)

Здравствуйте, друзья, с вами Дмитрий Балковский, Goldenfront.ru, это 108-й выпуск Австрийского обозрения, сегодня 12 октября 2022 года.

В этом выпуске у нас много интересного, давно назрело обновление о ситуации на долговых рынках, а она катастрофическая, а затем я покажу вам свой собственный индикатор интереса к золоту в помощь тем, кто собирается начать сбережения в желтом металле.

Но сначала хотел бы обратить ваше внимание на свежие и уникальные публикации на нашем сайте Goldenfront.ru, которые могут быть вам интересны. Напомню, что на этом канале мы придерживаемся постулатов австрийской школы экономики. Без фанатизма, мы не делаем из нее религии, но считаем, что она наиболее верно описывает происходящее в мире экономики и финансов. Поэтому мы публикуем интересные работы, появляющиеся на сайте Института Мизеса, одного из главных исследовательских институтов у австрийцев.

И в сентябре мы сделали подборку из статей, описывающих удачные исторические примеры того, как люди обходились без государства и при этом процветали. «Средневековая Исландия и отсутствие государства», «Акадийское сообщество: анархическая история успеха» и «Республика Коспайя: анархический город эпохи Возрождения» - см. подробности здесь на Goldenfront.ru. Думаю, что эти материалы могут изменить наши взгляды на то, как добиться процветания.

* * *

Давненько не говорили о ситуации на долговых рынках, а как я не устаю повторять именно положение на них – ключ к уничтожению современной финансовой системы. Первая новость на рынках долгов – это очередной рекорд размера государственного долга федерального правительства США, который был поставлен 03.10. Этот индикатор преодолел отметку в $31 трлн, это вторая триллионная отметка в этом году. См. подробности на Goldenfront.ruздесь.

С чисто формальной точки зрения это довольно рутинное событие, потому что Америка продолжает успешно брать взаймы и обслуживать свои долги. Но совершенно новый и очень вероятно летальный фактор здесь – это ведущееся по всему миру повышение ставок, устрожение кредитно-денежной политики, которое, в свое очередь, вызвано катастрофическим ростом инфляции по всему миру.

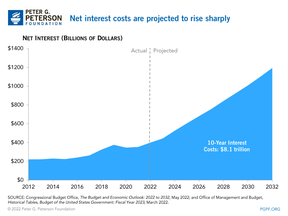

Повышение ставок центральными банками означает, что обслуживание всей этой всемирной горы долгов размеров в сотни триллионов становится невозможным. И свежее исследование от фонда Питера Г. Питерсона (Peter G. Peterson Foundation) под скучным названием «Более высокие процентные ставки повысят стоимость обслуживания государственного долга США» (Higher Interest Rates Will Raise Interest Costs on the National Debt) показывает, как это работает в случае американского федерального долга – см. подробности здесь.

Этот скучный бухгалтерский жаргон маскирует реальные перспективы национального банкротства Соединенных Штатов.

«По данным Счетной палаты Конгресса США (Congressional Budget Office (CBO)), опубликованным в конце мая, чистые ежегодные расходы на обслуживание государственного долга в 2022 году составят $399 млрд и почти утроятся в следующую декады с $442 млрд до $1.2 трлн и суммарно на обслуживание долгов будет потрачено $8.1 трлн».

И вот как это выглядит графически.

Стоит отметить, что сценарий показанный на графике выше чрезвычайно консервативный и причесанный, так как исходит от государственных органов, но и он уже катастрофический. Если учесть все остальные факторы, такие как ужасная демографическая ситуация в современном мире, возможный крах на фондовом рынке, политический раскол в Америке, то вероятно все будет происходить куда быстрее и энергичнее.

* * *

Но говоря о проблемах на долговых рынках стоит вспомнить, что, как метко заметил Даг Кейси (Doug Casey), доллар США – самая чистая рубашка в корзине грязного белья. Периферийные валюты развитого мира, такие как японская иена, евро и британский фунт показывают куда более тревожные симптомы.

И

вот как раз на происходящее на британских рынках долгов стоит посмотреть. В

сентябре новое правительство Великобритании под руководством Лиз Трасс (Liz Truss), что запустило серию падающих костяшек домино на

финансовых рынках, поставив на грань банкротства британские пенсионные фонды и вызвав

настоящий зубец роста доходности государственного долга страны. Доходность британских

10-летних облигаций поднялась до более чем 5% буквально за несколько дней, а

еще год назад она показала минимум в 0.68%, то есть за год выросла в 6.5 раз.

Это очень тревожный симптом для бюджетной сферы развитой страны.

Банк Англии запустил срочную программу выкупа облигаций, но даже с ее помощью ситуацию наплаву удержать удается с трудом. По мнению аналитика Bloomberg Саймон Вайт (Simon White), Великобритания потеряла доверие рынков в бюджетной и кредитно-денежной сферах и это в момент, когда в следующие два года ей придется взвалить на себя новых долгов в размере более $300 млрд – см. подробности здесь.

И вот на этом сверх тревожном фоне таким контрастом смотрится интерес к золоту или точнее его полное отсутствие у почтеннейшей публики.

Сейчас я вам покажу два совершенно не научных индикатора того, что цена на золото по моему мнению либо достигло дна, либо находится недалеко от него.

В англоязычном ютубе есть два канала с интервью, посвященных кризисным инвестициям – Stansberry Research – см. здесь и KITCO News – см. здесь.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.