Австрийское обозрение, № 42: Начало конца?

- дата: 26 декабря 2018 (источник от 25 декабря 2018)

Здравствуйте, это 42-й выпуск Австрийского обозрения, с вами Дмитрий Балковский, Goldenfront.ru, сегодня 23 декабря, воскресенье.

Спасибо за лайки и комментарии, отвечаем на комментарий Александра Калистратова: «Дмитрий, скажите, можете ли вы согласиться с данным волновым анализом цены на золото? https://youtu.be/ofsd-o2yZ5M

Александр, технический анализ, к сожалению, не кажется мне очень убедительной концепцией, потому что человеческое поведение очень сложно прогнозируемо во времени. А так как графики цен отражают только прошлое, мне кажется сложным прогнозировать что-либо на их основе. В начале года я решил протестировать точность технического прогноза Пржемыслава Радомского в клипе под названием Золото по $900 к октябрю 2018?. Как вы уже, наверное, догадываетесь, г-н Радомский ошибся на целых $300. Единственная ценность теханализа заключается лишь в том, что среди трейдеров есть очень много людей с техническим образованием, им такой взгляд на мир психологически близок, поэтому они часто пользуются техническим анализом, что, в какой-то степени меняет мир.

Теперь к основной теме нашего выпуска. Если выразить происходящее на рынках одним словом, то самым подходящим словом будет «паника».

Давайте посмотрим вкратце на произошедшее в последние несколько недель на:

Американском фондовом рынке:

Последняя неделя стала худшей для менее известного американского индекса Russell 2000, в него входят средние компании наиболее тесно связанные с экономикой США, с сентября 2011 года.

Фондовый индекс Доу упал на 16% с 52-недельных максимумов, S&P 500 на 17%, индекс технологических акций Nasdaq на 21%, то есть вошел в медвежий рынок.

На рынке облигаций, который куда важнее фондовых рынков:

Разница доходности высокорискованных корпоративных облигаций США, измеряемая через индекс BarCap и так называемых «безопасных» государственных облигаций взлетела за несколько недель взлетела с 310 до 512 пунктов. Многие считают это важнейшим показателем тревоги на финансовых рынках.

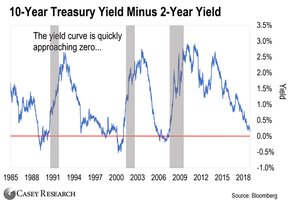

И еще один важный индикатор, о котором все говорят в последние несколько месяцев и котором мы опубликовали материалы на Goldenfront в последние несколько дней – см. здесь и здесь. Кривая доходности американских государственных облигаций становится все более плоской и может стать обратной. Эта концепция только кажется сложной, а на самом деле все довольно просто. Компании и государства берут в долг на разные сроки – 30, 10, 5 и даже 100 лет, мы много раз говорили о 10-летней государственной облигации, как об эталонной, но есть облигации со сроком погашения в два года, которые также считаются очень показательными.

Разница доходности между этими двумя видами облигаций служит отличным способом прогнозирования экономического спада. Начиная с середины 80-годов, каждый раз когда она опускалась ниже, в экономике США начинался спад.

Доходность 10-летних казначейских облигаций минус доходность 2-летних казначейских облигаций

Кривая доходности быстро приближается к нулю…

Доходность

Источник: Bloomberg

Как это объяснить:

Как известно банки зарабатывают значительную часть прибылей, беря взаймы на короткий срок, получая денег от вкладов или занимая их на денежных рынках и давая их взаймы бизнесам или физическим лицам на долгие сроки. Соответственно, в обычных обстоятельствах инвесторы требуют более высокий процент по кредиту, когда дают взаймы на более длительные сроки, так как чем более длинный срок, тем больше угроз.

А вот перед началом спада, когда на рынках нарастает тревога, все становится наоборот и краткосрочные долги приносят больше дохода и кривая доходности становится обратной.

И еще один очень интересный индикатор попался на глаза, оказывается, что впервые за последние 118 лет в 2018 году 93% всех биржевых активов оказались с негативной доходностью в долларах США, тогда как в безмятежно спокойном 2017 году этот показатель составил лишь 1%. Потрясающие перепады.

Что же у нас происходит с золотом. Ситуация неоднозначная, потому что оно на 21 декабря в долларах США оно стоит на $47 дешевле, чем в последний торговый день 2017 года – 31 декабря, тогда золото закрылось на отметке в $1302. С другой стороны, фоновая экономическая ситуация чрезвычайно благоприятна для золота и его спотовые графики в последние дни выглядят как несколько лет назад в разгар золотого бума, показывая уверенный, непрерывный рост.

И Банк России также продолжает покупать золото, в ноябре было куплено 37 т металла и его запасы достигли 2102.6 т. И это тоже приятно.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.