Австрийское обозрение, № 71: Прогнозы цены на золото, часть первая

- дата: 2 декабря 2020 (источник от 1 декабря 2020)

Здравствуйте, друзья, это 71-й выпуск Австрийского обозрения, с вами Дмитрий Балковский, Goldenfront.ru, сегодня 30 ноября.

Продолжаем нашу серию видео, посвященных прогнозам и в следующих двух выпусках австрийского обозрения мы поговорим о прогнозах цены на золото – прошлых и будущих. И скажу сразу, что этот выпуск – пожалуй самый интересный из всех видео на этом канале.

* * *

Для начала несколько коротких ремарок – благодарю всех за комментарии и лайки, и как мы часто делаем, отвечаю на один из них. Наш постоянный читатель Александр спрашивает, где можно купить сберегательные металлы в Украине – надежно и недорого, а я переадресую этот вопрос нашим зрителям, так как знаю, что украинцы среди них точно есть. Пожалуйста, расскажите Александру в комментариях, где можно купить сберегательные продукты в Украине.

А также пользуюсь случаем еще раз напоминаю о возможности поучаствовать в самом большом бычьем рынке драгоценных металлов в истории, стать членом нашей региональной партнерской сети и открыть независимого монетного дилера в своем регионе – заявку можно заполнить на первой странице Goldenfront.ru – здесь.

* * *

Теперь о главной теме нашего выпуска – рассказу о том, какие прогнозы цен на драгоценные металлы давали ведущие участники этого рынка за последние десять лет. В первой части мы посмотрим на прогнозы за период с 2010 по 2018 гг. А во второй – с начала прошлого года до текущего момента. Середина 2019 года выбрана нами не случайно – именно в этот период была пробита неприступная отметка в $1370 за унцию, которая так долго дразнила золотых сберегателей и спекулянтов.

У кого-то из наших зрителей может возникнуть вопрос: зачем мне нужно слушать про какие-то прогнозы цены на золото 10-летней давности и даже если я решу об этом послушать, почему мне стоит доверять именно вам.

Я уже говорил об этом, но напомню для новых зрителей, что 16 июня исполнилось 10 лет выхода в эфир нашего сайта Goldenfront.ru. За более чем десять лет работы мы собрали архив материалов о рынке драгоценных металлов, уникальный не только для России, но и для всего мира.

Так по тегу «прогнозы» у нас собрано почти 900 материалов – см. его здесь. И здесь как раз и кроется ответ на вопрос почему каждому, кто серьезно интересуется торговлей, сбережениями в золоте или просто интересуется экономическими и финансовыми прогнозами, будет очень полезно и любопытно посмотреть на то, что участники этого рынка говорили о происходящем на нем и как они прогнозировали дальнейшее развитие событий.

* * *

Для того, чтобы легче усваивать материал, напомню основные вехи цен на золото за последние полвека. Я считаю, что бычий рынок золота с перерывами длится уже почти 50 лет, а начался он в уже далеком августе 1971 года, когда официальная цена на золото равнялась $35 за унцию, хотя на международных рынках оно уже тогда торговалось дороже – как показывает вот эта историческая таблица цен на золото – см. здесь.

После отмены всех ограничений на торговлю золотом в январе 1975 года, бычий рынок золота взмыл до рекордных $850 в январе 1980 года, а затем цена на желтый металл 20 лет падала, достигнув $270 в 1999-2000 гг.

6 сентября 2011 года цена на золото достигла внутрисессионного максимума $1,920.30, затем более 4-х лет дешевело и достигла минимума в $1,045 в середине декабря 2015 года. Цена на золото долго и безуспешно пыталась преодолеть отметку в $1,370 и ей удалось это лишь весной 2019 года.

Лето 2020 года стало новой важной вехой в истории бычьего рынка драгоценных металлов, так как в начале августа золото впервые в истории перешагнуло порог в $2,000.

* * *

Итак, начнем с материала под названием «Три сценария для цены на золото», опубликованном на Goldenfront.ru 25 августа 2010 года, то есть уже более 10 лет назад. Цена утреннего лондонского фиксинга в тот день равнялась $1,237.50.

Точки зрения, приведенные в этой статье, не сильно с тех пор изменились

Их там три: золотого медведя Питера Мейджора (Peter Major), консультанта по добыче Cadiz Corporate Solutions.

«Долгосрочный прогноз на цену золота, вероятно, составляет $620, если посмотреть на последние 50 или 100 лет – это реальная долгосрочная динамика золота». Непонятно какие причины должны толкнуть золото к $1,500, если оно уже стоит в два раза своей «нормальной цены».

Затем мы имеем золотого быка Джона Эмбри (John Embry), коллегу канадского ресурсного миллиардера Эрика Спротта (Eric Sprott). Он выдает традиционную для золотых жуков программу: слишком большое количестве долгов и необеспеченность бумажного золота физическим на товарной бирже пошлет цены на драгоценные металлы ввысь. Нас ждут высокая инфляция и возможно гиперинфляция.

И более или менее нейтральную позицию занимает Пол Уокер (Paul Walker), глава золотой консалтинговой компании GFMS. Он занимает долгосрочно бычью позицию на золото, но ждет сокращения притока инвестиционных средств в металл и падения цен на него, которое вызовет затем повышение спроса на ювелирные изделия. А это в свою очередь повысит цены на золото.

Конечно, любопытно и забавно читать все это сейчас. Вопрос г-ну Мейджору: Откуда вообще появилась цена в $620 и почему именно она реальна для золота?

Претензия г-ну Эмбри, который ну очень много говорил о неизбежном начале гиперинфляции на рубеже нулевых и десятых. Которая на даже на сегодня так и не наступила.

И очень странно г-н Уокер не понимает, что спрос на ювелирные украшения не влияет на цену физического золота.

Ситуация, как видите, парадоксальная. Формально самым правым оказался Пол Уокер, так как золото никогда больше не опустилось до $620, а с тех пор прошло уже десять лет. С другой стороны, и гиперинфляции также пока не произошло, как бы на этом не настаивал Эмбри.

То есть, как мы увидим и далее, абсолютно верных и надежных прогнозов на короткие и средние сроки не сыскать днем с огнем. Долгосрочно прав окажется Джон Эмбри, вопрос лишь в том, сколько понадобится ждать.

* * *

Что же влияет на точность прогнозов движения рынков? Несомненно, «великий МО», то есть импульс, от английского “momentum”. То есть если на рынке царит широкая повышательная тенденция, как это было на рынке драгоценных металлов в 2010-11 гг, то и прогнозы, базирующиеся на техническом или фундаментальном анализе, окажутся верными.

Вот пример серии таких успешных прогнозов цены на золото и серебро конца 2010 года от главы сервиса по хранению драгоценных металлов Goldmoney.com Джеймса Терка (James Turk).

Вот заголовок 19.07.2010: Серебро готовится к рывку вверх – см. на Goldenfront.ru здесь.

Цена на графике серебра стоит на отметке $20. И сам Терк говорит в этой статье:

«Консолидация на графике выглядит почти завершенной и серебру лишь остается преодолеть магический барьер в $20. В моем прогнозе на 2010 год я заявил, что нам пора начинать подумывать о серебре по $50».

В своем интервью со мной от 30 сентября 2010 года – см. на Goldenfront.ru здесь Терк уверенно говорит о том, что гиперинфляция уже, возможно, началась, а золото подорожает, по крайней мере до $2000 в следующие 12 месяцев, а скорее всего будет стоить еще дороже.

Далее 28 октября он прогнозирует серебро по $30 через 18 дней – см. на Goldenfront.ru здесь. Серебро в тот момент торгуется приблизительно по $24.

15 ноября он подтверждает свой прогноз $30 за унцию и говорит, что использовал график, показанный в материале от 28.10 для прогнозирования цены на серебро по $30:

«…в течение менее чем 18 торговых дней. В тот день серебро закрылось по $23,871. 9 ноября, лишь через 8 торговых дней, оно достигло $29,342, то есть оно почти попало в мою мишень. Хорошие новости состоят в том, что серебро все еще может достичь $30 в течение 18 дней, то есть на 23 ноября».

Как видите, очень успешная серия прогнозов. В конце апреля следующего 2011 года серебро торговалось буквально в паре долларов от $50, то есть опять же оправдало его ожидания.

Похожую ситуацию мы с вами увидим, когда будем рассматривать прогнозы за последние полтора года.

* * *

Но как показывает практика, «Великий Мо» - божество непостоянное. Сейчас я вам покажу целую гроздь прогнозов цены на золото того же периода – 17 сентября 2010 года, от 67 ведущих имен в ресурсных инвестициях, которые все поголовно оказались неправы. И неправы они оказались в разы – см. на Goldenfront.ru здесь.

Цены в прогнозе сгруппированы по максимальным отметкам – и самая высокая из них $15,000 за унцию.

Обратите внимание, что первым номером в списке значится Майк Малоуни (Mike Maloney), которого так любят и всегда цитируют российские золотые сберегатели. Самый далекий от реальности прогноз – Майк на самом деле не прогнозист, а просто балабол.

Из самых известных авторов, которых мы ставим на Goldenfront.ru, там также есть Питер Шиф (Peter Schiff) и Эгон фон Грейерц (Egon von Greyerz): $5 тыс - $10 тыс.

Также мы видим и нашего дорого Дага Кейси (Doug Casey) и якобы совершенно «объективного» Мартина Армстронга (Martin Armstrong). Повторю, что статья опубликована ровно за год до максимума цены 2011 года.

Как видите, направление движения в широком смысле выбрано верно, но вот момент, а это самое сложное, пропущен на много лет.

* * *

Многие и сейчас популярные у золотых сберегателей и инвесторов сюжетные линии уже тогда, 10 лет назад, были широко распространены.

Например, ожидание скорой гиперинфляции доллара США.

По версии Джеймса Терка (James Turk) из Goldmoney.com:

30.09.2010: Эксклюзивное интервью Goldenfront c владельцем и основателем Goldmoney.com Джеймсом Терком: «Гиперинфляция, возможно, уже началась» – см. на Goldenfront.ru здесь.

21.12.2010: Джеймс Терк: «Очевидно, что гиперинфляция уже рядом» – см. на Goldenfront.ru здесь.

18.01.2011: Не только товарные ресурсы сигнализируют о начале гиперинфляции – см. на Goldenfront.ru здесь.

И раз уж мы начали говорить о гиперинфляции, то просто невозможно не упомянуть самого экзотического гиперинфляциониста из Чили по имени Гонзало Лира (Gonzalo Lira) с его хитом в двух частях от сентября 2010 года «Гиперинфляция: как это будет» - см. здесь и здесь.

И еще несколько популярных сюжетов, якобы дающих убедительные причины для роста цены на золото:

Покупки пенсионных фондов должны толкнуть цены на золото вверх – см. на Goldenfront.ru здесь.

Пик объемов доступного для добычи золота толкнет цены вверх – см. на Goldenfront.ru здесь.

Бесконечные покупки золота Китаем и дефицит физического металла на бирже Comex – см. на Goldenfront.ru здесь.

Ну, и конечно же, самое спекулятивное, рискованное и сладкое – наше дорогое, а точнее все еще очень дешевое, серебро.

Серебряный гуру Дэвид Морган от 8 августа 2011 года: «Серебро по $75 уже не за горами» – см. на Goldenfront.ru здесь.

«Серебро стремится к паритету с золотом», то есть за одну унцию золота будут давать одну унцию серебра – см. на Goldenfront.ru здесь.

«Подлинный размер рынка серебра: 1% от 1%», это о том, что серебра добывают очень мало и стоит оно очень дешево, а из него можно делать солнечные батареи, нанонити и прочая, прочая – см. на Goldenfront.ru здесь.

То есть очень и очень много ложных доводов в пользу роста цены на золото и серебро, и, как следствие, владения ими.

* * *

И вот настал сентябрь 2011 года, когда золото достигло огромных вершин - $1,900 за унцию. Что же говорили в тот момент золотые аналитики. Джон Рубино (John Rubino), которого мы постоянно публикуем на Goldenfront.ru – см. его статьи здесь, комментируя падение цены в конце сентября назвал его «всего лишь вмятинкой» – см. на Goldenfront.ru здесь.

Даже очень осторожный Стив Сэвилл (Steve Saville) совершенно обоснованно пояснял в своем анализе под названием «Золото: большая картина» – см. на Goldenfront.ru здесь, от 30 августа 2011 года, что золото с учетом инфляции и в сравнении с фондовым индексом Доу и пиком цены в 1980 году все еще остается недорогим, что оставляет место для умеренного оптимизма.

Оптимизм не ослабевал и в 2012 году, так как золото подешевело с пика сентября 2011 года, но торговалось выше $1600. Элитный фондовый менеджер Джон Хэтуэй (John Hathaway), по слухам управляющий активами английской королевы, в мае 2012 года заявил о том, что дно цены достигнуто – см. на Goldenfront.ru здесь.

Тогда как Джефф Кларк (Jeff Clark) из Casey Research в январе 2012 года пытался рассчитать сколько продлится текущая коррекция, исходя из длины предыдущих коррекций цены с начала бычьего рынка золота в 2001 году – см. на Goldenfront.ru здесь.

* * *

На конец 2011 – середину 2012 гг приходится и авантюрная публичная ставка на цену на золото и очень удачный прогноз Питера Грандича (Peter Grandich), инвестиционного гуру, прогнозировавшего самый резкий процентный крах фондового рынка, случившийся осенью 1987 года.

Грандич сделал ставку против известных золотых медведей, Джефа Кристиана (Jeff Christian) и Джона Надлера (Jon Nadler):

Я поспорю с любым из них отдельно или вместе на один миллион долларов США, что золото достигнет $2000, прежде чем опуститься до $1,000 на бирже COMEX. Я уже договорился с юридической компанией Lomurro, Davison, Eastman & Munoz из города Фрихолд, штат Нью-Джерси, о том, чтобы разместить у них эти средства. Пусть эти заносчивые и постоянно ошибающиеся прогнозисты хотя бы раз подкрепят свои слова деньгами. Это предложение действует до полуночи 31 декабря 2011 года – я пожертвую вырученные средства на благотворительность.

В мае 2012 года он удвоил свою ставку до $2 млн, но ее никто так и не принял. И он этот спор выиграл бы, хотя победы пришлось бы ждать более 8 лет. Золото действительно так и не опустилось ниже $1,000 с начала 2010-х гг, хотя и приблизилось к этому уровню в декабре 2015 года на отметке $1,045 – см. об этом на Goldenfront.ru здесь и здесь.

* * *

А затем настал апрель 2013 года и гигантский крах цены на золото – см. подробности здесь на английском:

За котором последовал мощный скачок спроса на физический металл и долгий медвежий рынок. Я бы назвал период 2013-2018 гг пятилеткой великого вымирания золотых блогеров, так как буквально сотни авторов забросили или просто стерли свои сайты, посвященные инвестициям в драгоценные металлы.

* * *

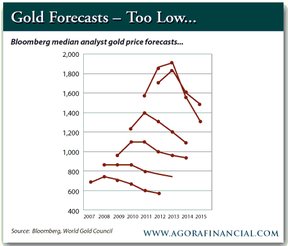

А что с золотыми медведями, насколько объективными были их прогнозы все эти годы. Там также сплошная стрельба мимо мишени. Вот несколько ярких тому примеров. Стив Сэвилл в материале от конца 2012 года под названием «Хронически низкие прогнозы цены на золото» – см. на Goldenfront.ru здесь. Указывает на очевидную предвзятость банковских прогнозистов:

Мы видим, что с 2007 года и далее средний прогноз цены на золото следовал такому сценарию – желтый металл торгуется по $650-$700 в текущем году, растет до $750-$800 в 2008 году, а затем падает ниже $600 к 2012 году. Они всегда ожидают, что цена на золото будет ниже через четыре года, чем сегодня.

Что

наглядно показывает вот этот график:

На точно такую же ситуацию указывает и Брон Сухецки (Bron Suchecki) в своем материале о прогнозах от 30 июля 2015 года – см. на Goldenfront.ru здесь. Обратите внимание на, что большинство прогнозов указывает на падение цены на золото ниже $1,000, которого так и не случилось.

Он делает совершенно справедливый вывод:

К концу 2010 года я начал записывать прогнозы в электронную таблицу, и я заметил, что многие аналитики часто пересматривали свои прогнозы соответственно изменениям цены золота. К 2012 году я бросил это занятие, так как приходилось проделывать большую работу только для того, чтобы видеть: в целом аналитики просто повторяли или проецировали тренд.

* * *

Настоящим бетонным потолком для золота до 2019 года стала отметка в $1360-80 за унцию – см. на Goldenfront.ru здесь, его на графике ниже показывает Джон Рубино (John Rubino).

Но и в те тяжелые времена не обходилось без смелых, как здесь, и даже безумных прогнозоы, как здесь.

Во второй части мы посмотрим, как события в сфере золотых прогнозов развивались последнюю пару лет.

Комментарии 2

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.