Безумие толп и разумность золота

- дата: 19 ноября 2020 (источник от 12 ноября 2020)

Автор: Мэттью Пипенбург (Matthew Piepenburg)

Безопасность стада зависит от пастуха.

Если пастух безумен, безумно и стадо.

Сегодня пастухи из центральных банков ведут большинство инвесторов к валютному обрыву. Несмотря на удручающие изъяны большинства прогностических моделей, предсказать это легко.

Изъяны прогностических моделей

Какими бы ни были ваши взгляды на недавние американские президентские выборы, например, мы все можем согласиться, что профессиональные социологи и их продвинутые алгоритмы совершенно неверно предсказали убедительную победу демократов.

Будь то прогнозы смертности от вируса, результатов выборов, роста ВВП, бюджета, налоговых поступлений или направления рынка, эксперты и аналитики постоянно плохо справляются с описанием ближайшего будущего.

К примеру, Всемирный банк прогнозирует в 2021 г. рост глобального ВВП на 4%, несмотря на очевидный ущерб, уже причиненный коронавирусным карантином глобальной экономике.

Тот же Всемирный банк признал глобальный долг в размере $260 трлн. То есть глобальный долг сейчас более чем в 3 раза превышает ВВП, что делает подобные прогнозы роста откровенно комичными.

Фантастические заявления центральных банков

Центральные банки, печатающие деньги из воздуха, чтобы выкупить нежелательный государственный долг, также прогнозируют чудесные решения ошеломляющих долговых проблем, основанные, как можно догадаться, на создании еще большего долга.

И как этот долг будет погашаться? Легко – деньгами, созданными щелчком мышки в ближайшем к вам центральном банке.

Не кажется ли такое экономическое будущее слишком хорошим, чтобы быть правдой?

Федеральной резервной системе (ФРС) ни разу не удавалось предсказать рецессию, но это не мешает ей давать неточные и противоречивые прогнозы, напоминающие безумие:

«Вы в вашей жизни больше не увидите финансовый кризис».

– Джанет Йеллен (Janet Yellen), весна 2018 г.

«Меня действительно беспокоит возможность нового финансового кризиса».

– Джанет Йеллен, осень 2018 г.

«Нет причин считать, что этот (бычий) цикл не может продолжаться еще долго, практически бесконечно».

– Джером Пауэлл (Jerome Powell), 2018 г.

«США идут по неустойчивому фискальному пути; от этого не спрячешься».

– Джером Пауэлл, 2019 г.

После 2008 г., в «новой аномалии» дефицитов без слез и сомнительных новых теорий, утверждающих, что неограниченное создание денег не может привести к инфляции, прогнозисты-фантазеры активно подменяют здравый смысл безумием.

Прогноз конца?

Но можно ли действительно спрогнозировать поведение экономики и цен на рынках более надежно, чем исход подбрасывания монеты?

Мой ответ: и да, и нет.

Почему?

Потому что есть вещи, такие как швейцарские часы, которым можно доверять и, следовательно, которые можно прогнозировать, а есть явления, такие как безумие толпы и предпочтение ею фантазий, которые предсказать невозможно.

Доверие спрогнозировать невозможно

Подавляющее большинство инвесторов, например, почти слепо верят в центральные банки, расположенные во впечатляющих зданиях и управляемые стильными людьми.

Оценить эту веру и ее неизбежную потерю сложнее, чем починить часы Rolex. В сущности, спрогнозировать потерю этой веры невозможно, даже когда объективные факты говорят, что эксперты погрузились в безумие.

С 2009 г. центральные банки и политики лишь приукрашивали экономику, используя искусственные деньги для покупки нежеланных долговых обязательств и затем преподнося результат как «свободно-рыночный капитализм» или, еще хуже, «восстановление».

Игнорировать подобное безумие в пользу слепой веры – это тоже своего рода безумие, а безумие, как и COVID-19, лучше всего распространяется в толпе.

Сегодня большая часть мира в финансовом плане сошла с ума, но не понимает этого.

Некоторые рыночные силы можно спрогнозировать

Однако проинформированные инвесторы, а также те, кто знаком с историей, математикой и здравым смыслом, давно держатся в стороне от толпы.

Они признают, что рыночные законы, подобно законам физики, вполне предсказуемы.

Например, еще ни разу в истории странам, системам или рынкам не удавалось успешно предотвратить экономический, валютный или рыночный крах, массово печатая фальшивые деньги.

Ни разу.

Австрийская школа экономики, в отличие от зашедшего слишком далеко кейнсианского долгового безумия, давно поняла, что экономическая вечеринка, поддерживаемая долгом, заканчивается жестким похмельем, вызванным тем же долгом.

Подобно тому как физики давно поняли, что любое действие влечет равное по величине противодействие (F = ma), австрийские экономисты, такие как Людвиг фон Мизес (Ludwig von Mises), поняли, что то же справедливо и в отношении рыночных сил.

Рост долга влечет за собой равный по величине долговой обвал.

Поскольку сегодняшняя глобальная экономика держится исключительно на самом большом долге за всю историю рынков капитала, почему бы не быть уверенным, что для наших рынков, экономик и валют наступит день расплаты?

Или, как открытым текстом предупреждал фон Мизес:

«Бум, вызванный кредитной экспансией, неизбежно окончится крахом. Вопрос лишь в том, наступит ли кризис раньше в результате добровольного отказа от дальнейшей кредитной экспансии или позже в виде окончательной и полной катастрофы валютной системы».

Если кратко, то некоторые вещи действительно прогнозируемы. 1 +1 всегда равно 2, а долговое «восстановление» всегда терпит крах, как и подверженные инфляции валюты.

Несмотря на такие голые факты, сторонники современной денежной теории, а также политики и центральные банкиры разных стран от Японии до США, продвигают фантазию, будто такую экономическую расплату (включая инфляцию) можно исключить с помощью денежного принтера.

Друзья, это безумие в чистом виде.

Такие краткосрочные фантазии объясняют, почему экономики прямо сейчас падают, а фондовые рынки (наслаждающиеся искусственным продлением долга с низкими ставками) в США и других странах приближаются к новым максимумам.

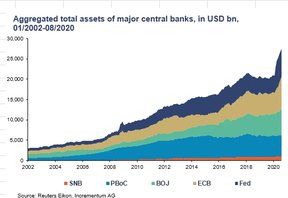

Как можно видеть ниже, эти максимумы количественно

коррелируют с глобальным печатанием денег:

Общие совокупные активы ключевых центральных банков, в млрд долларов США

Национальный банк Швейцарии; Народный банк Китая; Банк Японии; Европейский центральный банк; ФРС

Источники: Reuters Eikon, Incrementum AG

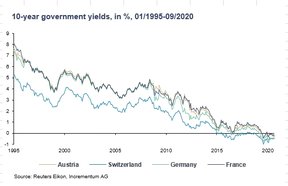

С помощью печатных, бумажных валют цены на облигации загнали так высоко, что их доходность (движущаяся в сторону, противоположную цене) настолько исказилась, что впервые в истории рынков мы по всему миру наблюдаем облигации с отрицательной доходностью:

Доходность 10-летних государственных облигаций в %

Австрия; Швейцария; Германия; Франция

Источники: Reuters Eikon, Incrementum AG

И это тоже безумие.

Такие объективные графики поражают и должны отрезвлять всех здравомыслящих наблюдателей за глобальными рынками.

Опять же, считать иначе, откровенно говоря, попахивает безумием.

Но, как предупреждал Марк Твен (Mark Twain), неопровержимым фактам толпа часто предпочитает обнадеживающие фантазии, поэтому ее легко обмануть.

Таким образом, экономическое руководство продолжает вести стадо овец к обрыву непосильного долга, уплачиваемого размытыми валютами, что уничтожает их кровно заработанное богатство.

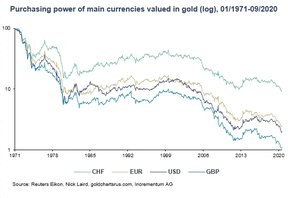

Реальная покупательная способность всех основных валют сейчас падает каждую секунду, если сравнивать с такими вековыми мерилами стоимости, как золото.

Следующий график, возможно, важнейший из всех, какие вы когда-либо увидите:

Покупательная способность основных валют в золоте (логарифмический график)

Источники: Reuters Eikon, Ник Лэйрд (Nick Laird), goldchartsrus.com, Incrementum AG

Короче говоря, валюты в числе первых упавших костяшек домино в искусственной глобальной экономике, поддерживаемой смехотворными уровнями долга, уплачиваемого такими же смехотворными уровнями вновь создаваемых бумажных денег.

Экономики и рынки неизбежно рухнут вместе со своими валютами. Историческое лекарство от такого валютного безумия – золото, являющееся не «варварским пережитком» прошлого, а всегда актуальным решением будущего.

Опять же, это предсказуемо, прогнозируемо.

Видеть эти факты, но прятать голову в песок, – это разновидность безумия. Игнорировать факты или, еще хуже, скрывать их или умалять их значение – еще большее безумие.

Большинство «финансовых журналистов», например, изучали не рынки, а маркетинг, так что их вряд ли можно назвать надежными «предсказателями».

Они понимают методы привлечения внимания и ключевые слова, и их исследования основаны на поиске в Google, а не на базовом понимании экономических сил.

Вряд ли хотя бы каждый десятый средний инвестор (или каждый сотый средний «финансовый журналист») уделил время, чтобы рассмотреть графики вроде тех, что приведены выше.

К сожалению, этим объясняется распространение фантазий, а также безумие толпы, думающей, что ее валюты, акции и облигации находятся в надежных руках экспертов.

Друзья, эти эксперты – не финансовые львы, а бумажные тигры. Однако пока безумная вера в их сумасшедшую политику сохраняется.

Прогнозирование невозможного, подготовка к неизбежному

Но долго ли еще она будет сохраняться?

Прогнозировать человеческие эмоции, слепую веру или даже коллективное безумие – тщетная затея.

Эмоциональная составляющая глобальной экономики слишком сложна, чтобы ее легко можно было смоделировать, и сейчас подавляющее большинство участников рынка всё еще верят, что «эксперты» вообще и центральные банки в частности их спасут.

Обнадеживающие речи Федерального комитета по операциям на открытом рынке и пустые заголовки от продавцов модных технологических акций вытеснили основы экономики, математику и историю.

Проще говоря, фантазии вытеснили факты.

Мы с вами не можем спрогнозировать, когда испарится эта необоснованная и недолговечная вера в использование фальшивых денег для уплаты рекордных долгов и поддержания исторически беспрецедентных пузырей активов.

Но, как подтверждают естественные рыночные силы и история, это доверие исчезает, когда валюты теряют стоимость и безумная толпа, верившая в фантазии, превращается в безумную толпу разоренных инвесторов.

Однако те, кто принимает факты, а не фантазии, могут подготовиться к подтверждению истории и математики, не беспокоясь о точном времени того, что всё равно неизбежно.

Исторически лекарство от волны политического безумия вроде нынешней всегда было одно и то же: драгоценные металлы.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.