Большие банки, хедж-фонды – ключевые факторы скачка цены на золото в 2016, но сила на стороне частных инвесторов

- дата: 26 апреля 2016 (источник)

Автор: Майкл Косарес (Michael Kosares)

Я могу вспомнить только один момент, когда рыночные факторы выстроились так же благоприятно для золота, как сейчас, и это было весной 2008 года. В рыночной динамике тогда и сейчас много сходства, но также и много отличий. Одним из отличий является рост интереса инвестиционных организаций - хедж-фондов и крупных банков. В 2008 году этот интерес был незначительным.

Сейчас HSBC, JP Morgan Chase, Bank of America Merrill Lynch, ABN Amro, UBS и Deutsche Bank, PIMCO и Black Rock возглавляют растущий ряд инвестиционных организаций, позитивно относящихся к золоту. Первой среди многих может оказаться гигантская страховая компания Munich Re, которая заявила, что в условиях отрицательных процентных ставок будет добавлять золото в свои резервы. Главный исполнительный директор Николаус фон Бомхард (Nikolaus von Bomhard) заявил на пресс-конференции, «Мы только пробуем, но вы видите, насколько серьёзна ситуация».

Так как начался второй квартал 2016 года, становится всё более очевидным наличие двух золотых рынков. Один закончился в сентябре 2015 года, другой начался в январе 2016 года - на краткосрочном графике золота отражено изменчивое поведение рынка, а на долгосрочном графике видно, как ловушка захлопывается.* Понятно, что перед январём на рынке главенствовали короткие позиции. Для крупных банков и торговых домов золото было односторонней торговлей.

Затем на финансовых рынках мира начала проявляться тенденция приближения к нулевой ставке. Голдман Сакс всегда отвергал золото, но он оказался вполне одиноким медведем. Восходящий канал колебаний цены золота показывает, что по-бычьи настроенные банки и хедж-фонды (и некоторые другие крупные трейдеры) занимают позиции по другую сторону от Голдман. Однако, короткие позиции имеют покрытие. Линия фронта, похоже, наметилась. На данный момент быки имеют превосходство.

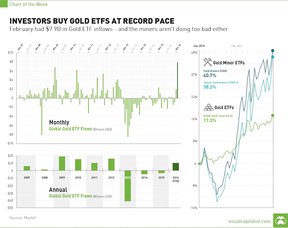

Инвесторы скупают акции золотых индексных фондов рекордными темпами, верхний график – помесячные, нижний график - годовые

Сейчас назревает новый финансовый кризис. Япония и большая часть Европы уже приняли отрицательные процентные ставки. Что касается Соединённых Штатов, в своей речи в Экономическом клубе Нью-Йорка Джанет Йеллен (Janet Yellen), по сообщению Financial Times, «объяснила, что «у Феда мало возможностей обратить ситуацию вспять и стимулировать экономику с помощью снижения ставок, если США окажутся в тупике, и это предполагает необходимость постепенного ужесточения политики. Она остановилась на рисках, связанных с ситуацией в экономике Китая и на нефтяном рынке...»

Иными словами, похоже, что в декабре Фед готовится разжечь огонь, чтобы получить возможность в один прекрасный день всех перехитрить. И они уже начинали разводить огонь. Сильная негативная реакция развивающихся стран и мировых финансовых рынков была достаточной, чтобы заставить Фед поспешно и не организованно отступить. Просто из практических соображений, и для водворения некоего подобия порядка на мировых фондовых рынках, они решили сохранить статус-кво. В феврале утратившая энтузиазм Джанет Йеллен заявила на слушаниях в Конгрессе, что Фед подумывает об отрицательных ставках.

Хороший совет центральным банкам и фондам от Всемирного совета по золоту

Обычно немногословный Всемирный совет по золоту недавно выдал один хороший совет о золоте при очень низких и отрицательных процентных ставках, адресованный мировым инвесторам, в том числе центральным банкам.

Мы вступили в новую беспрецедентную фазу монетарной политики. Центральные банки Европы и Японии применяют сейчас политику отрицательных процентных ставок (ПОПС). Каким будет долгосрочный эффект такой политики, неизвестно, но можно видеть обескураживающие побочные следствия: нестабильная инфляция в ценах на активы, распухающие балансы, валютные войны и прочее. На фоне роста неопределённости на рынке цена золота выросла за год на 16%, отчасти в связи с ПОПС. История показывает, что в периоды низких ставок доходы от золота обычно более чем вдвое выше долгосрочного среднего.

В ближайшем будущем правительственные облигации имеют ограниченный потенциал роста из-за их низкой или отрицательной доходности, и на наш взгляд, будут менее эффективными, чем золото, для смягчения риска, диверсификации инвестиций и помощи инвесторам в достижении их долгосрочных инвестиционных целей. Портфельный анализ позволяет сделать вывод о том, что инвестиции в золото в условиях низких процентных ставок следует повысить более чем в два раза по сравнению с долгосрочным средним. Мы считаем, что в долгосрочной перспективе ПОПС может привести к структурному росту спроса на золото со стороны центральных банков и подобных инвесторов.

Дело в том, что золота будет недостаточно, если без того сильный спрос на золото вырастет в два раза. При текущих ценах количество металла будет куда меньше имеющегося капитала. Китай, например, отчаянно пытается увеличить свои запасы до последующего полномасштабного валютного кризиса. Если не случится чуда на стороне предложения в фундаментальных показателях, вероятно, у них будет дефицит.

Это тот случай, когда частный инвестор имеет преимущество. Физические лица пока могут покупать золото и серебро в достаточном количестве для достижения своих инвестиционных целей (и при необходимости быстро). Но мы не знаем, как долго в таких обстоятельствах будет сохраняться эта возможность.

* Примечание о ценообразовании на бумажном рынке золота: любой, кто занимался изучением золотых рынков, в конце концов приходит к выводу, что цена определяется не на физическом рынке, а в бумажной торговле в Лондоне и Нью-Йорке. Хотя физические сделки всегда хеджируются на бумажном рынке, эти торги представляют очень небольшую долю от общего объёма. В результате влияние изменения физического спроса и предложения становится непрямым, и его часто понимают неправильно. Однако рано или поздно тенденции на физическом рынке проявят себя и на бумажном рынке. Это главным образом психологический эффект, что ничуть не уменьшает его значение. Глубокое изменение настроений в условиях низких или отрицательных процентных ставок - пример этого принципа.

Банки и хедж-фонды, в отличие от частных, индивидуальных инвесторов, торгуют на сырьевых биржах и индексных фондах, когда занимают позиции на золотом рынке. В совокупности они образуют значительный капитал - достаточная покупательная способность для движения рынка в любом направлении. Важный вывод состоит в том, что сильный физический спрос и предвидение будущего физического спроса изменили настроения на бумажном рынке в начале года - это привлекло значительный капитал на длинную сторону и вызвало рост цены.

Новый физический спрос возникнет на уже фоне имеющегося роста

(Почему 2016 год отличается от 2008)

Любой новый физический спрос на золото и серебро, поступающее на рынок, по отношению к условиям процентных ставок, будет складываться с уже повышенной базой. Эта база была создана после краха банка Лиман, и большие числа с тех пор не снижались. Вот быстрый обзор источников этого спроса, его важности для рынка в целом, и отличия рынка по сравнению с предыдущим кризисом. Стоит отметить: с точки зрения спроса на реальный физический металл эти три сектора будут находиться в прямой конкуренции.

- Во-первых, как отмечалось в предыдущем выпуске этого бюллетеня, центральные банки, прежде всего России и Китая, уже являются нетто-покупателями большого количества золота. В 2008 году они были нетто-продавцами. Всемирный совет по золоту: «Центральные банки ускоряли использование золота для диверсификации своих резервов со времени кризиса 2008-2009 года. Только во второй половине 2015 года центральные банки купили свыше 336 т золота - это крупнейший зафиксированный полугодовой объём. Ускорение этих покупок широким рядом стран подчёркивает тот факт, что диверсификация валютных резервов остаётся главным приоритетом для центральных банков. Поскольку управляющие валютными резервами всего мира продолжают бороться с проблемами, связанными с отрицательными номинальными процентными ставками, мы ожидаем рекордных объёмов покупок золота центральными банками в 2016 году (и далее)».

- Во-вторых, объёмы золота во владении частных инвесторов значительно выше, чем были в 2008 году. В годы после начальной фазы кризиса объёмы золотых монет выросли в несколько раз по сравнению с докризисным уровнем и остались на этом уровне, что говорит об общих сомнениях в отношении способности центральных банков справляться с кризисом и его последствиями. Инвесторам необходимо учитывать возможные периодические затруднения, явного дефицита и роста наценок на золотые и серебряные монеты и слитки.

- В-третьих, инвестиционные организации, как было подробно описано выше, вернулись на рынок золота, и в результате объёмы золотых индексных фондов достигли рекордных уровней. Хотя индексные фонды практически являются бумажной позицией для большинства держателей, эти организации должны на самом деле закупать металл, представленный продажей акций. Я бы не удивился, узнав о рекордном объёме в золотых и серебряных индексных фондах сейчас и далее в 2016 году.

Слухи о секретном Шанхайском соглашении

«Доллар в последние недели сильно спотыкался, что вызвало у трейдеров вопрос: что приводит в действие распродажи? Некоторые приходят к ответу, который отдаёт теорией заговора. Ходят упорные слухи о том, что мировые лидеры заключили тайную сделку на последней встрече в Шанхае в конце прошлого месяца. Это «Шанхайское соглашение» об ослаблении доллара, по слухам, призвано успокоить финансовые рынки, для которых новый год начался ужасно», говорит Сара Сьолин (Sarah Sjolin) из CBS MarketWatch

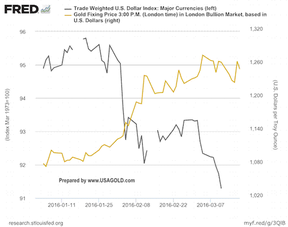

Организованная и проводимая группой G20 де-факто девальвация доллара объясняет «таинственную» мягкость на последнем совещании ФРС и в последующем мягкий настрой председателя Феда Джанет Йеллен в речи перед экономическим клубом Нью-Йорка. Этим также можно объяснить удивительный рост цены золота - на 18% с начала года. (См. график индексов доллара (черным) и золота (желтым) ниже). Этот рост цены за счёт банковских торговых операций, может быть в значительной мере вызван утечками информации о соглашении.

Если соглашение было достигнуто, оно сулит много хорошего для золота и серебра в 2016 году. Ворт Рэй (Worth Wray), главный экономист и глобальный макростратег в компании STA Management, специалист по развивающимся рынкам, говорит, что такое соглашение полностью меняет ситуацию. «На февральской встрече центральных банкиров и политиков из 20 стран с самой развитой экономикой не было объявлено ни о каком валютном пакте об иностранной валюте. Тем не менее, по слухам, план действий был составлен за закрытыми дверями, и предполагаемые последствия начинают сейчас проявляться: после этого совещания индекс доллара DXY упал, что вызвало рост в акциях, активах развивающихся рынках и сырьевых товарах».

Ротшильд - «Возможно, мы в преддверии бури»

«В моём полугодовом

финансовом отчёте я выразил предостережение, написав в конце, что «в этом климате

ветер не кажется попутным»; действительно, в последнем квартале 2015 года

мировые фондовые рынки вызывали у нас растущую озабоченность, мы уменьшали

позиции в акциях, так как экономическая перспектива омрачается, и многие

компании сообщали о неутешительных прибылях. Между тем прогнозы управляющих

центральных банков становятся всё более пессимистичными, и несмотря на

беспрецедентное монетарное стимулирование, рост остаётся вялым. Неудивительно,

что рыночные условия продолжали ухудшаться. Ветер совсем не попутный, и действительно

похоже, что надвигается буря», - сказа лорд Джекоб Ротшильд (Jacob Rothschild) из компании RIT Capital Partners.

Банк международных расчётов,

центральный банк центральных банков, недавно высказал похожее предупреждение,

сказав, что буря «собирается», не столь определённо, как говорит об этом

Ротшильд. «Напряжённость между затишьем на рынках и основными факторами

слабости экономики в какой-то момент должна разрешиться. В последнем квартале

мы были свидетелями начала этого процесса», говорит глава этой организации Клаудио

Борио (Claudio Borio). Слово «турбулентность»

повторяется в отчёте 17 раз (я подсчитал).

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.