Центральные банки вышли из соглашения, ограничивающего продажи золота

- дата: 1 августа 2019 (источник от 27 июля 2019)

В пятницу утром (26.07.2019) Европейский центральный банк (ЕЦБ) неожиданно сообщил, что 21 подписант 4-го Соглашения центробанков по золоту (СЦБЗ) «больше не видит необходимости в формальном соглашении», так как рынок развился и созрел, и, как следствие, подписанты «решили не продлевать соглашение после истечения его срока в сентябре 2019 г.».

Если кто-то из читателей не в курсе дела, первое СЦБЗ было подписано в 1999 г. для координирования плановых продаж золота различными центральными банками. ЕЦБ описывает его следующим образом: «Соглашение способствовало сбалансированным условиям на рынке золота, обеспечив прозрачность относительно намерений подписантов. Оно продлевалось трижды – в 2004, 2009 и 2014 гг., – постепенно двигаясь к менее строгим условиям».

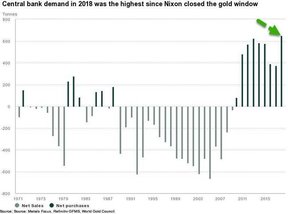

Самая простая причина, почему в соглашении больше нет необходимости, в том, что, тогда как в 1990-х и начале 2000-х центральные банки продавали золото – самой известной была продажа Великобританией 401 т золота из своих 715 т общих резервов при Гордоне Брауне (Gordon Brown), многими считаемая одним из «худших инвестиционных решений в истории», – сейчас они покупают золото беспрецедентными темпами, и в 2018 г. спрос на золото со стороны центральных банков был самым высоким за всю «современную» эру, или с тех пор как Никсон (Nixon) в 1971 г. закрыл золотое окно.

Спрос центральных банков в 2018 г. был самым высоким с тех пор, как Никсон закрыл золотое окно

Тонны

Чистые продажи; Чистые покупки

Источники: Metals Focus, Refinitiv GFMS, Всемирный совет по золоту (ВСЗ)

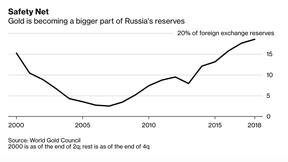

Последние данные показывают, что в 2019 г. покупки золота центральными банками продолжились и остаются самыми высокими за многие годы, причем больше всего покупает российский центральный банк, после избавления в 2018 г. от большей части своих резервов американских казначейских облигаций продолживший агрессивно конвертировать свои валютные резервы в драгоценный металл.

Страховка

Золото становится все большей частью резервов России

20% валютных резервов

Источник: ВСЗ

2000 г. на конец 2-го кв., остальные – на конец 4-го кв.

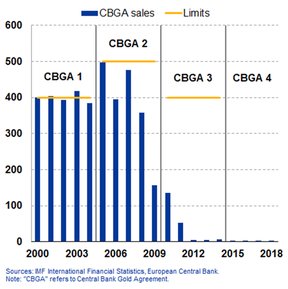

В результате сдвига настроений официальных институтов с продаж на покупки оригинальное соглашение, предназначавшееся для координирования, главным образом, намерений о продаже, чтобы избежать перенасыщения рынка, устарело. Как видно из следующего графика от ЕЦБ, в этом десятилетии практически не было продаж золота в рамках СЦБЗ.

Продажи в рамках СЦБЗ; Лимиты

СЦБЗ 1, СЦБЗ 2, СЦБЗ 3, СЦБЗ 4

Источники: Международная финансовая статистика МВФ, ЕЦБ

Примечание: СЦБЗ = Соглашение центробанков по золоту

Тем не менее, как отмечает Пимм Фокс (Pimm Fox) из Bloomberg, если центральные банки не продавали золото в последнее время, это еще не значит, что они не будут делать этого в будущем. Фокс отмечает, что среди подписантов СЦБЗ есть Банк Италии и Банк Франции, имеющие каждый больше 2,400 т драгоценного металла и сталкивающиеся с ухудшением финансов. Как недавно сообщила Организация экономического сотрудничества и развития (ОЭСР), в этом году итальянский дефицит поднимется до 2.5% от ВВП, тогда как экономика упадет на 0.2%. Госдолг Италии, согласно ОЭСР, в этом году достигнет рекордных 133.8% ВВП, а в 2020 г. поднимется до 134.8%. Французское правительство снизило свой прогноз роста ВВП в 2019 г. с 1.6% до 1.4%, а ожидаемый бюджетный дефицит должен быть выше 2% от ВВП. Госдолг страны превышает 98% ВВП.

Заключение Фокса: «Когда придет время платить по счетам, политики могут начать посматривать в сторону продаж золота».

Возможно, но, с другой стороны, такие страны, как Россия и Китай, с радостью выкупят французское и итальянское золото.

После сообщения золото подпрыгнуло до внутридневных максимумов, но, по мнению Фокса, это может оказаться краткосрочным движением, если кто-нибудь из вышеупомянутых центральных банков начнет продавать свои резервы, чтобы поддержать лишенную наличности экономику.

Далее, опять же, поскольку сейчас практически по всей Европе доходность облигаций отрицательная, достаточно будет малейшего кризиса или внезапной утраты доверия к ЕЦБ, чтобы Италия и Франция были неспособны продавать свои облигации в текущих условиях. Конечно, если доходность облигаций взлетит и центральные банки наконец потеряют контроль над рынком облигаций, то определенно возможно, что Италии не останется другого выбора, кроме как продавать свое золото. Хорошая новость – по крайней мере, для золотых жуков – в том, что, когда это случится, спрос на золото из всех других источников будет настолько высоким благодаря бегству от бумаги к твердой валюте, что малозначительные продажи едва будут замечены, так как цена золота взорвется как раз вовремя перед эпизодом глобальной гиперинфляции.

Как бы то ни было, следите за рынком золота 26 сентября: именно тогда официально заканчивается действие СЦБЗ.

Ниже приведен полный текст заявления ЕЦБ о СЦБЗ:

Поскольку рынок стал зрелым, центральные банки пришли к выводу, что в формальном соглашении по золоту больше нет необходимости

- Подписанты 4-го СЦБЗ больше не видят необходимости в формальном соглашении, так как рынок развился и созрел.

- Центральные банки – подписанты подтверждают, что золото остается важной составляющей глобальных монетарных резервов, и никто из них на данный момент не планирует продавать существенные количества золота.

ЕЦБ и 21 другой центральный банк – подписант СЦБЗ решили не продлевать соглашение после истечения его срока в сентябре 2019 г.

1-е СЦБЗ было подписано в 1999 г. для координирования плановых продаж золота различными центральными банками. Соглашение способствовало сбалансированным условиям на рынке золота, обеспечив прозрачность относительно намерений подписантов. Оно продлевалось трижды – в 2004, 2009 и 2014 гг., – постепенно двигаясь к менее строгим условиям.

С 1999 г. глобальный рынок золота существенно развился в плане зрелости, ликвидности и инвесторской базы. За этот период цена золота выросла примерно в 5 раз. Подписанты не продавали существенных количеств золота на протяжении почти десятилетия, и центральные банки и другие официальные институты стали чистыми покупателями золота.

Подписанты подтверждают, что золото остается важной составляющей глобальных монетарных резервов, поскольку оно продолжает предоставлять преимущества диверсификации активов, и никто из них на данный момент не планирует продавать существенные количества золота.

4-е СЦБЗ, чей срок истекает 26 сентября 2019 г., подписали ЕЦБ, Национальный банк Бельгии, Немецкий Бундесбанк, Банк Эстонии, Центральный банк Ирландии, Банк Греции, Банк Испании, Банк Франции, Банк Италии, Центральный банк Кипра, Банк Латвии, Банк Литвы, Центральный банк Люксембурга, Центральный банк Мальты, Нидерландский банк, Национальный банк Австрии, Банк Португалии, Банк Словении, Национальный банк Словакии, Банк Финляндии и Национальный банк Швейцарии.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.