Чего не знает о золоте журнал The Economist

- дата: 2 ноября 2010 (источник от 24 июня 2010)

Две вещи происходят с теми, кто хранит сбережения в наличных (то есть почти со всеми), когда реальные процентные ставки застревают ниже нуля…

Как же золоту удалось достичь старых максимумов и установить новые, когда инфляции в стиле 70х нет и в помине?

Колонка Buttonwood в последнем июньском номере журнала The Economist еще один пример того как аналитик не делает правильных выводов, несмотря на то, что он буквально на них натыкается.

«Владение золотом традиционно считается идеальной защитой от инфляции. И инфляция очень вредна для держателей государственных облигаций.

Но казначейская десятилетка дает только 3,3% годовых, то есть очень близко к историческому минимуму… Было бы логично ожидать, что у движений золота и казначейских облигаций есть обратная корреляция. Когда золото достигло своего исторического максимума в 1980 году, доходность десятилетки была на уровне 10,8%. Владельцы облигаций получали негативную реальную доходность в течение всей декады 1970х».

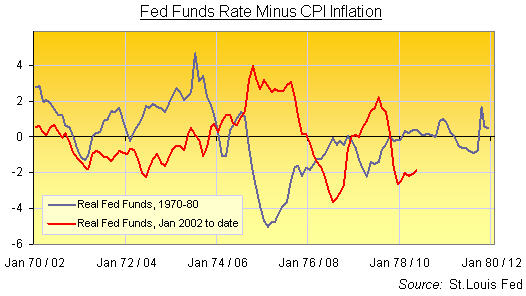

Но здесь-то собака и порылась, как мы в Bullion Vault не устаем все время повторять. Но все так быстро устают от этих повторений, что даже The Economist не может разгадать загадку растущего золота и падающей доходности облигаций. Просто не только инфляция заставляла людей покупать куски редкого, неразрушаемого металла в эпоху диско. Большее значение имела ставка доходности наличных и облигаций, то есть, при всех равных условиях, конкурентов золота на должность хранилища ценности, а она как раз и была ниже инфляции (см. график ниже).

Вот почему золото было ужасным хеджем от инфляции в 1980е и 90е и, особенно для долларовых инвесторов. Потому что никому был не нужен инфляционный хедж! Ведь десятилетка давала в среднем на 4,3% больше официального (CPI) уровня потребительской инфляции. А процентная ставка ФРС равнялась в среднем 3 или более %, заставив золото сбросить ¾ его реальной долларовой стоимости в течение 20 лет, тогда как реальная ценность наличных на банковских вкладах удвоилась.

Теперь сравним ситуацию с последними восьмью с половиной годами. Уровень потребительской инфляции упал почти вдвое по сравнению с двадцатью предыдущими годами, но реальная доходность облигаций и наличных просто испарилась. С поправкой на инфляцию реальная ставка ФРС находится ниже нуля в течение 54 из 101 последних месяцев. Это совпадает с 54 месяцами реальных ставок ниже нуля, которые Фед нам преподнес в 1970е…

Серая линия – реальная ставка Феда, 1970-1980, красная линия – реальная ставка Феда, январь 2002 – настоящее время

...в действительности дела обстоят еще хуже. Во-первых, потому что 54 месяца негативных реальных ставок были размазаны на полных десять лет с января 1970 года. Во-вторых, основным фактором, влияющим на средние реальные ставки с 2002 года, были попытки еще более серьезно их понизить.

Если исключить маловероятный переворот в образе мыслей центральных банкиров, декада, начавшаяся в январе 2002 года, даст нам еще больше месяцев с негативными реальными ставками до наступления 2012 года и дальше. Это будет означать, что:

- Хранение наличных на банковском депозите принесет потерю реальной ценности, и даже самые консервативные вкладчики не будут всегда терпеть такое издевательство;

- Альтернативные издержки владения золотом и серебром, та доходность, которую бы вам дал банковский депозит, будет и дальше отсутствовать.

Монетарные металлы перестали быть официальными валютами уже много десятков лет назад, но кредитная политика Феда ведет к их стремительной ремонетизации в качестве популярных хранителей ценности.

Когда гарантированно «безрисковые» наличные приносят гарантированные убытки, все больше и больше людей начинают искать убежище где-то еще. В тоже самое время владение драгоценными металлами перестало быть бременем (плата за хранение совсем не велика), и привлекает новые капиталы, уставшие от нулевых (или ниже) доходностей.

Реальная доходность наличных находится на сверхнизких уровнях уже десять лет, поэтому вероятность появление на рынке драгоценных металлов более серьезных объемов капитала очень велика. Или Фед поднимет ставки так высоко, что вы сможете получить доходность в 4% или выше.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.