Число, которое взорвет мир

- дата: 15 февраля 2021 (источник от 12 февраля 2021)

В наши дни мы буквально наводнены статистическими данными, многие из которых являются гигантскими и зловещими отклонениями от исторических норм. Но одно из этих чисел значит больше, чем другие. Чтобы понять почему, давайте начнем с истории.

В 1960-х годах США вступили в дорогостоящую и спорную войну во Вьетнаме, одновременно запуская огромные социальные программы, включая (также очень дорогостоящую) программу медицинского страхования (Medicare). В 1970-х годах цены на сырьевые товары, прежде всего на нефть, начали расти отчасти из-за затопивших мир миллиардов долларов, а отчасти - из-за хаоса на Ближнем Востоке.

Все это в совокупности привело к росту инфляции и падению доллара, вызвав хаос на валютных рынках и сомнения в жизнеспособности доллара как мировой резервной валюты. Повсюду царила неопределенность.

Но США осознали серьезность ситуации и во главе с председателем Федеральной резервной системы Полом Волкером (Paul Volker) агрессивно отреагировали на это, подняв процентные ставки до двузначного уровня. В конце 1979 г. ставка по федеральным фондам составляла почти 16%.

Ставка по федеральным фондам более чем удвоилась, чтобы противостоять растущей инфляции

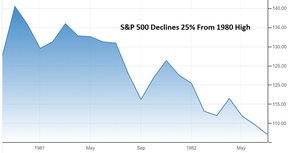

Неудивительно, что такой зубец процентных ставок толкнул экономику в рецессию в 1981 году и опустил фондовый индекс S&P 500 на 25%.

S&P 500 упал на 25% с максимума 1980 года

Но безжалостное

лечение спасло пациента. Повышенные процентные ставки привлекли в США инвестиционный

капитал со всего мира и выжали инфляцию из системы. После падения на 29% против

других мировых валют в 1970-х гг доллар США вернул статус твердой как скала

мировой резервной валюты в 1980-е гг. Американская экономика выздоровела и вошла

в эпоху благополучия (в основном), кульминацией которой стал сегодняшний

гигантский бычий рынок.

Индекс доллара США упал на 29% из-за растущей инфляции, а затем взмыл вверх из-за растущих процентных ставок

Пустой ящик с инструментами…

В чем здесь урок? Решение проблемы роста инфляции и финансовой нестабильности существует: более высокие процентные ставки. Но, к сожалению, у нас больше нет этого инструмента. В 1970-е, несмотря на кредитно-денежный хаос, США были в довольно хорошем финансовом состоянии. Долги правительств, корпораций и частных лиц были очень низкими по сегодняшним меркам, а это означает, что более высокие процентные ставки породили меньше тонущих в долгах жертв, одновременно обогащая вкладчиков растущим процентным доходом.

Сегодня все

наоборот. Долг находится на рекордном уровне во всех секторах развитых стран.

«Зомби» компании и правительства, способные выжить только за счет новых

кредитов, теперь повсюду. Повышение процентных ставок до уровня 1980 года

обанкротило бы почти всех и поставило бы крест на нашем мире, управляемом

кредитами.

К счастью, инфляция сейчас низкая и ручная, так что нам не нужна кредитно-денежная политика в стиле 1970-х, верно? Ну ... вот в чем дело. Все большее число достойных доверия людей начинает предсказывать более высокую инфляцию, поскольку товарные ресурсы начинают брать пример с акций, облигаций и недвижимости, которые рисуют восходящие кривые цен. Вот что говорит об этом сотрудник банка JP Morgan:

Побаловавшись вирусной эпидемиологией и опросами о результатах президентских выборов, эксперт из JPM Марко Коланович (Marko Kolanovic) намерен завоевать еще один «перекрестный актив»: товарные ресурсы.

Через два дня после публикации статьи Дилана Грайса (Dylan Grice) под названием «Все готово для бычьего рынка нефти» (The Stage is Set for a Bull Market in Oil), когда различные сырьевые товары по всему миру стремительно растут, а цена на нефть с ноября выросла на ошеломляющие 64%, Марко Коланович дал смелый прогноз: мир вошел в новый товарный суперцикл:

«Принято считать, что за последние 100 лет было 4 товарных суперцикла, а последний был запущен в 1996 году. Мы считаем, что последний суперцикл достиг пика в 2008 году (после 12 лет расширения), а его дно наступило в 2020 году (после 12-летнего спада), и что мы, вероятно, вступили в фазу подъема нового товарного суперцикла».

Тем временем

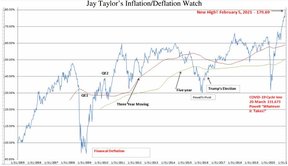

аналитик горнодобывающих акций Джей Тейлор (Jay Taylor), который составляет

индикатор «инфляции/дефляции», показывает повышательный прорыв:

Наблюдение за инфляцией/дефляцией Джея Тейлора с 31.01.2005.

Красным: финансовая дефляция, новый максимум 5 февраля 2021 год -179.69, циклический минимум COVID-19 достигнут 20 марта на отметке 131.673, (Пауэлл (Powell): «Любой ценой».

Фиолетовая кривая: 3-х летнее скользящее среднее. Зеленая кривая: 5-летнее скользящее среднее.

Черным: первый раунд количественного смягчения, второй раунд количественного смягчения, поворотная точка Пауэлла, избрание Трампа (Trump)

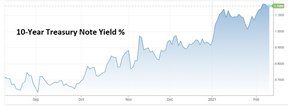

И теперь мы

подходим к «Числу», упомянутому в названии статьи. Речь идет о доходности

американских государственных облигаций со сроком погашения в 10 лет, заменившей

ставку по федеральным фондам, как индикатор, на который ориентируется весь

финансовый мир. В последнее время она растет, и если она перейдет с отметки

выше 1% до отметки 2% или выше, то это запустит в движение много всего разного,

включая вышеупомянутое массовое банкротство. Поэтому скажем, что доходность в

3% - это число, которое взорвет мир.

Доходность 10-летней государственной облигации

С этой точки зрения текущая ситуация похожа на 1977 год, то есть на период растущей, но еще не стремительной инфляции, когда настроение только начинает переходить от самодовольства к беспокойству. Это еще не тревога и, конечно, еще не паника. Но все это наступит, если быстро не обуздать инфляцию и сопутствующую ей нестабильность.

На этот раз нам просто придется этого добиться, каким-то неизвестным образом, без повышения процентных ставок и сокращения государственных расходов. Будет интересно посмотреть на результаты, и как отреагируют люди, когда все, что мы попробуем, не сработает.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.