Что ФРС велит нам сегодня покупать

- дата: 4 марта 2019 (источник от 21 февраля 2019)

Автор: Джастин Спиттлер (Justin Spittler)

«Процентные ставки слишком высоки».

Вам это может показаться безумием…

В конце концов, доходность 10-летних облигаций Казначейства США составляет всего 2.7%, что меньше половины исторического среднего значения.

О сберегательных счетах и говорить нечего. Они сегодня не приносят практически ничего…

Но я не единственный, кто считает, что ставки слишком высоки. Так же считает Джеймс Буллард (James B. Bullard).

Буллард – председатель Федерального резервного банка Сент-Луиса. Он также член с правом голоса Федерального комитета по операциям на открытом рынке (Federal Open Market Committee (FOMC)), определяющего денежную политику Федеральной резервной системы (ФРС).

Вот что сказал Буллард о процентных ставках на январском заседании FOMC (протокол был опубликован вчера (20 февраля))…

«Я на самом деле считаю, что мы здесь несколько слишком жестки, что ставки несколько слишком высоки… Но мой взгляд в комитете представляет меньшинство».

Возможно, Буллард утверждает, что он в своем мнении одинок. Но я этому не верю.

В конце концов, ФРС в прошлом месяце сменила курс, когда заявила, что будет проявлять «терпение» при повышении процентных ставок.

Учтите, что ФРС до обнародования этого заявления находилась в процессе «ужесточения» денежной политики. Она с конца 2015 г. 9 раз поднимала свою ключевую процентную ставку. Она также говорила о еще двух повышениях ключевой процентной ставки в 2019 г.

Но, судя по всему, этого больше ждать не стоит. И вот очевидная причина…

- Американский фондовый рынок кажется хрупким…

По сути, индекс S&P 500 пережил свой худший декабрь со времен Великой депрессии.

Из-за этого ФРС и сделала «поворот кругом».

Конечно, ФРС этого сразу не признала. Вместо этого она заявила, что причины приостановки повышения ставок – Брексит, глобальное экономическое замедление и торговая война.

Но любой, кто внимательно следил за рынками, мог увидеть, что за этим стоит…

Даже Буллард сейчас признает, что ФРС испугала декабрьская распродажа. Вот что он сказал на январском заседании FOMC…

«На декабрьском заседании я лично считал, что мы зашли слишком далеко. Я выступал против такого шага… Мы получили плохую реакцию финансовых рынков. Наверное, рынок начал думать, что мы слишком воинственно настроены, что может вызвать рецессию».

Нельзя назвать это признаком здорового рынка.

Скорее это признак рынка, зависящего от легких денег.

С тех пор как ФРС опустила процентные ставки почти до нуля после финансового кризиса 2008 г., рынок привык к покупке акций за дешевые заемные деньги. Мы в CaseyResearch считаем, что именно это стало причиной бычьего рынка последнего десятилетия… И это скоро приведет к обвалу.

Тем не менее сейчас очевидно, что ФРС подстраховывает фондовый рынок. И это имеет немаловажные последствия для акций.

Возможно даже возникновение очень благоприятных условий для особого типа акций. Я к этому еще вернусь.

Но сначала давайте посмотрим, как смягчение тона ФРС влияет на важнейший мировой финансовый актив…

- Я говорю о долларе США…

Постоянные читатели знают, что доллар США в прошлом году пережил огромное ралли.

Он с февраля по декабрь вырос на 10% относительно корзины основных валют.

Для такой важной валюты это огромный рост. Но в последнее время ралли остановилось.

Все потому, что доллар США больше не лучшее место, где держать деньги. Опять же, причина в том, что ФРС замораживает ставки, что делает доллар менее привлекательным в сравнении с другими основными валютами.

Если вкратце, то изменение тона ФРС – плохо для доллара.

- Рынок уже включает ослабший доллар в свои цены…

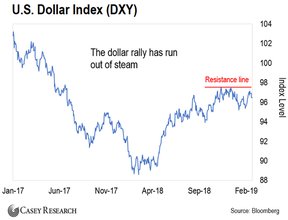

Просто посмотрите на этот график.

На нем показан индекс доллара США (DXY) с начала 2017 г. Данный индекс отслеживает показатели доллара относительно основных валют, таких как японская иена и евро.

Индекс доллара США (DXY)

Уровень индекса

Ралли доллара выдохлось

Линия сопротивления - красным

Янв. ’17, Июнь ’17, …, Февр. ’19

Источник: Bloomberg

Как можно видеть, DXY не удавалось подняться выше уровня сопротивления вблизи значения 97. Отсюда следует, что доллар перестанет расти. Он в любой день может сменить направление… и упасть намного ниже.

- Но я не единственный аналитик Casey, ставящий на слабый доллар…

Редактор Strategic Investor И. Б. Такер (E. B. Tucker) говорит, что доллар стоит «на пороге очередного падения». Все потому, что доллар вот уже несколько лет не достигал новых максимумов.

Для простых американцев, особенно любящих путешествовать, как я, это плохая новость. Деньги в наших кошельках будут стоить меньше.

Но для товаров это крайне бычий знак.

Дело в том, что цены на большинство товаров устанавливаются в долларах США. Поэтому у них обычно обратная зависимость от доллара.

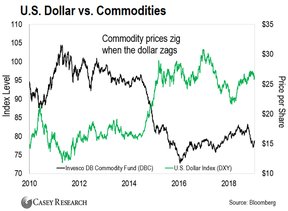

Ниже это ясно можно увидеть. Зеленая линия на графике – это индекс доллара США. Черная линия – Invesco DB Commodity Index Tracking Fund (DBC). Как можно видеть, цены на товары обычно идут вверх, когда доллар идет вниз.

Доллар США vs. Товары

Уровень индекса; Цена за акцию

Цены на товары идут вверх, когда доллар идет вниз

Invesco DB Commodity Fund (DBC); Индекс доллара США (DXY)

Источник: Bloomberg

Теперь возникает вопрос: на каком же товаре стоит спекулировать?

- В конце концов, если доллар существенно ослабнет, многие товары могут взлететь в цене…

Но я считаю, что главным победителем будет золото…

Подумайте об этом. Золото – страховка от финансового хаоса. Инвесторы покупают его, когда экономика или фондовый рынок заставляют их нервничать.

И ФРС, по сути, открыто заявила, что рынок и экономика могут рухнуть, если перестанут течь легкие деньги.

Короче говоря, золото должно выиграть от ослабления доллара и роста спроса на тихую гавань.

- Для золотых акций это в высшей степени бычий знак…

Все потому, что золотые акции движутся пропорционально цене золота. Поэтому золоту достаточно лишь немного подскочить, чтобы золотые акции взлетели.

И мы видим, как это разворачивается у нас на глазах…

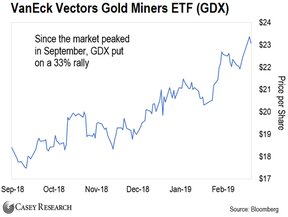

Просто посмотрите на этот график. На нем показано поведение индексного фонда Van Eck Vectors Gold Miners (GDX), инвестирующего в корзину золотых акций, после пика фондового рынка в сентябре 2018 г.

Индексный фонд Van EckV ectors Gold Miners (GDX)

Цена за акцию

После пика фондового рынка в сентябре GDX совершил ралли на 33%

Сент. '18, Окт. '18, …, Февр. '19

Источник: Bloomberg

Как можно видеть, GDX с тех пор поднялся на 33%. S&P 500 за тот же период опустился на 4%.

Но не переживайте, если вы еще не купили золотые акции…

- И. Б. говорит, что золотые акции только разогреваются….

Ему ли не знать.

И. Б. – член совета директоров акционерной золотой рентной компании. Он настоящий отраслевой инсайдер.

В начале этой недели я позвонил И. Б., чтобы узнать, что он видит на передовой. Вот что он сказал:

«В мире золота сейчас происходит много положительного. Но следует объяснить, что я понимаю под «положительным».

Для меня положительными являются плохие события. Подобные события часто сигнализируют о том, что рынок вот-вот совершит разворот и ситуация улучшится.

В этом смысле мы наблюдаем много положительных событий в золотодобывающем пространстве. Например, все стало настолько плохо, что 6 из 10 крупнейших горняков объединились друг с другом, причем без больших наценок.

Pan American – замечательная компания, добывающая серебро, – недавно приобрела еще одну очень большую, испытывающую затруднения компанию, добывающую серебро, – Tahoe. А Newmont, конечно же, объединилась с Goldcorp. И у Barrick прошлой осенью также было крупное приобретение».

- Другими словами, эта волна слияний может означать, что золото вот-вот пойдет на поправку…

Еще от И. Б….

«Данные слияния происходят не из избытка. Они происходят из необходимости. Компании объединяются, чтобы выжить.

Такая ситуация сильно отличается от того, что мы наблюдали на пике технологического бума, когда генеральные директора гигантских технологических компаний пожимали друг другу руки, а затем спорили, название какой компании должно быть первым на новой вывеске.

Сегодня на золотом рынке происходит полностью противоположное: слияние или крах. Мне это говорит о том, что рынок укрепляется и готовится к старту».

- Так что подумайте о спекуляции на золотых акциях, если вы еще этого не сделали…

Простой вариант – GDX. Данный фонд инвестирует в корзину золотодобывающих акций. Как следствие, это относительно безопасный способ заработать на ралли золота.

Только помните, что золотые акции чрезвычайно волатильны. Рассматривайте их как спекуляцию.

Ставьте только столько, сколько можете позволить себе потерять. Фиксируйте прибыль по мере ее поступления. И не бойтесь выходить из игры, когда золотой рынок сменит направление.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.