Что означает снижение запасов золота на бирже Comex?

- дата: 29 июля 2016 (источник от 7 августа 2013)

Складские запасы золота и поставки

За последнее время было опубликовано множество статей о сокращении запасов COMEX и/или запасов биржевых инвестиционных фондов вроде GLD. Авторы неизменно приходят к заключению, что снижение запасов должно быть бычьим сигналом. Мы не считаем такой вывод верным.

Один вариант хотелось бы отмести сразу, поскольку

данный вопрос вызывает много недоразумений. Многие наблюдатели утверждают, что

если бы так называемые «зарегистрированные» запасы (металл в наличии,

предназначенный на поставку) уменьшились до определённого уровня, был бы «дефолт

по поставке». Это маловероятно. Прежде всего, в истории только от 1,5% до 3%

открытых золотых контрактов были доведены до этапа поставки. Во-вторых, «пригодное»

золото может переходить в категорию «зарегистрированного» и наоборот. В

третьих, золото, предназначенное на поставку, может храниться на любом складе,

имеющем лицензию биржи, и выбор склада остаётся за продавцом. В-четвёртых,

перемещения из одного хранилища в другое на самом деле никак не связаны с

поставками, которые представляют собой просто документы - подтверждение продавца

об оплате хранения вплоть до дня поставки, и расписка (гарантия) о передаче в

собственность. Кроме этого, биржа отмечает, что золото на поставку должно быть

минимум 0.995 пробы.

Новый владелец гарантии может решить, извлечь ли золото из хранилища, оставить его в категории «зарегистрированного», или переместить в категорию «пригодного» (золота, подходящего для поставки, которое, как говорилось выше, может в любой момент быть перемещено в категорию зарегистрированного, с целью поставки). Следует отметить, что категории «счёт биржи» и «клиентский счёт», указанные в отчётах о поставке, не соответствуют категориям «пригодного» и «зарегистрированного». Обе категории трейдеров могут держать расписки о золоте любого типа.

Так что, если вы сделали заказ на поставку, это не значит, что приедет грузовичок DHL и вывалит золото на лужайку перед вашим домом. Более того, JPMorgan ни к чему держать «достаточно» золота на своём лицензированном складе для поставки по контрактам, оставшимся открытыми после дня уведомления, так как он может поставить золото с другого лицензированного склада.

В конце концов, если участник торгов когда-нибудь

окажется не в состоянии осуществить поставку, для разрешения таких ситуаций

существуют специальные правила. Например, это могут быть «форс-мажорные»

ситуации. В случае реального дефолта клиринговый центр возместит денежный

эквивалент базисного товара покупателю, но он не обязан осуществлять поставку

базисного товара.

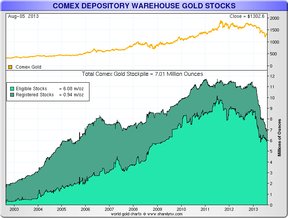

В общем, много тонкостей. Ниже представлена диаграмма по складским запасам COMEX в течение прошлого десятилетия. Рассмотрите её подробно - она действительно содержит ценную информацию, как мы далее объясним.

Складские запасы золота на бирже COMEX

Запасы золота и тенденция рынка

Рассмотрим утверждение о том, что сокращение складских запасов благоприятно для цены золота. Нам представляется, что эта идея основана на смешивании золота с промышленными товарами, например, медью. Поскольку запасы меди, как правило, достаточны для удовлетворения спроса в течение нескольких месяцев, сокращение запасов меди может быть сигналом о приближении дефицита. Медь в основном бывает «на исходе», т. е. это вполне обезличенный сырьевой или промежуточный (в случае медных катодов) производственный товар, используемый для получения других производственных или потребительских товаров. Поскольку на поверхности имеется запас только на несколько месяцев, сокращение складских запасов меди может быть бычьим знаком для этого товара.

Золото - в первую очередь денежный металл, и лишь очень малая его часть используется в промышленности. По существу, золото, добытое за всю историю, существует и поныне. Следовательно, когда золотые запасы на складах COMEX сокращаются, это лишь означает, что золото переместилось из хранилища А в хранилище Б, находящееся в другом месте. Это ни бычий, ни медвежий знак, это ничего не значит. Цена золота не зависит от того, где оно хранится.

Золото существует в разных формах. Ювелирные изделия, золотые монеты, небольшие слитки и наконец, слитки «надёжной поставки» весом примерно 400 унций каждый. Эту форму золота предпочитают центральные банки и крупные инвесторы. Стандартный размер и форма позволяют легко складировать золото, и при весе 12,5 кг слитки не слишком тяжело переносить. Конечно, вполне возможно, что золото в такой форме будет переплавлено на аффинажном заводе для изготовления, например, золотых монет, в зависимости от конкретных условий краткосрочного спроса и предложения для определённых форм золота.

Итак, «там» по-прежнему столько же золота, сколько и раньше, оно просто переместилось из одного хранилища в другое, вероятно, перейдя к другому собственнику.

Эта смена собственника совпала со следующим: намного более низкие цены на золото и резкое снижение торговых коротких нетто-позиций и соответственно, спекулятивных длинных нетто-позиций на золотых фьючерсах COMEX.

Кроме того, в это же время заметно просели другие привлекающие всеобщее внимание запасы, а именно, золотые авуары индексного фонда GLD.

Золото в GLD. Этот график немного устарел - запасы этого фонда ещё более сократились, до 915 тонн на 06.08.2013

Во время бычьего рынка золота запасы как COMEX, так и GLD непрестанно росли, как и торговые короткие нетто-позиции и спекулятивные длинные нетто-позиции на золотых фьючерсах. И всё это изменилось, как только началось недавнее снижение цены золота.

Следует заметить, что, поскольку GLD - это открытый паевой инвестиционный фонд, его запасы в основном изменяются из-за арбитражных операций: когда акции фонда торгуются со скидкой по отношению к базисному металлу, уполномоченные участники будут проводить короткие продажи металла и покупать акции фонда. После этого они получат металл посредством погашения акций. И наоборот, если акции торгуются выше номинала, они будут покупать металл и одновременно проводить короткие продажи акций. Затем они создадут новые «корзины» акций, поставляя купленный ими металл фонду. Очевидно, что акции GLD будут продаваться выше номинала только в случае очень высокого спроса на них, то есть, когда инвесторы, желающие приобрести золотые позиции через GLD, проявляют большую настойчивость, чем те, кто хочет уменьшить своё участие или занимает медвежью позицию.

На основе сказанного можно сделать некоторые выводы. Во-первых, короткая торговая позиция на золотых фьючерсах по меньшей мере частично хеджирует запасы, находящиеся на складах COMEX. Поэтому сокращение коротких торговых позиций произошло одновременно с уменьшением запасов.

Во-вторых, запасы и COMEX, и GLD можно рассматривать как отражение в миниатюре общего инвестиционного спроса на золото (особенно спроса на Западе). Таким образом, увеличение запасов, как правило, совпадает с бычьими фазами, а уменьшение - с медвежьими фазами. То есть они являются индикаторами настроений. Учитывая, что наращивание и сокращение запасов, описанное выше, совпало с бычьим и медвежьим рынком, соответственно, имеем эмпирическое доказательство этого утверждения, в дополнение к тому, что мы можем логически заключить из арбитражных операций GLD.

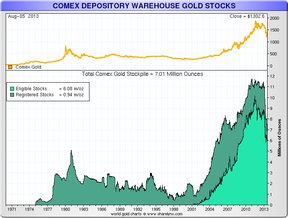

По графику, на котором представлены золотые запасы COMEX за очень долгий период, можно видеть, что совершенно то же самое происходило во время предыдущих бычьих и медвежьих рынков, начиная с момента, когда в 1975 году владение золотом вновь стало законным для граждан США.

Запасы COMEX с начала свободной торговли золотом. Увеличение запасов примерно совпадают с бычьим рынком, уменьшение запасов с медвежьим рынком

Заключение

Правильный вывод, следовательно, состоит в том, что сокращение запасов просто отражает медвежий рынок и является его сопутствующим индикатором. Его можно считать бычьим только в том случае, если предположить, что снижение цены золота и соответствующее уменьшение активов GLD и запасов COMEX было чрезмерным и следовательно, снова изменит направление. (Опять же заметим, что изменение объёма запасов как таковое никак не должно влиять на цену золота - не говоря уже о том, что неважно, где хранится золото - речь идёт о слишком малых количествах по сравнению с общим размером рынка. Как отмечалось выше, в лучшем случае это можно считать отражением настроений инвесторов.) Другими словами, можно ожидать, что мнение участников рынка снова изменится в будущем, и что спрос на золото в целом, включая его важнейший элемент, а именно, спрос на резервирование, снова возрастёт.

Нельзя сделать оценку на основе наблюдений за изменениями запасов на конкретных складах. Вместо этого необходимо составить мнение о следующих факторах:

1. размеры урона, причинённого центральными банками на сегодняшний день (то есть, его вероятный эффект в будущем) 2. вероятное направление политики центральных банков в будущем (включая рост денежной массы) и восприятие их рынком, 3. вероятное направление реальных процентных ставок, 4. будущие изменения кредитных спредов, и в более общем плане, состояние экономической уверенности, 5. крутизна кривой доходности, 6. желание людей увеличивать или уменьшать сбережения, 7. вероятное будущее направление обменного курса доллара США, 8. скорость роста дефицита федерального бюджета, и 9. вероятность других событий, которые могут нарушить уверенность рынка (например, возможное возрождение долгового кризиса Еврозоны или общее снижение доверия денежным и/или налоговым директивным органам).

Эти факторы могут быть оценены и взвешены. Если считать, что в большинстве своём они способствуют будущей бычьей направленности золота, цена его, вероятно, будет расти, а в противном случае, снижаться. Вышеприведённый список также помогает понять, почему цена золота снизилась после пика 2011 года - слишком многие из этих факторов остались в понижательной для золота конфигурации на более долгий срок, чем ожидали многие, включая и нас. Это в свою очередь изменило психологию рынка таким образом, что большинство участников рынка сейчас ожидают ещё больше того же самого. Вероятно, это ошибка, особенно в долгосрочном смысле, но это случилось.

Комментарии 8

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.