Что случилось с будущим?

- дата: 13 мая 2017 (источник от 19 ноября 2013)

Автор: Крис Мартенсон (Chris Martenson)

Невероятно, но факт: мировая экономика вернулась к росту за последние четыре года, несмотря на разрушения, причиненные дефляционным долговым кризисом, суровый нефтяной шок, постоянное давление из-за задолженности и ее снижения путем продажи активов, а также приостановление роста мировых зарплат.

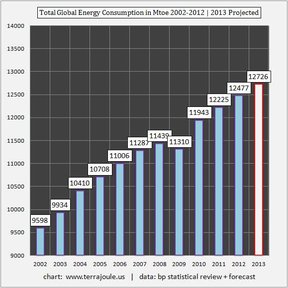

Об этом росте свидетельствует лучший из возможных показателей: рост мирового потребления энергии. Мировой спрос на энергоносители, приостановившийся в 2009 году из-за развала мировой торговли в период со второй половины 2008 года по первую половину следующего года, быстро вернулся в свой долгосрочный тренд в 2010 году, увеличиваясь примерно по 2% в год.

Экологическая экономика гласит, что человеческие экономики подчиняются доступности природных богатств. Технология, соответственно, не создает природных ресурсов, как и человеческие инновации. Вместо этого технология и инновации - лишь посредники при выработке существующих природных ресурсов. Иными словами, все эти улучшения технологии добычи угля длинными очистными забоями (в конце 1700-х годов), глубоководного шельфового бурения нефтяных скважин (в конце 1900-х годов) и добычи природного газа методом гидравлического разрыва пластов (в начале 2000-х годов) очень впечатляют. Но эти инновации имеют значение лишь тогда, когда в наличии имеется приз в виде плотных пластов энергоносителей. Без плотных пластов энергоносителей инновация не представляет никакой ценности.

Таким образом, мы обязаны признать, что при условии нехватки природных ископаемых, или дороговизны их добычи, можно осуществлять лишь очень небольшой объем экономической деятельности. Верно и обратное: мы также должны признать, что когда ресурсы будут доступны для потребления, в результате, скорее всего, начнется и рост. И, о чудо, именно в этом кроется объяснение того, что мир вернулся к росту после кризиса 2008 года: несмотря на существенную переоценку нефти c $25 в начале десятилетия до $100, было достаточное количество других источников, чтобы вновь направить мировую экономику к некоему подобию роста.

Конечно, это не гладкий, хорошо смазанный рост, к которому привыкли многие на Западе в послевоенную эпоху. Природа сегодняшнего роста очень асимметрична между Востоком и Западом, а также крайне не сбалансирована между богатыми и бедными. Сегодняшний рост также довольно неравномерный или имеет кластерный характер, так как определенные области и регионы процветают, в то время как другие слои населения живут в очень застойных условиях. Вскоре мы обратимся к подробностям.

Но вначале давайте взглянем на долгосрочный график мирового потребления энергии из всех источников – нефти, природного газа, угля, ядерных, солнечных, ветряных и биомассы – выраженного в МТНЭ (миллион тонн нефтяного эквивалента):

Данная диаграмма – плохая новость для многих пытающихся разобраться в посткризисной эпохе аналитиков со всех сторон макроэкономического уравнения. Дело в том, что в наличии имеется достаточное количество энергии для поддержания традиционного, индустриального экономического роста в фазе после Пика нефти. Да, конец дешевой нефти действительно шокировал систему и, наряду с предыдущим кредитным пузырем, он послужил предупреждением потенциальному уровню глобального роста. Но многие прогнозы касательно абсолютного конца роста пока что не сбылись. Это важно, потому что, в то время как мировая экономическая система оказалась чрезвычайно чувствительной к нефтяному шоку, случившемуся в 2007 году, сегодня она в действительности менее чувствительна к нему. Те, кто десять лет назад верно предсказал побочный риск, который нефть представляла для системы, должны праздновать победу. В то же время прогнозировать повторение этого опыта, вероятно, будет неблагоразумно.

Теперь кризис нефти миновал

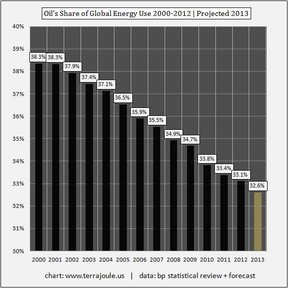

Почему? Попросту говоря, если раньше нефть была ключевым сырьевым товаром, от которого слишком сильно зависела быстрая динамичная высокофункциональная мировая экономика, сегодня комбинация угля, природного газа и других составляющих единой энергетической системы заняла собой почти всю долю рынка за последнее десятилетие. В силу вышесказанного, не требует доказательств тот факт, что, если мировое предложение нефти увеличилось с 74 млн баррелей в день в 2004 году всего лишь до 76 млн баррелей в день на конец 2013 года, но при этом за тот же период общий мировой объем энергопотребления из всех источников вырос более чем на 20%, тогда почти весь рост глобальной экономики происходит за счет других форм энергии.

Так что можно отбросить идею о будущем нефтяном кризисе – потому что он уже случился. Мир деловито начал отучать себя от нефти почти десять лет назад. Пик потребления нефти в Европе и Соединенных Штатах пришелся на 2004-2005 годы. Темпы снижения потребления нефти лишь ускорились после 2008 года, а в странах ОЭСР оно всё еще сокращается. Развалит ли нефть по $125 или $150 экономики Японии, Соединенных Штатов или Европы в данный момент? Возможно, и нет. В странах ОЭСР едва ли можно помешать какому-либо росту. Ситуация выглядит так, что экономики стран ОЭСР практически находятся в бункере с полным отсутствием роста зарплат, количества рабочих мест или объемов строительства, и почти весь прогресс происходит за счет цен на активы, главным образом на фондовом рынке. Как ни странно, данная стагнация – это новое преимущество.

Тем временем, в странах, не входящих в ОЭСР, где наблюдается реальный рост, основным фактором увеличения мирового потребления энергии с 2008 года – с 11,310 МТНЭ в 2009 году до прогнозируемых на этот год 12,726 МТНЭ, продолжает оставаться природный газ, различные составляющие единой энергетической системы, а также по-прежнему самый быстрорастущий в мире источник энергии – уголь. Да, верно, уголь, объем потребления которого за прошлый год вырос на 2.5%. Опять же, экологическая экономика информирует нас, что для содействия экономическому росту нужны энергоносители. Что ж, у мира полно энергоносителей в виде природного газа и угля. Нет никакого Пика природного газа, и никакого Пика угля. Кроме того, в ближайшем будущем не ожидается никакого кризиса, связанного ни с одним из этих ресурсов.

Чтобы получить более полное представление о закате нефти и развитии других энергоносителей, обратите внимание, что сегодня почти во всех европейских странах продажи велосипедов превышают продажи автомобилей. Вот уж действительно, Жизнь после нефтяного кризиса! Потребность в нефти в Соединенных Штатах сократилась до уровней, которые были последний раз зарегистрированы более 30 лет назад. Прирост спроса в Азии на 5 МТНЭ, возникший за последнее десятилетие, удовлетворяется за счет сокращения спроса на Западе, нежели увеличения мирового объема добычи. Реальный кризис нефти, в данный момент, нефтяной кризис, который имеет наибольшее значение, представляет собой снижение доли нефти в общей структуре энергопотребления. Десять лет назад нефть обеспечивала почти 39% мировых поставок энергоносителей. Сегодня этот показатель снизился до 33% и направляется к 32% в ближайшие пару лет.

Мы не сказали бы, что мировая экономика в настоящее время подвергается серьезной угрозе потери доступа к углю. Так что нам не стоит излишне беспокоиться, что мировая экономика потеряет доступ к нефти. Она уже потеряла доступ к дешевой нефти. И теперь уголь, а не нефть, предрасположен к тому, чтобы стать источником энергии номер один во всем мире. Но не время успокаиваться на достигнутом по этому поводу. Потому что в более низком уровне побочного риска от нефти и его слабой угрозе для мировой экономики мало хорошего. Скорее, мировая экономика становится все более несбалансированной.

Великая асимметрия

Можно рассматривать протекционистскую политику Европы, США, и, в особенности, Японии, как попытку Запада противостоять потере доступа к дешевой нефти. Работает ли эта политика? Не совсем.

Наибольшую выгоду от этой политики, по большей части, получили корпорации, которые, по большей части, развивались за счет 5 млрд жителей развивающихся странах, находясь при этом в ОЭСР. Эти корпорации располагаются в Лондоне, Нью-Йорке, Токио; деньги, полученные в ходе международных операций, накапливаются, но у них нет необходимости в дорогостоящих, высокооплачиваемых западных работниках. Соответственно, фондовые рынки на Западе, состоящие из этих корпораций, продолжают расти, в то время как инвестиции и рынок в ОЭСР стагнируют.

Достаточно печально, что западные корпорации не нанимают местных сотрудников, не повышают зарплаты, и годами поддерживали капитальные затраты (capex) на низких уровнях. Громадные избытки наличности, накопленные в корпорациях, представляют их переход, в некотором смысле, на глобальные системы обеспечения. Энергетические компании, технологические компании и инфраструктурные компании сегодня работают на очень высоком уровне эффективности. Настолько высоком, и с помощью таких информационных технологий, что для них необходимость инвестировать в новое капитальное оборудование и, в особенности, в человеческие ресурсы, сократилась до очень низких уровней. Насколько низких? В докладе Standard-and-Poor's о мировых капитальных затратах, опубликованном буквально этим летом, демонстрируется, что в период после 2008 года объем инвестиций намного снизился, что неудивительно. Недавний комментарий на FT Alphaville проливает свет на это наблюдение, потому что при нынешних уровнях капитальные затраты в США восстановились лишь до прежних минимальных уровней предыдущих рецессий. Хуже того, даже это слабое восстановление уровня капитальных затрат с минимумов 2009 года сегодня вновь застопорилось. Выдержка из S&P Global Corporate Capital Expenditure Survey, июль 2013 года:

Похоже, что мировой цикл капитальных затрат заглох еще до того, как он полностью восстановился. В реальном соотношении темп прироста этого показателя для нашей выборки нефинансовых компаний замедлился в 2012 году до 6% c 8% в 2011 году. Сегодняшние прогнозы дают повод предполагать, что прирост капитальных затрат в 2013 году упадет на 2%. Предварительные показатели на 2014 год еще более пессимистичны, и ожидаемое сокращение в реальном соотношении может достичь 5%... По всему миру прирост капитальных затрат все чаще зависит от инвестиций в энергетический и сырьевой секторы. В общем и целом, на эти секторы приходилось 62% таких затрат за прошедшие десять лет. Эта зависимость создает риски. Если мировой “суперцикл” сырья угасает, в ближайшее время прирост мировых капитальных затрат будет проблемным. Резкие сокращения в сырьевом секторе являются ключевым фактором прогнозируемого замедления роста капитальных расходов в 2013 и 2014 годах.

Обратите внимание, что общий объем мировых капитальных затрат все чаще зависит от инвестиций в очень капиталоемкие энергетические и сырьевые секторы. Это очень показательно. Вследствие переоценки нефти и переоценки многих других природных ресурсов, мировой сектор природных ископаемых теперь требует значительно больших инвестиций для добычи тех же единиц нефти, меди, железной руды, природного газа и поташа, а также более дорогостоящих технологий и больше человеческой рабочей силы. Именно этот сектор поддерживает средний объем мировых капитальных затрат, так что мы можем заключить, что помимо этого среднего, капитальные расходы в послевоенных отраслях промышленности, таких как СМИ, финансы, недвижимость, и даже инфраструктура, не только низкие, но и исторически низкие. Очень слабый уровень увеличения занятости является точным подтверждением этого вывода. Самое печальное – это очень четкое подтверждение тезиса экологической экономики, демонстрирующего, что все большую долю общего объема инвестиций придется направлять в добычу природных ископаемых, из-за чего остальным сферам инвестиций будет доставаться все меньше. Объем нетто энергии, доступный для потребления, сокращается.

Но инвестиции прекратились не только в частном секторе. Объемы вложений в бюджетном секторе также снижаются. В сущности, согласно еще одному недавнему сливу информации, инвестиции американского правительства в государственную инфраструктуру достигли самого низкого уровня со времен Второй мировой войны. 3 ноября об этом написали в Financial Times и привели довольно шокирующий график. Financial Times пишет: «Бюджетные инвестиции возросли в начале президентского срока Обамы (Obama) - временно увеличившись до максимального уровня с начала 1990-х – из-за финансового стимула. Но это увеличение было в большой степени перекрыто последующими сокращениями. Больше всего пострадала инфраструктура, в особенности – строительство школ и дорог администрациями штатов и муниципалитетов».

Объем государственных инвестиций в США, в % от ВВП

Заключение (к I части)

Когда ни частный, ни государственный секторы не готовы инвестировать в будущее, напрашивается вопрос: что же случилось с будущим? Неужели корпорации и правительства пришли к выводу, что возврат к медленному росту не обязательно означает возврат к нормальному росту? Зачем инвестировать в новую инфраструктуру, новые рабочие силы, новые офисные пространства, оборудование, автострады или даже железные дороги, когда спрос, необходимый, чтобы эти инвестиции окупились, может никогда и не материализоваться?

Многие секторы западных экономик остаются в режиме избыточного предложения или излишка производственных мощностей. Наблюдается переизбыток трудовых ресурсов и переизбыток офисной и промышленной недвижимости, а также аэропортов, шоссе и пригородов, которые становятся жертвами постоянного сокращения пропускной способности и траффика. Возможно, частный сектор поступает мудро. В общем и целом, посредством своего нежелания инвестировать, он фактически делает прогноз: Никакого нормального восстановления не ожидается.

Во II части: Почему нарушения социального и экологического равновесия становятся крупнейшими рисками, мы исследуем то, как ошибочные политические меры, применяемые по всему миру для возвращения к привычному нам росту, приводят к нестабильной смеси дисбалансов капитала и ресурсов.

В то время как мы движемся к будущему, определяемому сокращением чего-либо на душу населения – а не увеличению, как мы привыкли – опасные конфликты в нашей социальной структуре (как внутри стран, так и между ними) угрожают нашему будущему.

Комментарии 9

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.