Какой рынок устанавливает цену на золото – бумажный или физический?

- дата: 25 февраля 2024 (источник от 29 марта 2017)

Следующая статья написана в формате вопросов и ответов. Через такой подход в статье поднимаются важные вопросы о ценообразовании на рынках золота и ставится цель объяснить, что цена на золото определяется бумажными рынками золота.

Генеральный директор (CEO) BullionStar Торгни Перссон (Torgny Persson) и аналитик в сфере драгоценных металлов Ронан Мэнли (Ronan Manly) придерживаются мнения, что из-за структуры современных рынков золота международную цену на золото задает, главным образом, торговая активность на бумажных рынках золота.

Вопрос: Международная цена на золото постоянно приводится в финансовых СМИ наряду с другими важнейшими финансовыми индикаторами. Что представляет собой международная цена на золото?

Обычно под международной ценой на золото понимают цену в американских долларах за тройскую унцию на 24-часовом глобальном оптовом рынке золота (XAU/USD). Золото торгуется по всему миру непрерывно в течение деловой недели, создавая континуум котировок международной цены на золото с вечера воскресенья по вечер пятницы по нью-йоркскому времени. В зависимости от контекста, под международной ценой на золото могут понимать котировку спотового рынка золота, например, лондонского, или же цену золотых фьючерсных контрактов ближайшего месяца поставки (front month) на Американской товарной бирже (US Commodity Exchange (COMEX)). Для контрактов ближайшего месяца поставки обычно характерны наивысший торговый объем и активность.

Иногда под международной ценой на золото также могут понимать эталонную цену LBMA Gold Price, определяемую во время ежедневных лондонских аукционов (утренних и послеобеденных). LBMA – это Лондонская ассоциация участников рынка драгоценных металлов (London Bullion Market Association).

Таким образом, «международная цена на золото» может означать спотовую, фьючерсную, либо эталонную цену на золото, но все три на сопоставимых промежутках времени должны быть примерно равными.

Вопрос: Откуда берется эта международная цена на золото?

Последние эмпирические исследования показали, что цена на золото диктуется торговлей на лондонском внебиржевом (OTC) спотовом рынке золота и торговлей золотыми фьючерсами на COMEX, и что «международная цена на золото» определяется комбинацией лондонских внебиржевых цен на золото и цен золотых фьючерсов на COMEX. См. статью Гауптфляйша, Путниньша и Люси (Hauptfleisch, Putniņš, and Lucey) «Кто задает цену на золото? Лондон илиНью-Йорк?» (Who sets the price of gold? London or New York) (2015).

Как правило, чем выше торговый объем и ликвидность на рынке какого-нибудь актива, тем больше этот рынок влияет на определение цены этого актива. Мировой рынок золота не исключение. Большая часть объема всемирной торговли золотом приходится на лондонский внебиржевой рынок и нью-йоркские торговые площадки: в 2015 г. 78% мирового торгового оборота золота приходилось на лондонский внебиржевой спотовый рынок, и еще 8% – на COMEX (см. Hauptfleisch, Putniņš, and Lucey (2015)).

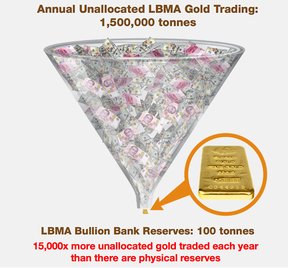

Исходя из статистики лондонского золотого клиринга за 2016 г., суммарный торговый объем на лондонском внебиржевом рынке золота в этом году был эквивалентен как минимум 1.5 млн т золота, а торговый объем фьючерсных контрактов на 100 унций золота на COMEX достиг 57.5 млн контрактов, что эквивалентно 179,000 т золота. Таким образом, объем торговли золотом на лондонском внебиржевом рынке в 2016 г. примерно в 8.4 раз превысил объем торговли 100-унциевыми золотыми фьючерсными контрактами на COMEX.

Торговля нераспределенным золотом LBMA, 1.5 млн т в 2016 г.

Годовая торговля нераспределенным золотом LBMA: 1,500,000 т

Резервы слитковых банков LBMA: 100 т

Ежегодная торговля нераспределенным золотом в 15,000 раз превышает физические резервы

Тем не менее упоминаемое выше академическое исследование обнаружило, что, несмотря на более низкие торговые объемы, COMEX оказывает более существенное влияние на определение цены, чем лондонский внебиржевой рынок. Причина, скорее всего, в комбинации таких факторов, как доступность COMEX и большая длительность торговых сессий благодаря использованию платформы GLOBEX, большая прозрачность фьючерсных торгов в сравнении с внебиржевыми торгами и более низкие транзакционные издержки и легкость получения финансового плеча на COMEX. На лондонском внебиржевом рынке золота торговые сессии проходят только в течение лондонского делового дня, существуют препятствия для участия, поскольку это непрозрачный оптовый рынок без централизованного клиринга, и торговый спред диктуется небольшим числом маркет-мейкеров, слитковых банков – участников LBMA, и несколькими лондонскими товарными брокерами.

Однако самое важное то, что в случае и лондонского внебиржевого рынка, и COMEX торговая статистика во много раз превосходит размер базовых рынков физического золота в Лондоне и Нью-Йорке.

Вопрос: И все же, международную цену на золото определяет физический или бумажный рынок золота?

Международная цена на золото целиком определяется бумажными, т. е. нефизическими рынками золота. И лондонский внебиржевой рынок золота, и COMEX по своей структуре являются бумажными рынками. Спрос и предложение физического золота не играют никакой роли в определении цены на золото на этих рынках. Транзакции с физическим золотом на всех других рынках просто наследуют цену, обнаруженную на этих бумажных рынках.

На лондонском внебиржевом рынке, главным образом, происходят торги синтетическим нераспределенным золотом с денежными расчетами, без физической поставки золота. Такие транзакции имеют мало общего с какими-либо базовыми золотыми резервами, поскольку это де-факто золотые деривативные позиции. По определению, нераспределенные золотые позиции – это просто серия платежных требований к слитковым банкам, где держателем является необеспеченный кредитор банка, и банк берет на себя долговое обязательство выплатить этому держателю определенное количество золота. Держатель, в свою очередь, берет на себя кредитный риск в отношении слиткового банка. Таким образом, лондонский внебиржевой рынок золота – это всего лишь площадка для торговли золотыми кредитами.

Слитковые банки – участники лондонского внебиржевого

рынка также используют торговлю золотом с частичными резервами для создания

большого количества бумажного

золота из ничего (аналогично коммерческому кредитованию), причем

торговля осуществляется с финансовым плечом и непрозрачно, и это бумажное

золото лишь частично обеспечено физическим золотом. Такое «золото», по сути,

является синтетическим.

Поскольку на COMEX торгуются лишь биржевые золотые фьючерсные контракты, то это, по определению, деривативный рынок. Денежные расчеты являются здесь нормой. Лишь каждый 2500-й золотой фьючерсный контракт, торгуемый на COMEX, сопровождается передачей гарантий на золото. Остальные контракты подразумевают денежные расчеты, а не расчеты физическим золотом. Т. е. 99.96% золотых фьючерсных контрактов на COMEX – это контракты с денежными расчетами.

Поскольку на COMEX торгуются золотые фьючерсы, а в Лондоне – синтетическое нераспределенное золото, на обоих рынках золота, по сути, торгуются золотые деривативы, или бумажные золотые инструменты, а значит, международная цена на золото определяется на этих бумажных золотых рынках.

Все другие площадки для торговли золотом, помимо лондонского внебиржевого золотого рынка и COMEX, в основном используют цены, установленные бумажными золотыми рынками в Лондоне и Нью-Йорке. В их числе и рынки физического золота по всему миру, использующие международную цену на золото для своего внутреннего ценообразования.

Вопрос: Объясните немного подробнее структуру лондонского внебиржевого рынка и COMEX.

По определению, торговля фьючерсами – это торговля деривативами, т. е. ценными бумагами, чья стоимость происходит от базового актива, но отличается от него. Золотые фьючерсные контракты COMEX – это деривативы золота. Зарегистрированные на COMEX золотые запасы относительно невысоки, на COMEX поставляется очень мало физического золота, и ещё меньше физического золота изымается из авторизованных COMEX золотых хранилищ. Кроме того, в торговле золотом на COMEX используется существенный леверидж. Гауптфляйш, Путниньш и Люси (Hauptfleisch, Putniņš, and Lucey (2015)) пишут, что «такие сделки [на COMEX] непропорционально влияют на определение цены». Заметьте, что золотой фьючерсный рынок COMEX работает круглосуточно, но наивысшая ликвидность на нем наблюдается в американскую торговую сессию.

Что касается лондонского внебиржевого рынка золота, то здесь почти весь торговый объем представляет торговлю нераспределенным золотом, сводящуюся, как уже упоминалось выше, к платежным требованиям держателей позиций к слитковым банкам на определенное количество золота. Удовлетворение таких требований происходит очень редко. В основном сделки на лондонском внебиржевом рынке золота ограничиваются денежными расчетами. Трейдеры, спекулянты и инвесторы позиций нераспределенного золота практически никогда не получают поставку физического золота.

Данный факт подтверждается опубликованным в 2013 г.

Меморандумом о взаимопонимании (Memorandum of Understanding) между Королевской

налогово-таможенной службой (Her Majesty's Revenue and Customs (HRMC)) и LBMA,

где говорится, что на лондонском рынке золота «инвесторы приобретают права на металлы, хотя в

большинстве случаев физическая поставка не осуществляется, и в 95% сделок

происходит торговля нераспределенными металлами». Кроме того, в

2011 г. тогдашний генеральный директор LBMA Стюарт Мюррей (Stuart Murray) также

подтвердил, что в Лондоне имеется "существенное количество нераспределенного золота".

В опубликованной в 2015 г. юридической оценке нераспределенного золота от уважаемой юридической компании Dentons нераспределенное золото описано как «синтетическое» золото и как деривативные транзакции.

Согласно Dentons: «Реальность торговли нераспределенными слитками такова, что покупатели и продавцы редко планируют физическую поставку. Нераспределенные слитки используются в качестве «синтетических» резервов золота, чья цена определяется исходя из Лондонского золотого фиксинга».

Хотя LBMA не публикует объемы торговли золотом на регулярной основе, она опубликовала обзор торговли золотом в первом квартале 2011 г., откуда видно, что в первом квартале 2011 г. на лондонском внебиржевом рынке золота торговалось 10.9 млрд унций золота (340,000 т). В тот же период клиринг на лондонском внебиржевом рынке составил 1.18 млрд унций золота (36,700 т). Т. е. соотношение торгового оборота к клирингу составляет 10:1. Ввиду отсутствия актуальных торговых данных по лондонскому внебиржевому рынку золота, можно применять то же приблизительное соотношение 10:1 к ежедневной статистике клиринга лондонского рынка золота, публикуемой ежемесячно и всегда необычайно высокой.

Например, средний дневной объем клиринга на лондонском рынке золота в январе 2017 г. составил 20.5 млн унций (638 т). Если применить соотношение 10:1, то объем торговли золотом составит 6,380 т в день, или 1.6 млн т в год.

Поскольку в Лондоне хранится лишь около 6,500 т золота – преимущественно статические резервы центральных банков, индексных фондов и других держателей,– торговая активность лондонского внебиржевого рынка совершенно не связана с базовыми физическими резервами золота. Более того, за всю историю добыто лишь около 190,000 т золота; из них, согласно оценкам, половина хранится в виде ювелирных изделий. Таким образом, 6,500 т золота, торгуемых ежедневно на лондонском внебиржевом рынке золота, никак не связаны с рынком физического золота, однако эта торговая активность влияет на определение мировой цены на золото и на цены сделок и транзакций с физическими слитками.

Показательно, что, согласно банкирам из слитковых банков – участников LBMA, учредившим публикацию статистики лондонского золотого клиринга, в частности бывшему председателю LMPCL Питеру Фаве (Peter Fava) и Питеру Смиту (Peter Smith) из JPMorgan, статистика золотого клиринга LBMA включает такую торговую активность, как «спекулятивные форвардные ставки на цену золота с финансовым плечом (левериджем)» и «раскрытие спотовой цены инвестиционных фондов через нераспределенные позиции» – т. е. обычные ставки на цену золота. См. статью «Клиринг воздуха: Тренды и влияния лондонской клиринговой статистики» (Clearing the Air Discussing Trends and Influences on London Clearing Statistics) из журнала LBMA Alchemist, номер 32 (октябрь 2003 г.).

По сути, торговая активность на лондонском рынке золота в основном представляет огромные резервы искусственного, синтетического золота, где цена на золото определяется не физической, а бумажной торговлей. Синтетическое золото создается из ничего, как простая бухгалтерская запись, и оформляется как денежная транзакция между сторонами контракта. В такой транзакции нет покупки физического золота или маржинальных требований на золото. Таким образом, синтетическое «бумажное» золото поглощает спрос, иначе приходившийся бы на ограниченные резервы физического золота, а, следовательно, цена на золото не представляет этот спрос, поскольку спрос переносится с физического золота на синтетическое.

Аналогично, если субъект торгует на платформе COMEX фьючерсными контрактами на миллионы унций золота, ему не обязательно иметь физическое золото, однако такая транзакция непосредственно влияет на международную цену на золото. Международная цена на золото используется во множестве транзакций с физическим золотом по всему миру, а значит, это вполне реальное влияние.

Хотя объемы золотого клиринга и рыночные обзоры LBMA дают некоторые полезные исходные данные для расчета объемов лондонской торговли золотом, очень мало известно о том, сколько физического золота на самом деле торгуется на лондонском золотом рынке. Связано это с тем, что LBMA и ее банки-участники предпочитают не разглашать эту информацию. Нет отчетов ни о торговле на лондонском внебиржевом рынке золота, ни о позициях физического золота, ни о платежных обязательствах по нераспределенному золоту слитковых банков – участников LBMA, ни о том, сколько всего физического золота имеют эти банки для обеспечения своей системы торговли нераспределенным золотом с частичным обеспечением. Тем не менее торговля физическим золотом – это, по определению, очень небольшой процент от средних дневных торговых объемов на лондонском внебиржевом рынке золота. Подробнее о работе золотого рынка в Лондоне см. в инфографике BullionStar «Лондонский рынок золота» (London Gold Market).

Хотя одна из трех составляющих статистики лондонского золотого клиринга значится как «физические трансферы и поставки участниками клиринга LMPCL», LBMA не считает нужным публиковать детали этих 3 составляющих. Такая секретность – еще один пример того, как слитковые банки и центральные банки держат мировой рынок золота в неведении относительно размеров поставок физического золота.

Вопрос: Каким образом локальные рынки золота по всему миру используют международную цену на золото?

Локальные рынки золота по всему миру ориентируются на международную цену золота и обычно приводят свои локальные цены на золото в сравнении с международной ценой.

На рынке физического золота цена золотых монет и слитков определяется комбинацией спотовой цены и ажио. Ажио – это часть цены сверх номинальной стоимости содержащегося в монете или слитке драгоценного металла. Поскольку рынок физического золота является ценополучателем, его спотовые цены определяются международной ценой на золото.

Например, указанная на сайте BullionStar цена выпущенной Королевским канадским монетным двором в 2017 г. монеты «Золотой кленовый лист» (Gold Maple Leaf) в 1 тр. унцию золота – это спотовая цена золота в американских долларах плюс ажио.

Ажио золотых монет и слитков зависит от нескольких факторов. Во-первых, это естественные издержки на аффинаж и чеканку, в том числе стоимость производства, маркетинга, дистрибуции и страховки. Если продукт распространяется через оптовиков, то ажио будет отражать наценку оптовика. Еще одна составляющая ажио является полупеременной и отражает дисбаланс физического рынка, вызванный колебаниями спроса и предложения. Если спрос на золотую монету или слиток высокий, то ажио увеличивается. При высоком предложении ажио обычно ниже, чем при низком.

Как правило, ажио на золотые монеты выше, чем на слитки, а ажио на большие монеты и слитки ниже, чем на малые.

Вопрос: Какова роль Шанхайской биржи золота (Shanghai Gold Exchange (SGE)) в определении цены на золото, и влияет ли SGE, с ее активной физической торговлей, на международную цену на золото?

SGE – крупнейшая в мире биржа физического золота. Через нее проходят почти все китайские физические золотые слитки. Объемы торговли золотом и статистика изъятия золота на SGE впечатляют. В 2016 г. суммарный объем торговли золотом на SGE достиг 24,338 т, что на 43% больше, чем в 2015 г., когда этот показатель составил 17,033 т. Торговый объем SGE включает физические контракты, отложенные контракты, внебиржевые сделки с расчетами через SGE, а также торговый объем Шанхайской международной биржи золота (Shanghai International Gold Exchange (SGEI)). В 2016 г. изъятие физического золота из SGE составило 1,970 т, что на 24% меньше, чем зафиксированные в 2015 г. 2,596 т, но все равно достаточно много, учитывая, что эти цифры отражают количество фактического физического золота, изъятого их хранилищ SGE.

К концу 2016 г. совокупный торговый объем SGEI (международной биржи), стартовавшей в сентябре 2014 г., достиг примерно 9,000 т золота. Shanghai Gold Benchmark Price (Шанхайская эталонная цена на золото), или Shanghai Gold Fix (Шанхайский золотой фиксинг), – это проводящийся с 19 апреля 2016 г. аукцион 1-килограммовых золотых слитков чистоты 99.99, котируемых в юанях (RMB). До конца 2016 г., за 8 месяцев со старта, через Шанхайский золотой фиксинг прошло 569 т золота, т. е. в среднем больше 1.5 т в день.

Таким образом, для SGE характерны существенные объемы торговли (24,338 т в 2016 г.) и изъятия физического золота (1970 т в 2016 г.). Сравните эти годовые объемы торговли физическим золотом на SGE с раздутым лондонским внебиржевым рынком золота, где нормой являются торговые объемы, эквивалентные примерно 6,500 т золота в день. Такое сравнение подчеркивает то, что лондонский рынок золота имеет лишь частичное обеспечение, и что на физические транзакции может приходиться лишь очень небольшая часть этого рынка.

Но влияет ли торговля на SGE на международную цену на золото, определяемую на лондонском внебиржевом рынке и на COMEX, или же SGE – всего лишь ценополучатель?

Если кратко, то SGE не влияет на международную цену и действительно является ценополучателем. Не исключено, что SGE оказывает какое-то небольшое отложенное влияние на международную цену, но это требует дополнительных исследований. Китайский рынок золота – это закрытый рынок с рыночными трениями и искажениями. Золото может импортироваться в Китай, но, как правило, не может экспортироваться из Китая. Т. е. золото не может свободно перемещаться из Китая. Импорт золота в Китай строго контролируется посредством лицензий на импорт, выдаваемых лишь небольшому числу китайских и иностранных банков.

Но есть смысл взглянуть на ажио SGE, чтобы посмотреть, не сигнализируют ли их изменения о возможности последующих изменений международной цены на золото. Ажио на SGE растут, когда шанхайская цена на золото превышает международную. Ажио SGE – потенциальный индикатор влияния торговли на SGE на международную цену на золото. В ноябре и декабре 2016 г., когда увеличился импорт золота в Китай, ажио SGE резко выросли с менее чем 0.5% до более чем 3%. Тем не менее в тот же период международная цена на золото падала. Следовательно, в этом случае рост ажио SGE не влиял на международную цену на золото.

Приведенный пример дает лишь приблизительную оценку, однако недавнее исследование консалтинговой компании Metals Focus (MF) «Связь китайской и международной цены на золото» (Links Between the Chinese and International Gold Prices) также показало, что корреляция между ценой LBMA Gold Price (AM) и ажио SGE незначительна, а в некоторых случаях вообще отрицательна, т. е. торговля на SGE не влияет на международную цену на золото. MF также подсчитала отложенную корреляцию, чтобы увидеть, влияют ли ажио SGE на последующие изменения в LBMA Gold Price из-за, например, «увеличения поставок слитков в Китай в последующие дни». Согласно MF, «ажио SGE оказывают скромное, но положительное и статистически значимое влияние на будущее поведение цены [LBMA Gold Price]», тем не менее корреляция еще не означает причинно-следственную связь. На функционирующих надлежащим образом финансовых рынках ценовая информация должна отражаться мгновенно, а не спустя несколько дней. Кроме того, объяснить рост LBMA Gold Price вслед за ростом ажио SGE можно также с помощью множества других переменных.

Как бы то ни было, в отличие от лондонского внебиржевого рынка и COMEX, Шанхайская биржа золота построена на определении цены физического золота. Об учреждении биржи золота в Шанхае впервые было объявлено в 2001 г. в плане 10-й китайской пятилетки, где оно называлось неотъемлемой частью стратегии по либерализации золота. Сразу после старта в 2002 г. SGE стала поощрять владение физическим золотом, и к 2004 г. частные лица – граждане Китая могли совершать транзакции на бирже и покупать золотые слитки. На SGE физические поставки золота – это норма, а не исключение. У SGE имеется сеть из 61 золотого хранилища в 35 городах Китая.

Таким образом, SGE – естественный кандидат на ведущую роль в определении цены реального физического золота, при условии, что рынки физического золота станут независимыми от бумажных рынков, и спрос и предложение физического золота станут естественными определителями международной цены на золото.

Аукцион LBMA Gold Price

Вопрос: Какова роль LBMA Gold Price?

LBMA Gold Price – это проводящийся два раза в день аукцион нераспределенного золота, контролируемого LBMA. В результате аукциона устанавливается эталонная цена на золото. Аукцион проводится в американских долларах, однако полученная цена также публикуется в 11 других валютах. Данный аукцион является преемником Лондонского золотого фиксинга. Он регулируется британским финансовым законодательством и управляется ICE Benchmark Administration (IBA), подразделом биржевой группы ICE. Тем не менее механизм нового аукциона в своей сущности схож с механизмом старого Лондонского золотого фиксинга. Стартовые цены аукциона основаны на котировках COMEX и лондонского внебиржевого рынка, а также на торговых ценах по состоянию на открытие аукциона, т. е. в 10:30 и 15:00.

В структурном плане прямое участие в аукционе LBMA Gold Price ограничено всего несколькими авторизованными слитковыми банками – участниками LBMA. Те же самые слитковые банки являются маркет-мейкерами и крупнейшими торговцами как на лондонском внебиржевом рынке золота, так и на фьючерсном рынке COMEX. Таким образом, ввиду ограниченного участия, аукционы LBMA Gold Price не являются показателем более широкого рынка золота. Кроме того, LBMA и IBA также отказываются раскрывать личность председателей аукциона, что наводит на мысли о том, что последние имели отношение к скандалу, бросившему тень на аукцион Лондонского золотого фиксинга. Они также отказываются разглашать то, каким образом председатель выбирает стартовую цену для аукционов. Подробнее см. в статье «Шесть месяцев на ICE – LBMA Gold Price» (Six months on ICE – The LBMA Gold Price).

Неудивительно, что на аукционах LBMA также торгуется нераспределенное золото, а значит, аукционные торги и расчеты не связаны с рынками физического золота. Дневные торговые объемы обычно достигают лишь эквивалента 1-2 т нераспределенного золота и редко превышают 3 т. Таким образом, в добавок к тому, что к аукционам LBMA не допущены тысячи субъектов торговли золотом со всего мира, торговые объемы аукционов ничтожны в сравнении с мировым рынком золота, а значит, эталонная цена не является надежным показателем для мирового рынка золота.

Тем не менее эталонная цена LBMA Gold Price является очень влиятельной в мире золота и широко используется для оценки индексных фондов с золотым обеспечением, таких как SPDR Gold Trust и iShares Gold Trust. Кроме того, она часто используется как ценовой ориентир при покупке физического золота у аффинажеров и поставщиков. LBMA Gold Price также широко используется для оценки таких финансовых инструментов, как золотые процентные свопы ISDA, золотые опционы и другие деривативы золота, и даже используется фьючерсными биржами для оценки их фьючерсных контрактов, таких как золотые фьючерсные контракты FGLD Малазийской биржи деривативов (Malaysia Derivatives Exchange).

Таким образом, данная эталонная цена, определяемая на аукционе, контролируемом несколькими слитковыми банками под эгидой LBMA, базируется на торговле синтетическим золотом, но широко используется по всему миру в бесчисленных золотых контрактах, на рынках физического золота и площадках розничной торговли золотом.

Данная эталонная цена, определяемая в Лондоне, используется даже центральными банками в крупных транзакциях с золотом, а также в их независимых двусторонних транзакциях. Например, когда Национальный банк Швейцарии в начале 200-х использовал торговую площадку Банка международных расчетов (Bank for International Settlements (BIS)) для продажи сотен тонн физического золота, цены, использовавшиеся в транзакциях, базировались на цене Лондонского золотого фиксинга. Другой пример – в 2010 г. так называемые «рыночные» продажи золота МВФ проводились агентом, также ориентировавшимся на цену Лондонского золотого фиксинга. Того самого Лондонского золотого фиксинга, по которому сейчас идет судебное следствие по коллективному иску в Нью-Йорке.

Существенно здесь то, что эталонная цена, контролируемая картелем лондонских слитковых банков, непрозрачная и являющаяся предметом коллективного иска о манипулировании ценой на золото, использовалась для оценки крупных транзакций с физическим золотом. Необходимо задать вопрос: насколько адекватной была эта эталонная цена, и в какой степени она представляла мировой рынок физического золота?

Вопрос: А как насчет времени, когда не идут торги в Лондоне и США/Нью-Йорке? Ощутимо ли в этот промежуток влияние других рынков, таких как TOCOM в Японии или MCX в Индии?

Как правило, более высокий торговый объем означает большую ликвидность, влияющую на определение цены. Однако, ввиду интеграции финансовых рынков, информация о цене быстро переходит от рынка к рынку из-за параллельно идущих торгов. Фьючерсные рынки, такие как TOCOM в Японии или MCX в Индии, влияют на определение цены на золото, особенно когда на более крупных рынках торги не ведутся, но из-за меньшей ликвидности этих площадок, как показал анализ фьючерсных цен, лидером является COMEX. Таковы результаты исследования финансистов Бангкокского университета во главе с Раписорном Фуангкасемом (Rapeesorn Fuangkasem).

Вопрос: Как на цену золота влияет золотое кредитование?

Центром рынка золотого кредитования является Лондон, а точнее Банк Англии. Именно здесь центральные банки и коммерческие слитковые банки проводят сверхсекретные транзакции по золотому кредитованию и золотым свопам, увеличивающие доступные резервы золота. Слитковые банки уклончиво называют это предоставлением ликвидности, но на самом деле эти транзакции способствуют избытку предложения на рынке золота. Публике доступно очень мало подробностей о транзакциях рынка золотого кредитования. Если бы детали сделок по золотому кредитованию были известны всему рынку, то это непосредственно влияло бы на цену золота. Но они недоступны. Таким образом, секретность вокруг транзакций центральных банков по золотому кредитованию делает этот рынок информационно неэффективным. А когда рынок информационно неэффективен, его цены не обязательно отражают его непубличную информацию.

Подобным же образом, в отчетах центральных банков золотые кредиты и свопы не отделяются от золотых резервов. В извращенном мире учетной политики центральных банков наличное золото и золотые кредиты и свопы приводятся в балансовых отчетах центральных банков в единой статье «Золото и дебиторская задолженность по золоту». Таким образом, реальное состояние золотых резервов центральных банков, участвующих в золотом кредитовании или золотых свопах, неясно.

Золотое кредитование также предоставляет слитковым банкам физическое золото для торговли и банковских операций с левериджем и частичным обеспечением, осуществляемых в основном в Лондоне, где, главным образом, определяется международная спотовая цена на золото. Таким образом, золотое кредитование, использование в торговле золотом левериджа и частичного обеспечения и недостаточная отчетность центральных банков о реальном состоянии их золотых резервов могут потенциально оказывать отрицательное влияние на цену золота, определяемую на лондонском рынке золота.

Сущность золотого кредитования центральных банков через слитковые банки

Центральные банки предоставляют слитковым банкам золото в обмен на платежное требование (золотой депозит) со скромной процентной ставкой – 1% в год. Слитковые банки продают это золото на рынке.

После этого слитковые банки рефинансируют краткосрочные золотые депозиты в центральном банке.

Центральный банк предоставляет золото Слитковому банку A на краткосрочной основе: срочный депозит

Банк A

Слитковый банк A продает золото центрального банка на рынке

Рынок

Слитковый банк A выплачивает Центральному банку проценты и сохраняет обязательство вернуть основную часть кредита

Центральный банк

Когда истекает срок краткосрочного золотого депозита, Центральный банк оформляет депозит на Слитковый банк B. Слитковый банк A выходит из уравнения.

Банк B

Такое переоформление краткосрочных депозитов в центральном банке может продолжаться годами: одно и то же золото может предоставляться многим слитковым банкам

Золото уходит, и у центрального банка остается лишь платежное требование к слитковому банку, владеющему золотым депозитом

Когда центральный банк ссужает золото, он теряет право собственности на него в обмен на платежное требование на золото. В таком случае центральный банк является необеспеченным кредитором слиткового банка.

Вопрос: Если сейчас цену на золото определяют бумажные рынки золота, то при каких условиях определять цену на золото смогут физические рынки?

Есть два вида рынков золота. С одной стороны – золотой фьючерсный рынок COMEX и лондонский внебиржевой рынок нераспределенного золота, с высоким левериджем и созданием золотых резервов из ничего. С другой – рынки физического золота, заимствующие цены на золото у этих бумажных рынков. В настоящее время рынки физического золота не влияют на международную цену на золото.

Переход доминирования в определении цены на золото от бумажных рынков к физическим возможен только через разделение цен физического золота и цен бумажного золота. Такое разделение возможно в случае изменения торгового поведения на бумажных рынках и/или при остром акцентировании и несимметричности баланса спроса и предложения на рынке физического золота.

Под изменением торгового поведения на бумажных рынках золота имеется в виду повышение частоты конвертирования бумажных платежных требований на золото (нераспределенных позиций или золотых фьючерсных позиций) в физические резервы либо напрямую, используя права конвертирования, либо опосредованно, путем продажи бумажного золота и покупки на вырученную сумму физического золота. Многие такие бумажные платежные требования удерживаются институциональными и оптовыми рыночными клиентами. Увеличение маржи держателей бумажного золота, требующих прямого конвертирования их бумажных платежных требований в физическое золото, вероятно, сделает такое конвертирование невозможным, поскольку регуляторы и администраторы бирж и рынков могут сделать обязательными денежные расчеты по фьючерсам и нераспределенным позициям.

Опосредованный вариант заключается в продаже бумажного золота и последующей покупке на рынке физических слитков на рынке физического золота у дилеров, таких как BullionStar. Такой переход к физическому золоту поднимет спрос на физическое золото настолько, что он может превысить предложение доступного золота. В то же время международная цена на золото упадет из-за давления продаж на бумажных рынках золота, что приведет к разделению цены бумажного и физического золота и увеличит рискованность продолжительного удерживания бумажных платежных требований на золото.

Триггером, способным вызвать смещение интереса с бумажного золота на физическое, может стать осознание критической массой владельцев бумажного золота того, что резервы физического золота ограничены, тогда как бумажные платежные требования на золото в лучшем случае лишь частично обеспечены. Признание этой реальности станет само сбывающимся пророчеством, подстрекающим все больше и больше владельцев бумажных платежных требований на золото конвертировать их в физическое золото.

Современные рынки физического золота в последние несколько лет стали свидетелями устойчивого движения физического золота с Запада на Восток, связанного с огромным спросом на физическое золото, исходящим из Китая, Индии и большинства других азиатских стран. Хотя потоки физического золота динамичны и могут из таких конечных пунктов, как Гонконг, Турция, Дубай и Таиланд, начать двигаться в обратном направлении, этого нельзя сказать о Китае и, в значительной степени, об Индии, откуда импортированное золото не возвращается. Начиная с 2001 г. Индия импортировала более 11,000 т золота, а Китай – 7,200 т.

По мере того как все больше золота отправляется в такие места, как Китай и Индия, в количествах, превышающих годовую добычу, в надземных хранилищах остается все меньше золота для покрытия дефицита предложения. Золото как будто медленно исчезает из банков. Кроме того, на лондонском рынке золота осталось очень мало золота, не числящегося в золотых резервах центральных банков или индексных фондов. Кроме того, если в будущем владельцы бумажного золота предпочтут конвертировать свои бумажные платежные требования в физическое золото, это может стать катализатором возникновения на рынке физического золота еще большего избытка спроса и острой недостачи предложения.

В сценарии разрушения бумажного рынка золота первостепенным является владение физическим распределенным и обособленным золотом, т. е. физическим золотом, свободным от конфликтующих прав и претензий и не подлежащим ссуде или свопу. Уже сегодня бумажный рынок золота – это гигантский, раздутый до опасных размеров пузырь, где огромное количество платежных требований обеспечено очень небольшими резервами физического золота. Неустойчивый характер такого пузыря говорит о том, что его лопание – вопрос времени. При таком сценарии владение физическим золотом – единственное, что может защитить от коллапса финансовой системы и разрушения золотой банковской системы с частичным обеспечением.

Примечание:

BullionStar поддерживает свободу слова и самовыражения. Мы также убеждены, что открытая дискуссия помогает улучшить анализ и исследования. На нашей блог-платформе приветствуются разнообразие мнений и вдумчивые идеи. Дискуссия особенно важна, когда речь идет о рынке золота, часто непрозрачном и окутанном секретностью, умышленно создаваемой его участниками – влиятельными слитковыми банками и центральными банками.

Аналитик BullionStar в сфере драгоценных металлов Кус Янсен (Koos Jansen) придерживается другого мнения и считает, что, хотя бумажные рынки могут оказывать краткосрочное влияние на цену, в долгосрочной перспективе рынок физического золота существеннее влияет на формирование цены на золото. Из-за вынужденного отпуска по состоянию здоровья Кус не участвовал в написании настоящей статьи, однако он резюмировал свои взгляды так:

«Благодаря моим исследованиям в последние годы мое мнение изменилось с «цена золота полностью определяется на бумажных рынках» на «физический рынок влиятельнее в долгосрочной перспективе, а бумажный – в краткосрочной». Такова моя нынешняя позиция. Для того чтобы на протяжении многих лет и десятилетий сдерживать цену, центральным банкам нужны резервы физического золота, иначе цена бумажного и физического золота не будет совпадать. Вероятно, имеет место комбинация бумажных и физических схем».

Позже Кус Янсен представит свои взгляды, опубликовав ответы на такие же или похожие вопросы на сайте BullionStar.

Комментарии 4

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.