Что я узнал о вложениях в золото

- дата: 10 июля 2019 (источник от 27 июня 2019)

Автор: Питер Гросскопф (Peter Grosskopf)

После состоявшегося 19 июня заседания Федерального комитета по операциям на открытом рынке Федеральной резервной системы (ФРС) золото впервые за 6 лет поднялось выше критической отметки $1,400 за унцию. Хотя ФРС оставила процентные ставки без изменений, она открыла дверь для их будущих снижений и заняла более «приспособленческую» позицию. Мы считаем, что золото может решительно вырваться из 6-летнего цикла и что это может быть начало мощного многолетнего ралли. Для генерального директора Sprott Питера Гросскопфа (Peter Grosskopf) это удачное время, чтобы поделиться своими уроками о золотых инвестициях.

Начало нового многолетнего ралли золота?

Бычий рынок золота: после Великой депрессии 2008-2011 гг.; Медвежий рынок золота 2012-2015 гг.; Стабильный торговый диапазон 2016-2019 гг.

Источник: Bloomberg. Данные на 26/06/2019.

На протяжении всей моей 32-летней карьеры в финансовых услугах мне всегда нравилось тесно сотрудничать с инвесторами и управляющими золотодобывающих компаний. Я начинал как фьючерсный трейдер в эпоху, когда транзакция по золотому контракту COMEX обходилась в $90 в сравнении с сегодняшней комиссией порядка $1. За все это время я работал со многими портфельными менеджерами, инвесторами и управляющими в секторе драгоценных металлов. Я постоянно у них учился, и дополнительным преимуществом было то, что многие из них – колоритные, всегда оптимистичные любители рисковать.

Когда я почти 10 лет назад присоединился к Sprott, фирма уже входила в число крупнейших и самых высококачественных золотых инвесторов мира. Мне посчастливилось каждое утро сидеть рядом с Эриком Спроттом (Eric Sprott), одним из моих наставников и легендой в сфере драгоценных металлов. Я лично наблюдал за инвестиционными технологиями, обеспечившими его поразительный тридцатилетний послужной список в сфере золота и товарных ресурсов. Мне повезло собрать прекрасную команду выдающихся инвесторов горнодобывающего сектора, таких как Джон Эмбри (John Embry), Рик Рул (Rick Rule), Пол Стивенс (Paul Stephens), Уитни Джордж (Whitney George), Трей Райк (Trey Reik), и недавно благодаря нашему совместному проекту к нам присоединился Джон Хэтэуэй (John Hathaway). Учитывая, что я присоединился к Sprott в конце 2010 г., то было худшее возможное время – мне предстояло управлять фирмой в сложной для бизнеса среде последних 9 лет.

Разумным будет вопрос: «Что ты узнал о золотом секторе, что может быть полезно инвесторам?»

Урок №1. Золотым инвестициям свойственны циклы

После десятилетий наблюдений я рассматриваю золото в значительной степени как термометр уверенности в традиционных рынках – экономиках, акциях, процентных ставках и валютном рынке (т. е. бумажных валютах и печатающих их правительствах). Будучи невероятно ликвидным, золото представляет полноправную альтернативу бумажным (правительственным) валютам в качестве средства сбережения. Да, в разное время положительная или обратная корреляция золота в устоявшихся отношениях – с долларом США, ожиданиями глобальной инфляции/реальными ставками и ценами на товарные ресурсы – может варьироваться. Но в каждый момент есть инвесторы, использующие золото для защиты от дефляции, а также те, кто покупает его для защиты от инфляции. Хотя это кажется озадачивающим – и потенциально объясняет, почему общепринятые прогнозы цены золота часто обратно коррелируют с ее поведением, – в конечном счете, все сводится к уровням уверенности и психологии инвесторов. Как я писал в своей прошлой статье «Зачем нам золото» (Why We Need Gold), золото нужно нам несмотря на то (или из-за того), что финансовая индустрия сильно мотивирована против него.

Золотодобывающие акции вводят в золотой цикл еще одну переменную, а именно степень их пере- или недооценки относительно фундаментальных показателей. Золотые акции, благодаря эффекту рычага относительно подземных запасов и операционной рентабельности, обычно движутся пропорционально цене золота с коэффициентом 3. Когда они переоценены из-за неизбежных капиталовложений в поиске прибыльности, относительно небольшой размер рынка золотых акций существенно преувеличивает их движения. Как можно было наблюдать последние несколько лет, при невысоком интересе к сектору цены могут быть сильно подавлены. Такой цикл бумов и спадов золотых акций ведет к неверному распределению капитала и управленческому поведению, и в результате восстановление от неизбежных последствий может длиться не один год.

Урок №2. Вложения в золото должны быть постепенными

Подобно введению пациенту сильнодействующего лекарства одним уколом, вложение в золото одним махом – это опасный шаг. Лучшая стратегия – продвигаться постепенно и вопреки толпе, приобретая физический металл и другие инвестиции обратно своей уверенности в общих рынках. Один из самых надежных обратных индикаторов, какие я встречал, – это индикатор настроений Бернстайна (Bernstein): остерегайтесь значений выше 75 и обращайте внимание на значения ниже 25. Тем, кто инвестирует в золотые акции, следует уделять особое внимание ценам и показателям фондовых потоков в секторе.

Я вспоминаю призыв Эрика к действию: «Если актив поднялся со дна на 20%, игра началась». Мы в Sprott большую часть капитала с нашего баланса вкладываем в кредитование, а не в активы состоявшихся или развивающихся горнодобывающих проектов, потому что мы знаем, что так мы защищены и находимся в игре на протяжении всего цикла и получаем ценную информацию о проектах, способных предоставить интересные возможности в плане акций. Тем не менее бывают периоды, когда нужно применять основополагающие правила обратного инвестирования, в том числе когда переход к акциям оправдан фундаментально низкими ценами.

Урок №3. На золотых акциях можно как заработать, так и потерять деньги

Данное утверждение справедливо даже в лучшие времена. Существует два базовых подхода к инвестированию в золотые акции: индексный подход и подход выбора акций. Индексное инвестирование в золотые акции дает преимущества ликвидности, низких издержек и логики по умолчанию, что большинство акционерных фондов публичного горнодобывающего сектора – это завуалированные индексные фонды (в основном из-за требований касаемо ликвидности, выдвигаемых к ним регуляторами во имя защиты мелких инвесторов). Индексные фонды в горнодобывающем секторе доминировали в инвестиционных потоках так долго, что стоимость капитала для качественных крупных производителей сейчас составляет 1/3-1/2 от стоимости капитала для качественных малых производителей. Мне кажется, что сейчас назревает благоприятная возможность для выбора акций.

Я внимательно наблюдал за лучшими специалистами по долгосрочному выбору акций в бизнесе драгоценных металлов, такими как Эрик Спротт, Рик Рул, Лукас Лундин (Lukas Lundin), Роберт Фридланд (Robert Friedland), Росс Битти (RossBeattie) и др. Несмотря на кардинально разные взгляды и подходы к горнодобывающим инвестициям, все они придерживаются систем, разделяющих один общий принцип: они вступают в игру на раннем этапе и не обращают внимания на рыночных экспертов, особенно на исследования аналитиков со стороны продажи, чьи рекомендации предвзяты из-за получения комиссионных от инвестиционных банков. Еще одна общая черта этих зарекомендовавших себя инвесторов в том, что большинство из них полагается на первоклассных технических специалистов, от авторитетных геологов-разведчиков и производственных инженеров до проверенных людей, внедренных в компании с целью узнать, когда может быть «похищена» (на рынке) или «найдена» (поз землей) стоимость.

Досадная сложность в инвестировании в золотые акции заключается в оценке управленческой надежности и прозрачности в отношении горных активов компании. Хотя управляющие компании по своей природе предвзяты, это единственная известная мне отрасль с перевернутой с ног на голову обычной динамикой, когда менеджеры занижают оценку своих генеральных директоров, а те, в свою очередь, занижают свои публичные оценки. Важные переменные проектов нередко недостаточно исследованы или выставляются в самом положительном свете, тогда как в действительности в горном деле «то, что может пойти не так, идет не так».

С другой стороны, есть очень квалифицированные команды управляющих, способные неоднократно улучшить шансы акционеров на успех. Такие команды знают, что нет другой такой индустрии, где за миллион долларов можно приобрести активы, способные при правильном подходе принести миллиард долларов. Я убедился, что хорошие активы рано или поздно находят хороших управляющих, и наоборот. Инвесторам следует стремиться поддерживать первые или вторых, а лучше и то, и другое.

Наша цель в Sprott – построить концентрированный портфель первоклассных активов с первоклассным управлением в контексте инвестиционного горизонта времени, составляющего как минимум один цикл.

Урок №4. Требуются эксперты

Чтобы уравнять условия игры в этом специализированном секторе, большинство непричастных к индустрии могут выиграть от независимого менеджера-эксперта с технической компетенцией и глобальным взглядом. К сожалению, среди немногих таких оставшихся в мире многие являются вечными быками, чьи розовые очки искажают вид из-за благосклонной предрасположенности к управленческим и уличным указаниям касаемо важнейших переменных. Пример: постоянное использование дисконтной ставки на акции 5-7% вне зависимости от политических юрисдикций! Что еще хуже, охотники за прибыльностью обычно вынуждают таких портфельных менеджеров использовать капитал в неподходящее время.

По моему диссидентскому мнению, экспертам следует привлекать и использовать средства тогда, когда это сделать сложнее всего. Будь смелым (один из наших девизов в Sprott). Кроме того, инвестиционные менеджеры в нашем секторе должны стремиться: а) знать больше о своих концентрированных инвестициях, чем знает «улица»; б) достичь абсолютного дохода с продуктивной деятельности своих компаний, даже когда цена золота не движется; и в) генерировать существенную доходность при падающих рынках. Наконец, любой менеджер должен инвестировать вместе со своими клиентами, как лично, так и корпоративно.

Еще одна стратегия, способная принести превосходную прибыль, особенно учитывая текущий перекос на рынке акций горняков-юниоров, – это частное кредитование или частные контролируемые инвестиции. Частное кредитование подразумевает привилегированные займы с правами участия. Для структурирования таких займов требуются основательные предварительные исследования и знание отрасли, учитывая строгие обязательства по погашению и купонам. Частные инвестиции приносят доход посредством оборота, разработки ресурсов или улучшения хорошего долгосрочного минерального актива, обычно как минимум в течение одного цикла. Инвесторы должны быть готовы выбрать одну из немногих действительно опытных команд, ориентироваться на длительный срок и затем воспользоваться совокупными преимуществами отсутствия корректировки по рынку и способности стратегически управлять бизнесом или займами.

Хорошая новость в том, что правильные золотые инвестиции могут оказаться просто превосходными. На правильно выбранных акциях зарабатываются миллиарды (я наблюдал это лично). И это без учета ценности золота как защиты в случае кризиса кредитных рынков или бумажных валют.

Что касается моей очевидной предвзятости, скажу прямо. Мы в Sprott считаем, что у нас лучшая в мире квалификация в инвестировании в золото и горнодобывающий сектор. И нет, это не легко, и мы постоянно совершенствуемся. Мы инвестируем собственные средства вместе с нашими клиентами; мы стараемся добиться лучшего и всегда говорим все как есть.

Оптимальные вложения я золото

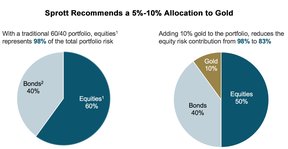

Sprott рекомендует вкладывать в золото 5-10%

В традиционном портфеле 60/40 акции [1] представляют 98% общего риска портфеля: Облигации [2] 40%; Акции 60%

Добавление в портфель 10% золота снижает рисковую долю акций с 98% до 83%: Золото 10%; Облигации 40%; Акции 50%

[1] Международный эталон акций: MSCI ACWI – это взвешенный по рыночной капитализации индекс, предоставляющий широкий показатель поведения мировых фондовых рынков.

[2] Эталон облигаций: Bloomberg Barclays US Aggregate Bond Index – это универсальный ориентир, измеряющий показатели рынка деноминированных в долларах США, облагаемых налогом облигаций инвестиционного качества с фиксированной ставкой.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.