Данные по торгам Лондонской ассоциации участников рынка драгоценных металлов (LBMA) подтверждают факт бумажного золотого казино в Лондоне

- дата: 4 декабря 2018 (источник от 21 ноября 2018)

Лондонская ассоциация участников рынка драгоценных металлов (London Bullion Market Association (LBMA)) только что опубликовала данные о «торговых объемах», охватывающие лондонские и цюрихские внебиржевые рынки золота и серебра. Согласно новым данным, каждый день фирмами – участниками LBMA (такими как маркетмейкеры и банки) торгуется эквивалент 939 т золота (30.2 млн унций) и 11,174 т серебра (359.2 млн унций) с расчетами на этих двух рынках (локо Лондон/локо Цюрих). Таким образом, согласно LBMA, дневной объем рынка золота составляет $36.9 млрд, а серебра – $5.2 млрд.

Для сравнения, ежегодно в мире добывается лишь около 3200 т золота, что означает, что примерно каждые три с половиной дня торговля участников LBMA «золотом» с «расчетами» в Лондоне и Цюрихе превышает количество физического золота, добываемого в мире за весь год. Аналогично, учитывая, что в год в мире добывается порядка 27,000 т серебра, участники LBMA каждые два с половиной дня торгуют большим количеством «серебра», чем добывается за весь год.

Хотя новые данные LBMA носят общий и совокупный характер, никак не приподнимая с этих рынков завесу секретности, масштабы торговых объемов подтверждают то, о чем все и так догадывались: на внебиржевых рынках золота и серебра, в основном сосредоточенных в Лондоне и включающих, главным образом, слитковые банки – участников LBMA, торгуются преимущественно нераспределенные синтетические позиции по золоту и серебру с частичным обеспечением, намного превышающие физическое золото и серебро.

LBMA использует в своих анонсах такие вводящие в заблуждение фразы, как «запуск системы торговой отчетности LBMA-i (для глобального внебиржевого рынка драгоценных металлов)». Термин «торговая отчетность» совершенно неуместен, поскольку LBMA не сообщает никакой информации о торговых сделках, будь то анонимизированной или какой-то еще, и будет точнее описать новые данные как общие, сводные, совокупные, послеторговые данные об объеме.

Возьмите, к примеру, стандартное определение торговой отчетности согласно директиве MiFID, и вы увидите, что то, что предлагает рынку LBMA, даже близко не соответствует этому определению.

«Согласно MiFIDII, инвестиционные фирмы обязаны отчитываться о базовых деталях своих торговых сделок почти сразу же, чтобы информация могла распространяться на рынке. Трансляция торговой информации почти в реальном времени должна улучшить прозрачность ценообразования и дать лучшее понимание того, как котируются и формируются цены».

«Торговая отчетность фокусируется на обеспечении на рынке прозрачности и справедливости».

Как вы увидите, новые данные на самом деле не увеличивают прозрачность или рыночную эффективность непрозрачных и секретных лондонских рынков драгоценных металлов. Как следствие, это препятствует надлежащему обнаружению цены золота и серебра. Но для начала рассмотрим, что же за данные сообщаются, и какие сюрпризы в плане размера рынка содержатся в только что опубликованных данных.

Торговая отчетность: только в названии

Торговые данные LBMA публикуются в виде доступной для скачивания небольшой таблицы, напоминающей Excel (файл csv), где для золота и серебра показаны недельные совокупные данные об объеме в эквиваленте тройских унций по четырем категориям продуктов (спот, своп/форвард, опцион и ссуда/лизинг/депозит) для различных временных промежутков от спота (сейчас) до 1+ года. Согласно LBMA, отчет охватывает:

«Торговые данные по золоту и серебру за предыдущую неделю для всех четырех классов активов (спот, своп, форвард и опцион), отсортированные по возрастанию срока».

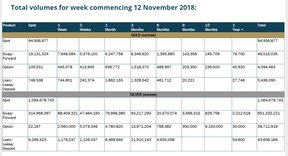

Такой отчет о совокупном объеме охватывает предыдущую неделю (обычно 5 рабочих дней) и будет публиковаться LBMA каждый вторник в 9 часов утра по лондонскому времени. Первый недельный отчет об объеме охватывает неделю, начинающуюся 12 ноября, и выглядит следующим образом:

Отчет LBMA о торговом объеме «золота» и «серебра», торгуемого локо Лондон и локо Цюрих, за неделю, оканчивающуюся 16 ноября.

Общий объем за неделю, начинающуюся 12 ноября 2018 г.:

Продукт; Спот; 1 неделя; 2 недели; 1 месяц; 3 месяца; 6 месяцев; 9 месяцев; 12 месяцев; 1+ год; Итого

Золото (унции)

Спот

Своп/форвард

Опцион

Ссуда/лизинг/депозит

Серебро (унции)

Спот

Своп/форвард

Опцион

Ссуда/лизинг/депозит

Существует

также еще один отчет LBMA в таком же формате, известный как

«открытый объем», якобы охватывающий все «открытые сделки» по золоту и серебру.

Первый такой отчет об «открытом объеме» охватывает сделки «начиная с 5 ноября».

Например, для золота, если сложить четыре последних суммы в тройских унциях в правом столбце, получится 151,002,465 унций. Если разделить на 5, получится 30,200,493 унции, или 939 т. Чтобы получить долларовый эквивалент, необходимо умножить общий объем в тройских унциях (30.2 млн унций) на последнюю цену LBMA за унцию золота перед публикацией отчета, в данном случае – $1221.60 состоянием на 19 ноября. Получим $36.892 млрд, что объясняет, почему в своем пресс-релизе LBMA назвала размер рынка $36.9 млрд. Исходя из этого отчета, 63% сделок с золотом – это спот, 31% – свопы/форварды и остальные 6% – опционы и ссуды/лизинг/депозиты.

Аналогично для серебра, согласно первому отчету, за неделю «торговалось» 1,796,281,067 унций. Если разделить на 5, получим 359,256,213 унций, или 11,174 т. При цене серебра на 19 ноября $14.36 данный торговый объем оценивается в $5.159 млрд, что LBMA округлила в своем пресс-релизе до $5.2 млрд. Исходя из отчета, 59% сделок с серебром – это спот, 36% – свопы/форварды и остальные 5% – опционы и ссуды/лизинг/депозиты.

Утверждается, что в настоящее время данные о торговом объеме в отчете LBMA отражают торговую отчетность 43 участников LBMA, включая всех 13 маркетмейкеров. Маркетмейкеры – это слитковые банки, включая такие имена, как JPMorgan, HSBC, Goldman Sachs, Soc Gen, Morgan Stanley и UBS. LBMA говорит, что еще 15 участников начнут подавать свои торговые отчеты в базу данных в январе 2019 г., так что число отчитывающихся участников LBMA достигнет 58.

Ежедневные данные о торговом объеме: не сейчас

Напомним, что LBMA обещала публиковать данные «торговой отчетности» еще три с лишним года назад, после запуска британскими финансовыми властями в 2014 г. в ответ на манипуляции на британских рынках бумаг с фиксированным доходом, валют и товаров инициативы «Обзор справедливости и эффективности рынков» (Fair and Efficient Markets Review (FEMR)), призывавшей к улучшению справедливости и эффективности этих рынков, включая лондонские оптовые рынки золота и серебра.

Так как, пожалуй, в истории финансовых рынков еще не было проектов, где бы так долго пришлось ждать реальной публикации хоть каких-то данных (LBMA опубликовала стратегический обзор «торговой отчетности» в апреле 2015 г.), можно было ожидать, что, когда LBMA наконец начнет публиковать данные, это будет окончательное и стабильное состояние. Но, как это часто бывает в случае LBMA и ее участников – слитковых банков, они схитрили, и следующие несколько месяцев, как минимум до середины 1-го квартала 2019 г., отчеты о торговом объеме будут содержать данные о недельном торговом объеме и будут публиковаться лишь раз в неделю, а не ежедневно. Опять же, это не торговая отчетность и даже не отчетность о транзакциях, поскольку, согласно MiFID II, отчеты о транзакциях должны публиковаться в срок T+1, то есть на следующий день после транзакции.

Таким образом, LBMA спустя 3 года не может или отказывается публиковать статистику торговых объемов в срок T+1 раньше 1-го квартала 2019 г. Что она скрывает, и почему британские регуляторы освобождают Лондонский рынок драгоценных металлов от торговой отчетности и отчетности о транзакциях в срок T+1? Почему после 3 лет планирования, проектирования и сбора данных 15 участников LBMA готовы подавать данные в базу «торговой отчетности» лишь с января 2019 г., а не с даты запуска в ноябре 2018 г.?

Поскольку все данные, включаемые в отчет, ежедневно доступны в базе данных торговой отчетности LBMA, опять же, выглядит так, будто LBMA, с одной стороны, заявляет о повышении прозрачности, но, с другой стороны, не спешит это делать, так как пока не хочет, чтобы рынок мог соотнести изменения цены золота и серебра с конкретными торговыми объемами в те или иные дни, которые должны сообщаться в ежедневном отчете. Британские финансовые регуляторы (Казначейство, Банк Англии и Управление финансового надзора Великобритании), инициировавшие FEMR, также замалчивают тот факт, что то, что публикует LBMA, – явно не торговая отчетность.

Торговые объемы сейчас загадочным образом на 82% ниже, чем в 2011 г.

Один из самых озадачивающих фактов в связи с новыми данными о торговых объемах – это то, что средние дневные объемы на лондонском внебиржевом рынке золота намного ниже, чем было принято считать. LBMA на протяжении многих лет каждый месяц публиковала данные о клиринговом объеме, отражающие объем «расчетов» по сделкам с золотом и серебром, проведенным через клиринговую платформу Aurum компании London Precious Metals Clearing Limited (LPMCL).

На рынке (и даже среди финансовых академиков и во Всемирном совете по золоту) устоялось мнение, что торговые объемы на лондонском внебиржевом рынке золота в 7-10 раз выше, чем клиринговые объемы. Следовательно, торговые объемы оценивались или прогнозировались исходя из клиринговых объемов, умноженных, скажем, на 10. Коэффициент 10 назывался даже самой LBMA, когда она проводила исследование торговых объемов своих участников в 1-м квартале 2011 г. Процитируем исследование LBMA за 2011 г.:

«Можно также увидеть, что оборот и статистика клиринга соотносятся примерно как 10:1. Можно увидеть, что большинство транзакций составляет спот (около 90%), тогда как на форварды и другие транзакции приходится примерно по 5%. Средний дневной торговый объем на лондонском рынке в этот период составлял 173,713,000 унций, или $240.8 млрд».

Но если посмотреть на последние данные LBMA о клиринговом объеме, получается намного меньший коэффициент, чем 10. Клиринговая статистика LBMA за сентябрь 2018 г. показывает, что ежедневно в Лондоне проводятся расчеты по 18.9 млн унций золота. Если сравнить это с 30.2 млн ежедневно торгуемых унций (939 т), то коэффициент лишь 1.6, а далеко не 10.

Выдержка из исследования LBMA по торговому объему за 2011 г., показывающая намного больший ДНЕВНОЙ торговый объем золота в 2011 г. в сравнении с 2018 г.

Исследование LBMA по обороту золота локо Лондон

Оборот в 1-м кв. 2011 г.*

‘000 унций; Число сделок; Общая стоимость (продажи); Общая стоимость (покупки)

Продажи, Покупки; Продажи, Покупки

Лондонский оборот

Общий оборот локо Лондон

Клиринговая статистика LPMCL

В среднем в день в Лондоне

Спот

Форварды

Другое

*Источник: LBMA, составлено из данных 36 участников LBMA, включая всех спотовых и форвардных маркетмейкеров, по спотовым и форвардным транзакциям локо Лондон

Кроме того, текущий сообщаемый дневной торговый объем 30.2 млн унций золота в ноябре 2018 г. на 82% ниже, чем дневной торговый объем 173.7 млн унций золота в 1-м кв. 2011 г. Как такое возможно? Торговое исследование за 2011 г. проводилось на добровольной основе, и данные для него предоставило 36 «полноправных участников» LBMA на то время, включая всех маркетмейкеров.

Текущие данные о торговом объеме за 2018 г. основаны на торговых данных, предоставленных 43 участниками LBMA, включая всех маркетмейкеров. Как могут дневные торговые объемы в 2011 г., основанные на торговле 36 участников (включая всех маркетмейкеров), быть почти в 6 раз больше, чем дневные торговые объемы в 2018 г., основанные на торговле 43 участников (включая всех маркетмейкеров)? Какие-то крупные категории сделок не включены?

В письме Банку Англии в рамках FEMR в январе 2015 г. LBMA заявляла:

«Стоит заметить, что роль центральных банков на рынке драгоценных банков может препятствовать «полной» прозрачности, по крайней мере на публичном уровне…»

Были ли эти или другие типы сделок, такие как государственные сделки, скрыты или исключены из данных о торговых объемах? Узнать невозможно, если только LBMA не объяснится или не сообщит полную методику сбора данных, используемых для получения этих совокупных цифр торговых объемов.

Заключение

В LBMA-i, торговой базе данных или отчетном центре LBMA, куда фирмы – участники LBMA подают свои торговые данные, содержится огромное количество торговых данных, которые LBMA могла бы сообщать рынку, если бы предпочла и захотела делать это в интересах справедливости и эффективности рынка. Она могла бы предоставлять настоящую торговую отчетность, которая, напомним, согласно MiFID должна представлять собой отчеты о «базовых деталях торговых сделок почти сразу же, чтобы информация могла распространяться на рынке».

Она могла бы предоставлять отчеты по типу клиентов, таких как добытчики, аффинажеры, центральные банки, институты-покупатели, банки и т. д., и по типу сделок, например, сделки индексных фондов, межбанковские сделки, обмен на физический металл, спекулятивная торговля, золотые депозиты центральных банков, физические консигнационные сделки и т. д. Варианты надлежащей торговой отчетности практически бесконечны, когда все данные доступны в базе, как в случае отчетного центра LBMA-i.

Но LBMA предпочла не предоставлять вообще никакой торговой отчетности, а британские финансовые власти предпочли этого не замечать. Таким образом, лондонские рынки золота и серебра будут и дальше функционировать непрозрачно и без рыночной эффективности, которую могла бы немного улучшить надлежащая торговая отчетность.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.