Джей Тейлор: По правилам «Базель III» золото становится деньгами!

- дата: 21 марта 2019 (источник от 16 марта 2019)

В своей последней рассылке товарный аналитик Джей Тейлор (Jay Taylor) отмечает приближение очень важной даты:

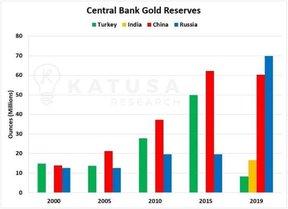

В 2018 г. центральные банки добавили в свои резервы почти 23 млн унций золота, на 74% больше, чем в 2017 г. Это крупнейший прирост годовых темпов покупок с 1971 г. и второй по величине за всю историю. Больше всего купила Россия. И не удивительно, что львиная доля золота течет в центральные банки стран, находящихся в поле зрения американской смертоносной машины – военно-промышленного комплекса, о котором нас предупреждал Эйзенхауэр (Eisenhower) в 1958 г.

Золотые резервы центральных банков

Турция - зеленым; Индия - желтым; Китай - красным; Россия - синим

Млн унций

Банк международных расчетов (БМР), базирующийся в Базеле, Швейцария, часто называют банком центральных банкиров. С вопросом накопления золота центральными банками также связан тот факт, что с 29 марта БМР разрешит центральным банкам учитывать свое золото (по рыночной цене) как резервный актив, точно так же как учитываются наличные и государственные долговые инструменты.

Давно бытует мнение, что Китай и другие государства, избавляющиеся от долларов в пользу золота, вполне устраивало то, что западные банки сбивают цену золота посредством синтетических бумажных рынков. Но приходится задаться вопросом, не изменится ли это вскоре, когда физическое золото станет учитываться по рыночной цене для увеличения банковских балансов.

В связи с этим также возникает вопрос о том, сколько на самом деле золота есть у США, а не сколько заявляется. Джеймс Синклер (James Sinclair) всегда утверждал, что единственный способ для мира побороть долг, душащий глобальную экономику, – вновь монетизировать золото на балансе центральных банков по цене на несколько тысяч долларов выше. Тогда в глобальной денежной системе произойдет большой сдвиг прочь от доллара, к чему последние десять лет призывает Китай.

Если банки владеют физическим золотом, они смогут использовать этот актив как собственный капитал, что позволит им печатать больше денег. Не случайно с приближением 29 марта банки по всему миру покупали огромные количества физического золота и осуществляли его поставку. В прошлом году центральные банки впервые за 50 лет купили больше 640 т золотых слитков, почти в два раза больше, чем в 2017 г., и больше всего с 1971 г., когда президент США Никсон (Nixon) закрыл золотое окно и заставил мир перейти на валютную систему с плавающим курсом.

Но, как отметил Крис Пауэлл (Chris Powell) изGATA, это само по себе не новость. Шаг к приравниванию золота к наличным и облигациям ожидался уже несколько лет. Новость же в осознании ведущей итальянской газетой II Sole/24 Ore, что «синтетическое», или «бумажное», золото использовалось для подавления цены золота, что позволяло государствам и их центральным банкам продолжать покупать золото и наращивать свои резервы по все более и более низким ценам, поскольку огромное количество искусственно созданного «синтетического золота» провоцирует постепенное искусственное снижение цены золота, так как ни о чем не подозревающие частные инвесторы паникуют и выходят из своих позиций.

Статья заключает:

«В последние годы, а особенно в 2018 г., скачок цены золота был бы в порядке вещей. Но золото, напротив, за прошлый год опустилось на 7% и показало отрицательную финансовую доходность. Как это объяснить? Тогда как центральные банки за кулисами расхватывали «реальные» золотые слитки, они продвигали и координировали предложение сотен тысяч тонн «синтетического золота» на биржах Лондона и Нью-Йорка, где происходит 90% торговли металлом. Избыточное предложение золотых деривативов явно служило для сбивания цены золота, вынуждая инвесторов ликвидировать позиции, чтобы ограничить большие потери по фьючерсам. Таким образом, чем больше падала цена золотых фьючерсов, тем больше инвесторы продавали «синтетического золота», что провоцировало медвежьи пике, использовавшиеся центральными банками для покупки физического золота по падающим ценам».

Единственный способ для правительств справиться с уровнями долга, угрожающими финансовому выживанию западного мира, – обесценить свои валюты путем инфляции. Возможность учитывать золото как резерв, служащий для создания банками денежной инфляции, не только позволит золоту стать резервом на балансе банков, но также будет способствовать значительному росту цены золота, чтобы собственный капитал банков мог стать сопоставимым с огромным долгом системы.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.