Это долговой юбилей?

- дата: 28 марта 2016 (источник от 17 марта 2016)

Не так давно некоторые финансовые индикаторы считались теми пределами, за которыми начинаются неприятности. Например, процентные ставки ниже нуля рассматривались как фактор риска дестабилизации банковской системы. Бюджетный дефицит правительства выше 3% считался столь опасным, что превышение этого уровня было запрещено Маастрихтским договором, подписать который должны были все члены Еврозоны.

Эти цифры - 0% и 3% - и сейчас считаются плохими. Но теперь по другой причине: они недостаточно активны.

Во многих странах мира, как все теперь знают, применяются отрицательные процентные ставки. И видные экономисты призывают делать ставки ещё более отрицательными, чтобы сделать долг правительства выгодным и снова заставить людей занимать и расходовать. В последнее время бюджетный дефицит чуть меньше 3% ВВП в развитых странах начали считать опасно низким и говорить о необходимости его резкого увеличения.

До свиданья, облигационные борцы с инфляцией, здравствуй, бюджетная бригада

Целый ряд инвесторов, учёных и даже центральных банкиров обращаются с призывами к правительству расходовать больше и собирать меньше налогов, чтобы обеспечить бюджетную поддержку для мировой экономики, находящейся в трудном положении. Это поворот на 180 градусов от облигационных борцов прошлого, которые призывали к снижению бюджетного дефицита и долга примерно четверть века назад.

Согласно сторонникам «мягкого» бюджета, увеличение дефицита - это сущие пустяки. При процентных ставках на нуле и ниже в большей части промышленного мира центральные банкиры повышают пределы возможного для поддержания роста. Но благодаря тем же низким процентным ставкам для правительств становятся чрезвычайно дешёвыми займы для финансирования бюджетного дефицита.

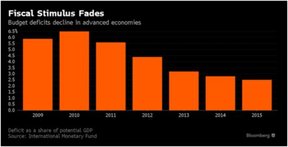

Сокращение фискального стимулирования: бюджетные в развитых странах дефициты сокращаются

«Большую часть того, что может сделать монетарная политика, она сделала», сказал в прошлом месяце телевидению Блумберга бывший министр финансов Лоуренс Саммерс (Lawrence Summers). - В Японии, в Европе, а в будущем, возможно, в США, нам потребуются дальнейшие импульсы для роста, включая налоговую политику».

Маленький грязный секрет заключается в том, что бюджеты в некоторых странах после многих лет жёсткой экономии начинают смягчаться. Но во многих случаях это происходит случайно, а не преднамеренно. И масштаб получаемого стимулирования невелик, куда меньше более радикальных мер, за которые ратуют действительные члены бюджетной бригады.

«В финансовом сообществе существует довольно широкий консенсус в том, что на помощь должна прийти финансовая политика», - сказал Йоахим Фельс (Joachim Fels), консультант по глобальной экономике компании Pacific Investment Management Co., курирующей $1.43 трлн активов.

Даже центральные банкиры, обычно не вторгающиеся на политическую арену, теперь заговорили о более сбалансированной стратегии роста.

Рычаг «отключён»

«Жаль, что бюджетный рычаг по-прежнему не задействован», сказал вице-председатель Федерального резерва Стэнли Фишер (Stanley Fischer) в своей речи 7 марта в Вашингтоне.

Премьер-министр Канады Джастин Трюдо (Justin Trudeau) предпринимает значительные усилия, призывая к более активной бюджетной политике. «Было бы ошибкой считать, что идея сведения баланса - это самоцель, сказал он в интервью Блумберг 2 марта. - Это средство для достижения цели».

Бюджетные ограничения фактически ослаблены в некоторых странах. Государственные расходы усилят рост в США на 0.2 процентных пункта за этот год, по данным Бюджетного управления Конгресса, отчасти благодаря сделке между президентом Обамой (Obama) и республиканскими законодателями об уменьшении препятствий для свободных расходов. Даже столь скромный вклад был бы самым значительным с 2009 года.

В Германии постепенно увеличиваются расходы на беженцев, и такая бюджетная политика способствует росту. «В экономике Германии не было ни роста, ни спада в 2015 году, а в этом году она интенсивно расширяется», сказал Людгер Шукнехт (Ludger Schuknecht), генеральный директор департамента экономической политики министерства финансов страны на встрече экономистов в Вашингтоне 8 марта.

Расходы Китая

Китай обнародовал планы рекордного дефицита бюджета на этот год в рамках плана по поддержанию просевшей экономики. Бюджет министерства финансов, опубликованный 6 марта, показывает, что дефицит увеличится с 2.3% ВВП до 3%. Однако такие меры сущие пустяки по сравнению с мерами, предлагаемыми Саммерсом, который неоднократно предупреждал, что в мировой экономике наблюдается устойчивый дефицит спроса, и руководящим органам необходимо принимать соответствующие меры.

Управляющий директор Эйнджел Юбайд (Angel Ubide) в Goldman Sachs & Co. в Вашингтоне жалуется, что чиновники застряли в давних «настроениях» и считают, что не следует использовать финансовую политику для управления подъёмами и спадами в экономике - только, как говорит Фишер, «в крайних случаях, как в 2009 году».

«Мы не должны задвигать бюджетную политику в дальний угол, говоря, что её нельзя использовать, - говорит Юбайд. - При низких процентных ставках, конечно, присутствуют инвестиционные возможности, которые генерируют положительный доход».

Главного экономического советника в Allianz SE Мохаммеда Эль-Эриана (Mohammed El-Erian), по его словам, беспокоит, что для начала согласованных усилий на финансовом фронте может потребоваться спад в мировой экономике.

«Это мои опасения, - сказал Эль-Эриан, который также является автором раздела «Мнения» в Блумберге. И задал риторический вопрос: «Сколько кризиса потребуется, чтобы разбудить политиков?»

Чувство паники витает в воздухе, и это неудивительно при тех неприятностях, с которыми сталкивается почти вся мировая экономика. Крупнейшие страны Латинской Америки находятся на различных стадиях кризиса. Политика Абэномики в Японии большинство экспертов считает провалом. В Европе одновременно присутствуют отрицательные процентные ставки и дефляция, что представляется убийственным сочетанием. Производство в США сокращается, и корпоративные прибыли усыхают. Замедление роста китайской экономики вызвало вспышку трудовых конфликтов, пугающих местных вождей.

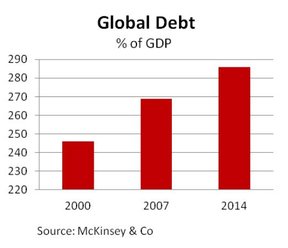

Отсюда призывы политиков, предлагающих решительные меры для сохранения своей репутации и инвестиционных портфелей. Но в этих благовидных рекомендациях отсутствует признание того факта, что всё это уже было и не принесло чудесных обещанных результатов. После 2008 года во всех мире сохраняется огромный бюджетный дефицит. США почти удвоили свой федеральный долг, Китай делал новые заимствования, а Япония (у которой уже имеется значительный дефицит) продолжала в том же духе. Тут стоит снова обратиться к исследованию McKinsey & Company, которое показывает, что между 2007 и 2014 годами мир взял взаймы $57 трлн:

Глобальный долг в % от ВВП

Так что вопрос, который преследовал сторонников отрицательных процентных ставок - раз нулевые ставки ничего не дали, почему надо ожидать результатов от ставки минус 1%? Надо спросить у поклонников дефицита: если $57 трлн нового долга не дали устойчивого роста мировой экономики, зачем делать ставку на следующие $57 трлн?

Между тем, эти два понятия - ПОПС и дефицит - ужасным образом раздваиваются: все новые долги, который мы делаем, необходимо будет рефинансировать в будущем. То есть, чем больше мы заимствуем сейчас, тем больше нам надо будет переносить на будущее - и тем большим будет влияние вероятной нормализации ставок на правительственные бюджеты. Но возможно, финальный план не предусматривает повышения ставок до устаревших положительных уровней. В этом случае мир будущего настолько отличен от мира прошлого, что мы можем выкинуть в окно существующие теории рыночной динамики и личной свободы.

Итоговая идея: одним из способов продать растущие дефициты правительства в условиях мучительной неуверенности будет раздача денег непосредственно гражданам. Это привлекательно для всего политического спектра - для левых тем, что раздача бесплатных денег всегда популярна, а для правых популистов тем, что это позволяет обойти ненавистные крупные банки. В сочетании с требованием выплаты существующих долгов получателями такое «народное количественное смягчение» может увлечь даже экономистов, обычно выступающих против долгов. Иными словами, этот год может стать годом прощения долгов.

Комментарии 14

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.