Это вызовет невообразимую панику

- дата: 4 августа 2017 (источник от 25 июля 2017)

Автор: Портер Стенсбери (Porter Stansberry)

Если вы не заметили, то на мировых рынках облигаций развилась историческая мания. Центральные банки влили в облигации так много новых денег (в попытке искусственно снизить процентные ставки), что корпоративные облигации стали торговаться с отрицательной доходностью, т. е. корпорациям теперь платят за то, что они берут в долг.

Разумеется, это абсурд. Рано или поздно это приведет к катастрофическим проблемам в мировой экономике – возможно, даже к краху всей финансовой системы.

Я надеюсь, что вы распечатаете сегодняшнюю статью, внимательно ее прочтете и продолжите наблюдать за несколькими показателями, освещенными ниже. То, что я здесь написал, – это руководство к пониманию того, как закончится эта невероятная глобальная мания… и когда.

В последний раз я видел рынки с такой же ясностью в июне 2008 г.

Тогда я написал, вероятно, самый известный выпуск своего бюллетеня «Советы инвесторам» (Investment Advisory) (или любого бюллетеня вообще). Заголовок говорил сам за себя: «Freddie Mac и Fannie Mae стремятся к нулю» (Freddie Mac and Fannie Mae Are Going to Zero).

В том бюллетене я объяснил, почему два важнейших мировых ипотечных андеррайтера (Freddie и Fannie) ждал неизбежный крах. Я показал, почему из-за роста числа непогашенных кредитов за ними последуют, как минимум, Lehman Brothers, Citigroup и Merrill Lynch. И я предупредил, что та же участь может постичь практически всю остальную глобальную финансовую систему. Я говорил без обиняков…

«Fannie Mae и Freddie Mac, два крупнейших владельца американских закладных с наибольшими заемными средствами, неизбежно обанкротятся в ближайшие 12 месяцев…

Рекомендую занять короткую позицию на одинаковое количество акций обеих компаний.

Я настолько уверен в этой ставке, что советую использовать стоп-лосс на 25%, а не скользящий стоп-лосс, поскольку позиция может быть волатильной до конца текущего года. И в отличие от большинства коротких позиций, где я рекомендую покупать после того, как вы выиграли 50%, я советую удерживать эти позиции до тех пор, пока акции буквально не перестанут торговаться».

Примерно через месяц после публикации моего отчета Хэнк Полсон (Hank Paulson), тогдашний министр финансов США, официально опроверг риски для Fannie и Freddie, заявив, что обе фирмы «адекватно капитализированы». Большую ложь сложно припомнить – Полсон соврал на $5 трлн. Спустя примерно 90 дней рухнула вся финансовая система, уничтожив даже залоги с рейтингом «AAA», не говоря уже о Fannie и Freddie. Помните: власти всегда лгали обо всех «финансовых кризисах», в том числе о том, что происходит сейчас в Европе. И они, конечно, будут лгать и в следующий раз.

Через девять месяцев после того, как я предупредил о крахе Fannie и Freddie, ни один американский финансовый институт с заемными средствами не мог выжить без явной поддержки федерального правительства. Триллионы долларов были вброшены в длинный список планов санации. Примерно за год мир перевернулся с ног на голову, от высшей уверенности максимумов фондового рынка в ноябре 2007 г. до самой масштабной паники со времен, как минимум, Великой депрессии.

И это произойдет снова. Скоро.

Как я объясню в сегодняшней статье, рост уровня дефолтов по корпоративному долгу, вкупе с резким замедлением глобальной экономики, рано или поздно вызовет на финансовых рынках новую волну паники. Я предупреждал об этих тенденциях с тех пор, как они только появились в середине 2014 г. Постоянные читатели знакомы с темами и данными, резюмируемыми ниже.

Я хочу рассказать, как можно безопасно заработать на этих тенденциях. Я не говорю о том, чтобы ставить все на то, что вы угадаете следующий большой разворот рынка. Я лишь говорю о том, чтобы организовать часть вашего портфеля так, чтобы, когда грянет большая волна дефолтов по корпоративным кредитам, ваш портфель был хорошо защищен – или застрахован – от потерь.

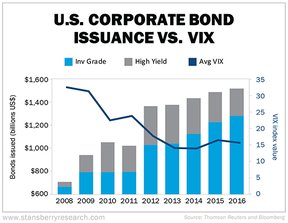

Реальная возможность, существующая сегодня, заключается не просто в очевидных тенденциях и смехотворно большом числе корпораций с непомерной суммой заемных средств. Реальное преимущество, имеющееся у нас сегодня, заключается в том, что страховка от корпоративных дефолтов обойдется дешевле, чем когда-либо раньше. Тренды, создавшие пузырь корпоративных облигаций, также искривили рынок фондовых опционов, приблизив индекс волатильности (VIX) – отражающий цены опционов – к историческому минимуму.

Эмиссия американских корпоративных облигаций vs. VIX

Облигации инвестиционного класса

Высокодоходные облигации

Средний VIX

Выпущено облигаций (млрд $)

Значение индекса VIX

Даже если бы я догадался рекомендовать пут-опционы на Fannie и Freddie в июне 2008 г., такая позиция обошлась бы крайне дорого. После санации BearStearns в марте 2008 г. VIX до конца года оставался на высоком уровне. В конце 2008 г. VIX торговался на историческом максимуме, выше 80. (Сегодня VIX находится на историческом минимуме, около 9).

Очень важно понять это… Благоприятные возможности в моей новой «большой сделке» существуют лишь потому, что очевидные риски глобального рынка облигаций пока не отражены в ценах опционного рынка.

Данная дихотомия – огромный пузырь облигаций и исторически низкие цены опционов – как раз и создает благоприятные возможности для нас. Сегодняшний шанс еще лучше, чем в 2008 г.

В июне 2008 г. американский 9-триллионный ипотечный рынок рухнул. Потери по ипотекам, где годовой уровень дефолтов достиг почти 10%, отразились на всей мировой финансовой системе и чуть не уничтожили каждую финансовую фирму с заемными средствами в развитом мире. Но сегодня перед нами стоит намного более серьезная проблема.

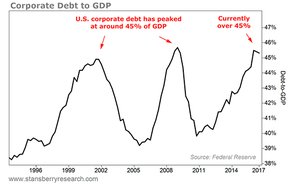

Американские корпоративные облигации в обращении в настоящее время оцениваются в более чем $8 трлн, или примерно 45% от валового внутреннего продукта (ВВП) США. Данные облигации включают мусорные облигации на более чем $1.5 трлн. Годовой уровень дефолта 15% на пике кредитно-дефолтного цикла – типичная ситуация для мусорных облигаций.

Отношение корпоративного долга к ВВП

Американский корпоративный долг достиг пика на уровне примерно 45% от ВВП

Сейчас – больше чем 45%

Долг к ВВП

Источник: Федеральная резервная система (ФРС)

Данный цикл, вероятно, будет намного хуже среднего. Благодаря правительственному вмешательству в 2008-2009 гг., мы с 2002 г. не проходили через полноценный цикл саморегулирования рынка. Ветераны рынка облигаций ожидают, что до 2021 г. уровень дефолта составит примерно $1.5 трлн – или в три раза больше, чем во время ипотечного кризиса.

Для того чтобы ясно увидеть грядущую развязку, необходимо подумать о шагах, предпринятых мировыми центральными банками. С начала 1980-х центральные банки из года в год делали капитал все дешевле и дешевле. Из-за этого доходность эталонных облигаций (таких как 10-летние облигации Казначейства США) приблизилась к историческому минимуму. Во многих частях света (например, в Японии и Европе) капитал не просто дешев – он обесценен или вообще имеет отрицательную доходность.

Мир перевернулся с ног на голову.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.