Это золотое заблуждение может вам очень дорого стоить

- дата: 14 ноября 2018 (источник от 6 ноября 2018)

Автор: Джастин Спиттлер (Justin Spittler)

Забудьте все, что вы знаете о процентных ставках и золоте.

…Особенно идею о том, что высокие ставки вредят золоту.

Это миф… и в предстоящие месяцы он может стоить вам серьезных денег.

Через секунду я скажу об этом больше. Но сначала позвольте рассказать, почему многие инвесторы считают, что высокие процентные ставки – это плохо для золота. На самом деле все просто.

- Золото не имеет доходности…

Поэтому оно якобы становится менее привлекательным, когда ставки растут, потому что облигации и другие инструменты с процентными выплатами приносят больше.

Логично, да? Но данные говорят о другом…

Как вы увидите, золото переживало одни из величайших бычьих рынков в периоды роста ставок.

Через секунду я покажу, что я имею в виду. Но вот почему я написал эту статью.

- Процентные ставки растут…

И главная причина – Федеральная резервная система (ФРС).

Позвольте ввести вас в курс дела.

В прошлом месяце ФРС подняла свою ключевую процентную ставку третий раз в этом году… и шестой раз с начала 2017 г. Данный эталон сейчас находится на самом высоком уровне с августа 2008 г.

И это немаловажно.

Ключевая ставка ФРС задает тон для процентных ставок во всей экономике. Когда растет она, обычно растут и другие процентные ставки.

Сегодня мы видим идеальный пример. Просто посмотрите на поведение 10-летних облигаций Казначейства США с начала 2017 г. Их доходность поднялась до 3.2%. Это самая высокая доходность с 2011 г.

- Есть хорошие причины считать, что доходность 10-летних облигаций продолжит расти…

Чтобы понять почему, взгляните на этот график. На нем показана доходность 10-летних американских казначейских облигаций с 1980 г.

10-летние облигации Казначейства США

Доходность 10-летних облигаций Казначейства США вышла из нисходящего тренда

Доходность

Источник: Bloomberg

Как можно видеть, доходность 10-летних казначейских облигаций десятилетиями падала. Но обратите внимание на то, что произошло в прошлом месяце…

Доходность подпрыгнула выше 3%. В процессе она пробила длившийся почти четыре десятилетия нисходящий тренд.

Здесь отражены существенные изменения настроений. Нам это говорит о том, что доходность казначейских облигаций, скорее всего, продолжит расти.

Кто-то может подумать, что это плохо для золота. Но, как я уже упомянул, история говорит о другом.

- Перенесемся в 1971 г…

В том году ФРС начала существенно поднимать ставки.

Доходность казначейских облигаций, в свою очередь, тоже существенно росла. Так, доходность 10-летних облигаций подскочила с 5.4% в 1971 г. до 14% в 1980 г.

Такое движение огромно. Но такой большой скачок доходности не подавил аппетит на золото, как можно было ожидать.

Вместо этого цена золота взлетела с $39 за унцию в 1971 г. до пиковых $850 в 1980 г.

То же происходило в середине 2000-х. В этот раз ФРС подняла свою ключевую ставку с 1% до 5.25%. Еще одно огромное изменение. Но, опять же, спрос на золото на фоне роста ставок не снизился.

Нет. Цена золота подскочила с $396 в 2004 г. до $715 в 2016 г. Рост на 81% всего за два года.

Короче говоря, рост ставок – это не плохо для золота, как думают многие инвесторы. Конечно, одно это – недостаточная причина, чтобы покупать золото. Но учтите вот что…

- Низкие ставки были одним из главных движителей бычьего рынка американских акций…

Постоянные читатели очень хорошо это знают. Но позвольте резюмировать.

Во время последнего глобального финансового кризиса ФРС запустила беспрецедентную программу стимулирования. Она вбросила в финансовую систему $3.5 трлн. И она семь лет поддерживала свою ставку вблизи нуля.

Благодаря таким мерам кредиты стали обходиться очень дешево. Благодаря этому простые американцы накопили рекордные долги по кредитным картам, автокредитам и студенческим займам.

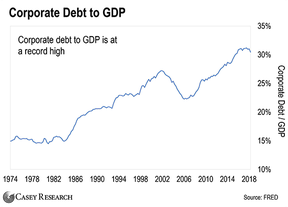

Американские бизнесы также стали активно брать кредиты благодаря их дешевизне. Только взгляните на этот график:

Отношение корпоративного долга к ВВП

Отношение корпоративного долга к ВВП рекордно высоко

Корпоративный долг/ВВП

Источник: FRED

Как можно видеть, размер непогашенного корпоративного долга в процентах от ВВП – годовой экономической производительности – рекордно большой.

Некоторые компании брали кредиты, чтобы строить заводы, покупать оборудование и инвестировать в научно-исследовательские и опытно-конструкторские работы. Но большая часть этих денег тратилась на выкуп акций и выплаты дивидендов… что способствовало росту американского фондового рынка до рекордных высот.

Но, как вы сегодня увидели, ФРС больше не поддерживает ставки вблизи нуля. Она их поднимает – агрессивно.

А это может создать серьезные проблемы для зависимой от долга американской экономики. Для акций это явно плохо… Но не для золота.

- Золото – это тихая гавань…

Многие инвесторы ищут убежища в золоте, когда акции заставляют их нервничать.

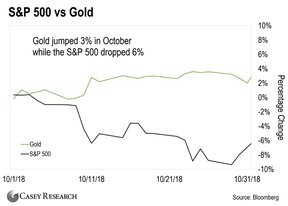

И сейчас есть много причин, чтобы беспокоиться из-за фондового рынка. Так что хорошие показатели золота не должны удивлять. Просто взгляните на этот график:

S&P 500 vs золото

В октябре золото подпрыгнуло на 3%, тогда как S&P 500 упал на 6%

Золото

S&P 500

Процентное изменение

Источник: Bloomberg

Как можно видеть, в октябре цена золота подпрыгнула на 3%. S&P 500, с другой стороны, за тот же период упал на 6%.

Короче говоря, золото демонстрирует существенную силу в сравнении с акциями… И так будет продолжаться, если ставки будут и дальше расти.

Так что задумайтесь о спекуляциях на росте цены золота, если вы еще этого не сделали.

Лучший способ – акции золотодобывающих компаний. Данные компании сильно зависят от цены золота. Другими словами, цене золота достаточно подняться лишь немного, чтобы их акции стремительно подскочили в цене.

Самый простой способ поставить на золотодобывающие акции – фонд вроде индексного фонда Van Eck Vectors Gold Miners (GDX). Данный фонд инвестирует в корзину золотодобывающих акций, поэтому это относительно безопасный способ заработать на ралли золота.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.