Европейские банки: банкроты-зомби

- дата: 22 сентября 2015 (источник от 8 сентября 2015)

Ходячий мертвец

Сейчас, когда европейская система частичного банковского резервирования зарегулирована до состояния полной инерции, самое время подвести текущие итоги. Следует упомянуть, что есть два основных способа для управления банковской системой. Один способ - это свободная система, основанная на сильном праве собственности и только на нём. Такая система лучше всего работает, если она основана на устойчивой валюте, то есть, на платёжном средстве, выбранном рынком. Правила управления такой системой могли бы поместиться на салфетке.

Другой способ - это выстроить то, что мы имеем сейчас: банковский картель, управляемый и поддерживаемый центральным банком, на основе бумажных денег, масса которых может быть увеличена по их желанию, и при постоянном нарушении прав собственности. Банковская система частичного резервирования является нарушением прав собственности, поскольку основана на допущении, что два человека или более могут иметь юридические обоснованные претензии на одну и ту же ранее внесённую сумму денег. Эта юридическая фикция очень удобна для банков и государства, но рано или поздно она логично приводит банковскую систему к состоянию неплатёжеспособности (де-факто, а не де-юре).

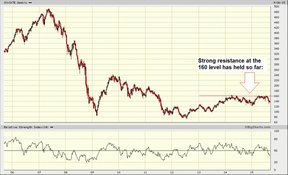

Банковский индекс Euro-Stoxx по неделям за последние 10 лет. В последнее время индекс не мог преодолеть сопротивление в зоне 160-162. Крупные европейские банки были зомбированы резким снижением деловой активности и реакцией властей.

Вследствие неплатёжеспособности этой системы по определению, правила для её регулирования явно не могут уместиться на салфетке. Они заполняют тома размером с телефонную книгу и постоянно разрастаются как сорняки. В своей бесконечной мудрости западные регуляторы и власти решили реагировать на крах банковской системы в 2008 году приостановкой правил капитализма. Они сделали точно то же, что сделали власти Японии после того, как пузырь 1989 года раздулся до максимума: полностью зомбировали банки. Забавно, что те же самые люди десятилетиями мягко критиковали действия Японии.

Санация банков оказалась политически непопулярной. Тем не менее, европейские и американские политики, конечно, понимали, что ещё более непопулярным будет, если вкладчики на своём горьком опыте убедятся в том, что те деньги, которые, как они считали, банки «складируют» на их имя, на самом деле не существуют. И поэтому они решили перейти к плану А. Финансовая помощь банкам, конечно, всегда являлась планом А. Одной из главных причин учреждения Федеральной резервной системы было в первую очередь то, что она позволяет приватизировать прибыли банков и социализировать их убытки. Другая причина в том, что бумажные деньги и управляемая центральным банком система частичного банковского резервирования позволяют правительствам вводить подлый «инфляционный налог» и сорить деньгами, которых у них нет. Это очень удобно для финансирования социального государства и, что вероятно более важно, для финансирования войн.

Тем не менее, кризис 2008 года (и последующий долговой кризис Еврозоны) напугал правительства, потому что он продемонстрировал обратную сторону всех приятных инфляционных механизмов в их распоряжении. Обратной стороной оказалось то, что крупные банки просто стали слишком крупными, чтобы их спасать, после десятилетий неограниченной денежной и кредитной экспансии. Достаточно масштабный кризис может в конечном счёте вывести на улицы разъярённые толпы размахивающих вилами и ищущих, кого бы повесить на ближайшем фонарном столбе. И поэтому было решено зомбировать банки, с целью не допустить следующего витка санаций (примечательно, что не было принято решения вернуться к устойчивой валюте и свободной банковской системе - вероятно в расчёте на то, что привычный ход вещей всё-таки восстановится).

Что такое €26 млрд между друзьями? Или €137 млрд, если уж на то пошло?

Среди многих правил, которые призваны предотвратить кризисы в будущем, фигурируют ограничения на собственные торговые операции банков, но самое главное, новые ограничения на капитал, не просто предписывающие новый минимальный резервный капитал, но также состав этого капитала. Последние правила использовались как удобный инструмент финансового давления, через провозглашение суверенного долга активом, «свободным от риска», для которого не требуется ни цента капитала в резерве (т. е. «весовой коэффициент риска» равен нулю). В результате банки (и страховые компании, также затянутые в трясину новых правил) стали контролируемыми покупателями правительственного долга).

Это правило, кстати, уже способствовало полному разорению частных банков в Греции и на Кипре, которые держали в основном греческие правительственные облигации. Как оказалось, греческие правительственные облигации на самом деле не были «свободными от риска». Мы бы сказали, что тоже верно для всех других правительственных облигаций: в реальности, эти долги не могут быть выплачены никогда, они могут быть только отложены, по крайней мере пока на рынке присутствует уверенность.

Как сообщает Financial Times, новое исследование JPMorgan показало, что крупнейшим банкам Европы в рамках новейших разрабатываемых правил не хватает €26 млрд капитала - или €137 млрд, в зависимости от способа оценки:

Крупнейшим европейским банкам потребуется €26 млрд нового капитала - что отрицательно скажется на их способности выдавать ссуды и выплачивать дивиденды - если усилия регуляторов выровнять игровое поле для этого сектора увенчаются успехом», - сигнализирует новый доклад.

Большую часть первого года в роли регулятора банков Еврозоны Европейский центральный банк занимался искоренением нашей национальной свободы действий, позволяющей банкам 19 стран по-своему рассчитывать свой капитал. Базельский комитет по банковскому надзору отдельно работает над предложениями по ограничению возможностей банков в различных сферах, включая влияние ипотечных и торговых активов на расчёт основного коэффициента достаточности капитала.

Регуляторы считают, что «ровное игровое поле» будет стимулировать конкуренцию, но исследование JPMorgan показывает, что усилия по «гармонизации» окажут серьёзное финансовое влияние на 35 крупнейших банков Европы.

«Несомненно то, что банки будут ограничены в кредитовании, - говорит Киан Абухоссейн (Kian Abouhossein), руководитель группы, написавшей 189-страничный доклад. - Мы видим снижение дивидендов как последнее средство смягчения перед повышением капитала».

Группа г-на Абухоссейна обнаружила, что предполагаемое изменение правил к 2018 году уменьшит объединённые отношения базового капитала (CET1) на 1.5 процентных пункта. Это эквивалентно уничтожению €137 млрд их капитала.

Доклад JPMorgan посвящён предполагаемым требованиям инвесторов, а не регуляторов. По этому показателю 13 банкам будет не хватать €26.4 млрд. Большинство банков ориентируются на отношения CET1 от 10 до 15%, что заметно выше нормативных минимумов.

Оказалось, что новые правила таили в себе множество «неожиданных последствий». Мы не раз обсуждали здесь тот факт, что сокращение собственных торговых операций лишило рынок облигаций его содержания - и при отчаянной «охоте за доходностью» среди инвесторов, этим порождением политики центральных банков, образовался огромный потенциал для обострения следующего обвала финансового рынка.

С нашей точки зрения, если банки будут ограничены в своей способности создавать дополнительные непокрытые средства (т. е. деньги из воздуха), это не обязательно плохо, так как это снижает вероятность плохих инвестиций. Однако, если смотреть на это с точки зрения центральных планировщиков, когда создание кредита застопорится, это будет считаться плохими новостями и станет новым стимулом для центральных банкиров увеличивать темпы денежной инфляции в форме прямой монетизации долга (количественного смягчения). Будут надуваться и лопаться пузыри финансовых активов, производя разрушительный эффект.

Следует иметь в виду, что когда частные банки увеличивают своё инфляционное кредитование, они мотивированы по меньшей мере получением прибыли. Хотя известны их огромные и дорогостоящие ошибки (ипотечный пузырь как пример), всё же их стратегия основана на экономическом расчёте. Но нельзя сказать то же о центральных банках - они монетизируют бесконечные горы долга, но в этом нет экономического расчёта - прибыли и убытки центральных планировщиков не волнуют. Они преследуют неопределённые цели, такие как «получение годовой инфляции потребительских цен на уровне 2%» (никто на самом деле не знает, почему это считается хорошим уровнем) и «стимулирование экономического роста» (что не может быть достигнуто печатанием денег, так как это приводит только к направлению по ложному пути и разрушению имеющегося скудного капитала).

Банковский индекс Euro Stoxx по неделям - выделена вышеупомянутая область сопротивления

Из этого можно сделать вывод: хотя зомбирование коммерческих банков делает их немного более безопасными для вкладчиков и налогоплательщиков, долгосрочные экономические последствия переноса процесса создания заменителя денег от частного сектора к центральным планирующим учреждениям едва ли будут благоприятными. Поскольку всё меньше и меньше участников в частном секторе хотят или могут инвестировать, мы ожидаем, что государственные расходы будут расти и играть ещё большую роль в экономике (см. также сумасбродные планы ЕС и G20 разоряться на финансируемые и управляемые правительством «инвестиции»).

Заключение

В ближайшее время прибыльность банков будет оставаться под давлением, в свете новых регулирующих капитал правил. Банкам станет труднее создавать новый собственный капитал, им придётся подключаться к рынкам капитала и продолжать снижать стоимость своих акций. Неудивительно, что эти стоимость акций банков сейчас ниже, чем когда-либо (а мы бы вообще даже близко к ним не подошли).

В более широкой экономической перспективе, новые правила регулирования капитала делают банки умеренно безопаснее для вкладчиков (пока рынки сохраняют доверие к правительственному долгу как таковому), но они также способствуют их продолжающемуся «зомбированию».

Банковское кредитование будет оставаться вялым, что не представляло бы большой проблемы, если бы не сопровождалось растущей активностью правительства.

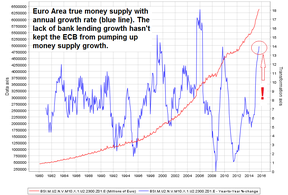

Несмотря на слабый рост банковского кредитования, объем истинного (австрийского) предложения денег в Еврозоне растёт примерно на 14% в годовом исчислении из-за продолжающейся программы монетизации долга ЕЦБ

Графики: Big Charts, ECB

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.