Финансовые рынки Федеральному Резерву: пора снижать ставки

- дата: 6 июня 2019 (источник от 27 мая 2019)

В конце 2018 г. американский фондовый рынок просел, фактически приставив дуло к собственному виску и угрожая спустить курок, если Федеральная резервная система (ФРС) не прекратит повышение процентных ставок. ФРС, горько осознающая, что бычий рынок акций представляет экзистенциальную угрозу в современном перегруженном долгом мире, быстро уступила, пообещав больше не повышать ставки, если рынок просто опустит оружие.

На какое-то время это сработало. Акции подпрыгнули к новым рекордным максимумам, и из Кремниевой долины полились первичные публичные предложения технологических «единорогов». Нормальные, т. е. переживающие бум, рынки вернулись.

Но, конечно, так не могло продолжаться долго. Перегруженная долгом экономика зависима не просто от нового кредита, а от его постоянно растущих объемов. Поэтому стабильные процентные ставки неспособны предотвратить спад. Отсрочить неизбежный кризис теперь может только стабильное (или резкое) снижение процентных ставок.

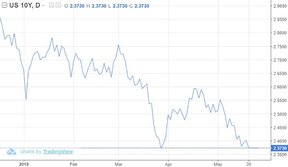

Именно такой сигнал финансовые рынки сейчас посылают ФРС, так как акции вновь начинают скользить вниз…

S&P 500 за последние 12 месяцев

Рынок проседает, ФРС уступает и обещает прекратить повышать ставки; Рынок проседает и требует снижения ставок, ФРС снова уступит?

Июнь, Сент., Дек., Март

…доходность облигаций проседает…

Февр., Март, Апр., Май

…и растет запрос не просто на терпеливость, но на уступки. Теперь вопрос не в том, отреагирует ли ФРС требуемым снижением ставок, а в том, когда она это сделает.

На данный момент – главным образом, потому что фондовый рынок пока не сильно обвалился – все еще имеет место сопротивление снижению ставок:

ФРС не

спешит снижать процентные ставки, как свидетельствуют последние протоколы

(CBS News) – Согласно обнародованным в среду протоколам, чиновники из ФРС отмечают, что экономические перспективы американской и глобальной экономики улучшаются, в то время как инфляция опустилась намного ниже ориентира ФРС 2%.

Некоторые чиновники «выразили опасения, что долгосрочные ожидания инфляции могут оказаться ниже уровней, согласующихся с» целью ФРС 2%. Тем не менее, согласно протоколу, чиновники все же верят, что возвращение инфляции к цели ФРС 2% – «наиболее вероятный исход».

«Преобладает терпение, – сказал Ян Шепердсон (Ian Shepherdson), ведущий экономист Pantheon Macroeconomics. – Большинство, а может и все члены Федерального комитета по операциям на открытом рынке согласны еще на какое-то время заморозить ставки».

На последнем заседании ФРС оставила свою ключевую ставку в диапазоне 2.25-2.5%, где она находилась после четвертого повышения ставок в декабре. Повышение ставок в конце года спровоцировало проседание финансовых рынков, так как инвесторы забеспокоились, что центральный банк может отправить страну в рецессию.

В январе ФРС сменила курс в ответ на ухудшение глобальных перспектив и другие риски для роста и начала сигнализировать, что будет проявлять «терпение» в изменении процентных ставок. Хотя в декабре чиновники из ФРС прогнозировали еще два повышения ставок в 2019 г., теперь они ожидают, что в этом году ставки меняться не будут.

Последние протоколы указывают на то, что, несмотря на недавние экономические улучшения, ФРС сохраняет осмотрительность и предпочитает действовать не спеша.

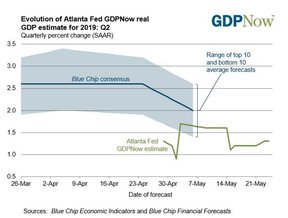

Но терпеливость – это роскошь, возможная при стабильности, и ситуация уже меняется. Отчет GDPNow Федерального резервного банка (ФРБ) Атланты, к примеру, показывает консенсус ФРС и Blue Chip относительно роста во 2-м квартале находится на слишком низком уровне для генерирования положительного годового прироста корпоративных доходов. Падение доходов, скорее всего, вызовет падение цен акций, что заставит ФРС заключить, что снижение процентных ставок – единственный способ предотвратить глобальную финансовую цепную реакцию.

Эволюция прогноза реального ВВП в 2019 г. в GDPNow ФРБ Атланты: 2-й кв.

Квартальное процентное изменение (годовой темп с учетом сезонных колебаний)

Консенсус Blue Chip; Диапазон 10 верхних и 10 нижних средних прогнозов

Оценка GDPNow ФРБ Атланты

26 март; 2 апр.; …; 21 мая

Дата прогноза

Источники: Blue Chip Economic Indicators и Blue Chip Financial Forecasts

Данный цикл – периодическая финансовая нестабильность, ведущая к стабильному снижению процентных ставок, – будет продолжаться до тех пор, пока снижение ставок не станет проблемой вместо решения. То есть, пока решений больше не останется.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.