Гандлак советует держаться подальше от золотых индексных фондов: «Что если все захотят совершить поставку»

- дата: 14 апреля 2020 (источник от 10 апреля 2020)

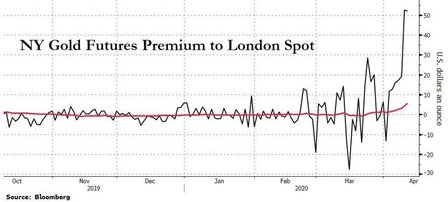

Внутренняя динамика золотого рынка снова демонстрирует напряжение на фоне текущего ралли. Разница между ценами на нью-йоркские фьючерсы и спотовыми ценами в Лондоне по-прежнему больше обычной, что свидетельствует о продолжающейся обеспокоенности из-за будущего предложения физического металла.

Наценка нью-йоркских золотых фьючерсов относительно лондонского спота

Долларов США за унцию

Источник: Bloomberg

Тогда как инвесторы по-прежнему ищут физический металл как тихую гавань, из-за вызванных коронавирусом ограничений его сложно транспортировать по миру, что толкает цены на фьючерсы вверх.

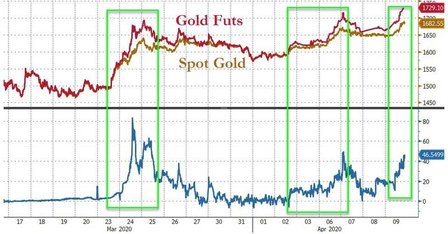

Золотые фьючерсы - красным

Спотовое золото - желтым

Как сообщает Bloomberg, до недавнего времени подобное было неслыханно для такого взаимозаменяемого и легко транспортируемого металла с такими глубоко упрочившимися торговыми каналами. Но так как самолеты не летают и аффинажные мощности серьезно ограничены, не стоит ожидать, что этот арбитраж в ближайшее время исчезнет.

«Люди платят наценку на физическом рынке, и, думаю, она переносится и на фьючерсы», – сказал Питер Томас (Peter Thomas), старший вице-президент чикагской брокерской компании Zaner Group.

«Это покупки тихой гавани. Люди напуганы».

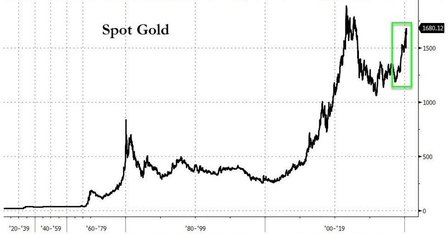

Когда Федеральная резервная система (ФРС) сегодня запустила политику «мы купим любое старое дерьмо», цена золота достигла нового циклического максимума…

Спотовое золото

Так как спрос не обнаруживает признаков замедления…

«Беспрецедентное кредитно-денежное и фискальное стимулирование, облигации с отрицательной доходностью и низкие долгосрочные процентные ставки указывают на то, что золото и дальше будет привлекать тех, кто ищет безопасности и качества», – сказала Суки Купер (Suki Cooper), аналитик драгоценных металлов в Standard Chartered Plc.

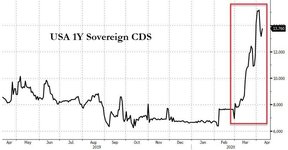

Беспрецедентные действия ФРС (и Казначейства США) начали вызывать сомнения по поводу государственных кредитных рисков США…

Американские государственные 1-летние кредитные дефолтные свопы

…и спровоцировали огромный приток в крупные золотые индексные фонды, так как инвесторы ищут тихую гавань…

GLD US Equity

Чистая стоимость активов

Последняя цена

Фондовая процентная наценка

Средняя фондовая процентная наценка

Минимум

Фондовые потоки в млн на 8/4/20

Минимум

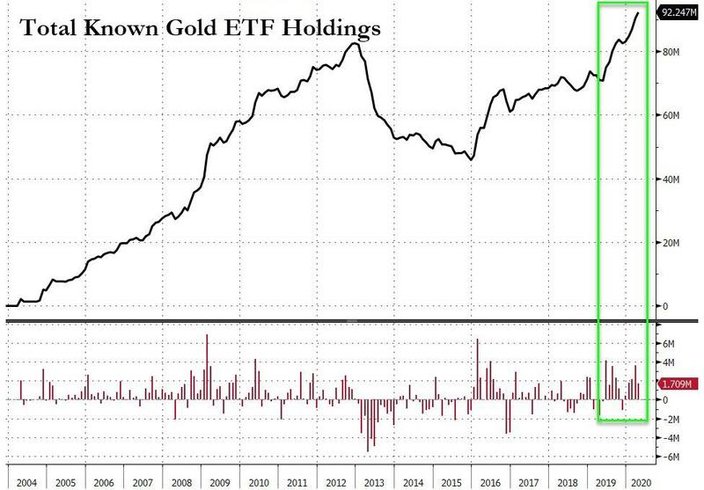

Золотые резервы всех известных золотых индексных фондов росли в 10 из последних 11 месяцев, с тех пор как ФРС начала оживлять рынки РЕПО с помощью того, что она называет «не количественным смягчением».

Все известные резервы золотых индексных фондов

Такой огромный приток в индексные фонды вкупе с внутренним напряжением золотого рынка насторожил одного известного инвестора – генерального директора DoubleLine Capital Джеффри Гандлака (Jeffrey Gundlach), недавно предостерегшего от вложений в индексные фонды с золотым обеспечением:

«Не думайте, что вы получите физический металл».

Хотя такие индексные фонды, как GLD, обеспечены золотом, процесс приобретения золота индивидуальным инвестором не так прост, как продажа акций индексного фонда

Как ранее объяснил Оливье Гаррет (Olivier Garret), вы можете к своему удивлению узнать, что золотые индексные фонды на самом деле не дают вам доступа к золоту.

«В проспекте GLD говорится: «GLD представляет частичную, нераспределенную долю в фонде». Когда вы инвестируете в золотой индексный фонд, вы покупаете акции попечителя. В сущности, вы акционер фонда, а не держатель золота.

Следовательно, акции GLD представляют бумажные права требования на золото, а не золото как таковое. Из-за этого перечеркивается важнейшая причина владения ими – защита во время кризиса. Если экономика рухнет и потянет за собой часть финансовой системы, то попечитель погасит ваши права требования наличными, а не золотом.

Настоящая ирония в том, что когда цена золота будет стремительно расти, индексные фонды в то же время могут стать банкротами.

Учитывая все это, долгосрочным инвесторам лучше избегать золотых индексных фондов».

По словам Гандлака, бумажные «золотые» индексные фонды – это всего лишь спекулятивные инструменты, и покупатели должны осознавать, что держать их акции – не то же самое, что держать золотые слитки.

«Что, если будет дефицит физического золота и все захотят получить поставку по своему бумажному золоту?» – сказал Гандлак.

«Из камня крови не выжмешь».

Как сообщает Bloomberg, процесс обмена акций GLD на физическое золото «не является нормой», согласно директору по исследованиям индексных фондов State Street Global Advisors Мэттью Бартолини (Matthew Bartolini).

Bank of NewYork Mellon, попечитель фонда, не взаимодействует с публикой, а лишь с посредниками, известными как авторизированные участники, – трейдерами, вводящими активы в фонд и выводящими их оттуда. Чтобы приобрести золото, инвестору нужно иметь дело с одним из авторизированных участников GLD.

«Индивидуальный инвестор, желающий обменять акции фонда на физическое золото, должен договориться о получении золотых слитков со своим брокером и авторизированным участником», – написал Бартолини в электронном письме.

Звучит достаточно прямолинейно, верно?

И. Б. Такер (E. B. Tucker), директор Metalla Royalty & Streaming, сказал в интервью, что «на каждую унцию реального золота, находящегося в нью-йоркских хранилищах, торгуется примерно в сто раз больше бумажного золота».

В отличие от физического золота – осязаемого актива, – индексные фонды представляют собой финансовый продукт с контрагентским риском. Контрагентский риск присутствует, когда существует вероятность, что другая сторона в договоре может объявить дефолт или не выполнить свои обязательства.

Одно из главных преимуществ золота как раз в том, что это единственный финансовый актив, не являющийся одновременно чьим-либо пассивом. Таким образом, индексные фонды – плохая замена.

«Прежде чем все это закончится, золото сильно вырастет», – сказал по телефону из Сингапура инвестор в товарные ресурсы Джим Роджерс (Jim Rogers).

«Когда люди перестают доверять деньгам и правительствам, они всегда покупают золото и серебро».

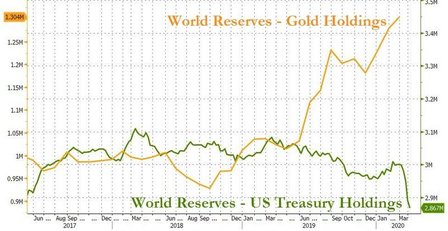

Есть одна группа участников рынка, отказывающаяся использовать «бумажное» золото, чтобы получить свободную от контрагентского риска страховку от политического идиотизма… государственные резервные фонды…

Мировые резервы – золото

Мировые резервы – облигации Казначейства США

«Центральные банки официально потеряли контроль над своими мощнейшими политическими инструментами», – сказал Рой Себаг (Roy Sebag), генеральный директор и основатель фирмы Goldmoney Inc., инвестирующей в драгметаллы и имеющей активы на $2 млрд.

«На фоне этих макроэкономических изменений золото преуспеет как настоящие деньги».

Стоит ли удивляться, что золото в дефиците (и торгуется с наценкой)?

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.