Гиперифляционисты снова выходят из леса

- дата: 18 декабря 2022 (источник от 14 апреля 2020)

CoinDesk попросил меня поделиться мнением о вероятности гиперинфляции. Мои мысли – ниже.

От CoinDesk

Не мог бы ты поделиться своим мнением?

Спасибо,

CoinDesk

Вопрос определений

Прежде чем вести рациональные дискуссии о чем-либо, необходимо договориться об определениях.

Думаю, большинство согласится со следующим определением: Гиперинфляция – это полный крах валюты против всех других активов.

Возьмем любую валюту, скажем, доллар США. Чтобы ставка на гиперинфляцию оказалась верной, доллар должен стать почти ничего не стоящим относительно евро, фунта, иены.

Как вариант, подойдет и падение на 50% за один месяц. Профессор Ханке (Hanke) определяет гиперинфляцию как обвал валюты на 50%.

Вопрос: Какова вероятность этого?

Ответ: Почти нулевая.

Параллели с предыдущим обсуждением

Любопытно, что это перекликается с моей статьей за 2010 г. «Вильямс пророчит “Великую гиперинфляционную депрессию”».

Вильямс – это Джон Вильямс (John Williams) из Shadowstats– см. его материалы на Goldenfront здесь. Вот отрывок с заменой фамилии Вильямс на «гиперинфляционистов»:

- Гиперинфляционисты фокусируются на денежной массе, игнорируя кредит, хотя кредит намного более важен.

- Гиперинфляционисты игнорируют многочисленные глобальные взаимосвязи. Прогнозы гиперинфляции в одних только США игнорируют события в Европе, Японии и Китае. Меня поражает, насколько гиперинфляционисты в целом сосредоточены на США.

- Гиперинфляционисты игнорируют американские золотые резервы – крупнейшие в мире.

- Гиперинфляционисты игнорируют огромное влияние отношения потребителей и банков к кредитованию.

Ожидать, что доллар США опустится к нулю относительно евро, иены, продуктов питания, золота, юаня и т. д., было тогда и остается чистой глупостью.

Гиперинфляция – политическое событие

Гиперинфляция – это, главным образом, политическое событие, а не кредитно-денежное. А точнее, первое ведет ко второму.

Исследования

- Веймарская Германия: Требования репараций после Первой мировой войны привели к долгам, которые невозможно было погасить. Германия включила печатные станки.

- Зимбабве: Президент Роберт Мугабе (Robert Mugabe) конфисковал землю, чтобы раздать народу. Следствием было бегство белых и капитала. Страна потерпела крах вместе со своей валютой.

- Венесуэла: Чтобы побороть нищету, президенты Уго Чавес (Hugo Chávez) и Николас Мадуро (Nicolás Maduro) взяли под контроль нефтяную отрасль и стали раздавать народу дешевый бензин. Сейчас литр бензина стоит один американский цент. Но по такой цене его не найти.

Разбудите меня, когда Александрия Окасио-Кортес (Alexandria Ocasio-Cortez) станет президентом США и Конгресс одобрит безвозмездные $50,000 в год каждому, с индексированием относительно цен.

Именно такого рода событие понадобится для гиперинфляции в США. И сначала должно состояться политическое событие.

Такая ситуация возможна, но маловероятна.

Триллионов долларов доступного кредита посредством РЕПО недостаточно. Более того, центральные банки зависят от коммерческих банков. Гиперинфляция уничтожит банки, а это последнее, чего хочет Федеральная резервная система (ФРС).

Так что гиперинфляцию стоит отбросить как бессмыслицу до тех пор, пока на горизонте не появится достаточное для этого политическое событие.

А как насчет высокой инфляции?

Опять же, все зависит от определений, и на этот раз определения более важны, потому что их есть очень много.

- Инфляция – это рост цен или падение покупательной способности валюты.

- Инфляция – это рост денежной массы.

- Инфляция – это рост денежной массы и кредита.

- Инфляция – это рост денежной массы и кредита при корректировке кредита по рынку.

Каждый прав согласно своему предпочитаемому определению.

Но что по-настоящему важно в бумажно-кредитном мире, в котором мы живем с тех пор, как Никсон (Nixon) закрыл золотое окно?

Важен кредит

Четвертое определение – мое. Однако хотя я использую это определение, меня постоянно высмеивают. «Взгляните-ка на этого дурака, цены, которые я плачу, беспрестанно растут», – слышу я все время.

Да, цены обычно растут. Я никогда этого не отрицал. И они растут больше там, где правительство больше всего вмешивается: образование, здравоохранение и жилье – три главных примера.

Жилье даже не включается в индекс потребительских цен (ИПЦ). Но должно включаться. И если бы включалось, то шарлатаны в ФРС увидели бы, что инфляция не меньше 2%, а больше 5%.

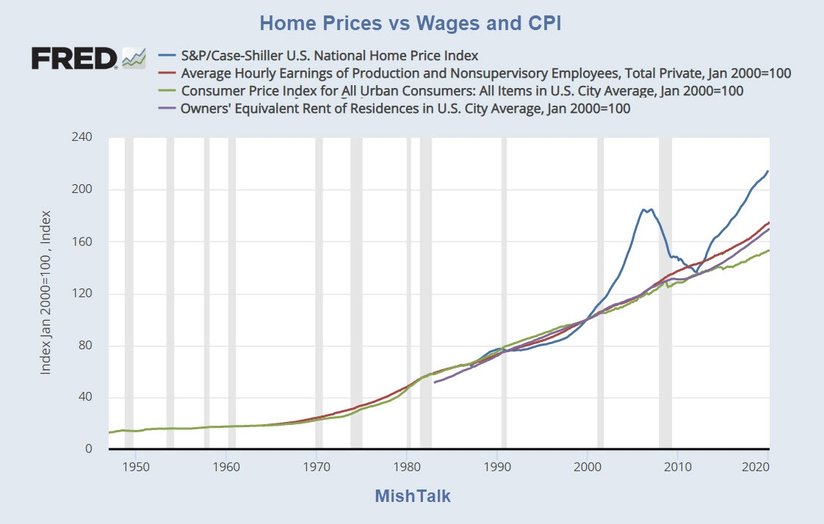

Цены на жилье против зарплат и ИПЦ

Цены на жилье против зарплат и ИПЦ

Американский национальный индекс цен на жилье Кейса – Шиллера/S&P

Среднечасовой заработок производственного и неруководящего персонала, весь частный сектор, янв. 2000 г. = 100

ИПЦ для всех городских потребителей: все цены средние для городов США, янв. 2000 г. = 100

Арендный эквивалент собственников жилья, средний по США, янв. 2000 г. = 100

Индекс, янв. 2000 г. = 100

График доказывает огромную инфляцию активов и инфляцию цен. Можете выбрать, что вам больше нравится, но ФРС этого не видит.

В третий раз за 20 лет мягкая кредитно-денежная политика ФРС раздула огромные пузыри.

Уничтожение спроса

Одно из важнейших упущений инфляционистов – это уничтожение спроса, сопровождаемое уничтожением кредита.

- Корпорации позволят большему числу людей постоянно работать из дома – меньше потребность в бензине и меньше людей будут обедать вне дома.

- Вместо корпоративных поездок все больше будут использоваться телеконференции – также меньше путешествий, меньше отелей, меньше обедов в ресторанах.

- Из-за потери зарплат обвалится спрос на автомобили.

- Получить ипотеку будет сложнее, и бумеры будут все чаще менять жилье на более скромное – рост предложения и падение цен.

- Штаты поднимут налоги на недвижимость, чтобы получить нужные доходы, что еще больше снизит спрос на жилье.

- Некоторые люди будут продолжать стричься дома.

- Цены в ресторанах, барах и кофейнях будут испытывать давление.

Уничтожение кредита

- Многие малые бизнесы обанкротятся вследствие вышеописанного уничтожения спроса.

- Учитывая падающий спрос, минимальная зарплата $15 в час станет вишенкой на торте банкротств.

- Некоторые люди из-за неплатежеспособности лишатся жилья.

- Торговые центры уже и так испытывали затруднения, но теперь еще больше людей отдают предпочтение покупкам онлайн. И эти люди не вернутся к походам по магазинам. Ожидайте больше закрытий магазинов и банкротств.

Нужно быть экономически неграмотным, чтобы верить, что расширение баланса ФРС перевесит все это. Именно поэтому я подчеркиваю: обращайте внимание на то, что важно.

Начались дефляционные последствия: вините ФРС

5 марта я написал статью «Начались дефляционные последствия: вините ФРС».

«Дефляция на самом деле касается не цен, а стоимости долга на балансе банков, который не может быть погашен зомби-корпорациями и частными лицами.

И ФРС боится этого. Чтобы предотвратить крах долга, требуется все меньшая и меньшая доходность. Но это совершенно контрпродуктивно и помогает не потребителям, а лишь держателям активов. И виной этому политика ФРС (и других центральных банков мира)».

Те, кто ожидает большого скачка инфляции, опоздали. У нас БЫЛ большой скачок инфляции, главным образом отраженный в ценах активов, а не потребительских товаров.

Пузыри по своей природе дефляционные.

Ущерб наносит дефляция пузырей активов, а не дефляция обычных цен.

Когда лопается пузырь активов, следует дефляция долга. Люди не могут погасить свои займы. Банковские займы ухудшаются, и банки кредитуют неохотно. Кредит истощается.

Исследование дефляции БМР

Банк международных расчетов (БМР) провел историческое исследование и обнаружил, что обычная дефляция не представляет никакой проблемы.

«Дефляция на самом деле может увеличивать производительность. Снижение цен увеличивает реальный доход и благосостояние. И оно также может делать экспортные товары более конкурентоспособными», – говорится в исследовании БМР.

Пересмотр определений

- Инфляцию лучше всего представлять как рост денежной массы и кредита при корректировке кредита по рынку.

- Дефляцию лучше всего представлять как сокращение денежной массы и кредита при корректировке кредита по рынку.

Мои определения отражают важное. И на первом месте стоит дефляция долга, следующая за схлопыванием пузырей активов.

В 2009 г. была дефляция согласно моему определению и даже если измерять по ИПЦ. Если надлежащим образом учесть цены на жилье, то дефляция была огромной.

В 2007 г. я сделал следующий прогноз: «Ожидайте, что США несколько раз войдут в дефляцию и выйдут из нее».

Люди думали, что я сошел с ума, и они продолжают так считать, потому что не читают, что я пишу, и даже отдаленно не понимают роль кредита и дефляции долга в пузырях. Они лишь реагируют на слово «дефляция».

В 2009 г. регуляторы приостановили учет корректировки по рынку, фактически скрыв часть моего определения.

Корректировку по рынку все еще лучше всего представлять как корректировку относительно фантазий. Правила о корректировке по рынку так и не вернулись.

Нет временных мер, есть лишь вечная ложь

Под видом борьбы с последствиями вируса ФРС будет покупать мусорные облигации и выделит штатам еще $2.3 трлн дополнительной помощи.

Нас ждет очередной дефляционный кредитный спад. Последует снижение цен, особенно цен активов.

ФРС сама это на себя навлекла, борясь с инфляцией, тогда как нужно было беспокоиться из-за пузырей активов.

Последствия будут ощущаться еще долго. Грядут серьезные изменения настроений.

ФРС может предложить дешевые деньги, но не может заставить бизнесы расширяться или нанимать работников. Из-за уничтожения спроса быстрого восстановления не будет.

Как насчет золота?

Золото хорошо себя чувствует во время дефляции и серьезного кредитного стресса, но не тогда, когда наблюдается медленно падающая инфляция.

Золото упало с $850 до $250 в 1980-2000 гг., когда все время наблюдалась инфляция.

Если вы, как и я, считаете, что центральные банки борются с кредитным стрессом на нескольких фронтах, то покупайте золото. Но не ожидайте высокой инфляции цен в ближайшее время. И отбросьте как совершенно бессмысленные любые мысли о гиперинфляции.

Дело вот в чем:

Недавнее поведение золота – это не сигнал о гиперинфляции и даже не сигнал о высокой инфляции. Золото сигнализирует о дефляции долга и о панике ФРС в надежде ее обуздать.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.