Главная причина бычьего рынка золота

- дата: 23 апреля 2023 (источник от 14 января 2013)

Почему золото переживает бычий рынок? Ответ – не из-за «ценовой инфляции», так как несмотря на то, что «ценовая инфляция» есть, на данный момент в ней не видят большой проблемы. Более того в 1980-е и 90-е мы жили в безжалостной «ценовой инфляции», но золото было в медвежьем рынке. Монетарная инфляция – это часть ответа, но не самая важная его часть, так как в 20-летний период медвежьего рынка золота и ее было в достатке. Изменение долгосрочного тренда американского фондового рынка с роста на падение, произошедшее в 2000 году – это также часть ответа, но если мы скажем, что золото находится в бычьем рынке из-за того, что фондовый рынок переживает долгосрочное падение котировок, нам надо будет ответить на вопрос – откуда такая корреляция? Почему долгосрочный бычий рынок золота должен совпадать с долгосрочным медвежьим рынком акций?

Ответ на вопрос

о бычьем рынке золота следует искать в желании накапливать сбережения. Когда

растет неопределенность и/или уровень экономического или финансового риска,

люди обычно предпочитают сберегать, а не тратить. Это особенно заметно в ситуации,

когда подпитанный инфляцией экономический бум сменяется крахом, так как в тот момент

уровни задолженности будут высокими, а многие инвестиции, которые, казалось бы,

должны были приносить высокую доходность, окажутся неудачными и станет ясно,

что большинство широко распространенных взглядов на экономику является в корне

ошибочными.

Первым шагом публики в таких обстоятельствах будет сберегать больше денег, но ЦБ и правительства реагируют на факторы, толкающие людей наращивать сбережения, принимая меры по сокращению ценности денег. Политики поступают так, потому что играют по кейнсианским правилам, в которых все всегда наоборот. В реальном мире рост сбережений происходит в начале периода экономического роста, а рост расходов на потребление – в конце, но в кейнсианском мире экономический рост начинается с роста потребления. Более того в этом перевернутом с ног на голову мире, придуманном кейнсианскими экономистами, рост сбережений – это плохо, потому что он уменьшает объем немедленного потребления.

То есть происходящее

заставляет граждан сберегать больше, но центральные банкиры говорят – «если вы

будете сберегать в реальном выражении, то мы вас накажем!» Они, конечно,

напрямую не угрожают наказанием, но делают все для обесценивания сбережений. Меры,

принятые с целью сокращения привлекательности сбережений в наличных, ничего не

делают для сокращения подлежащего желания накапливать сбережения. В

действительности такие меры еще больше подрывают экономику и создают еще больше

неопределенности, тем самым, вызывая еще большее стремление сберегать.

Вот тут и появляется золото. Публика желает сберегать больше, но они не могут этого делать в официальных деньгах, если они, конечно, не готовы принять отрицательную реальную доходность своих сбережений. Поэтому они делают следующий наилучший выбор и покупают золото. Золото почти также ликвидно и транспортабельно, как и бумажные деньги, но его предложение ограничено (природными обстоятельствами). У золота также очень длинная история хранилища ценности и денег, и поэтому оно - альтернатива наличным, хотя и не является в данный момент деньгами.

Поэтому долгосрочные бычьи рынки золота стоит рассматривать как периоды, длящиеся 10-20 лет, когда у граждан повышается желание накапливать сбережения, а действия властей делают сбережения в официальных валютах все более рискованными.

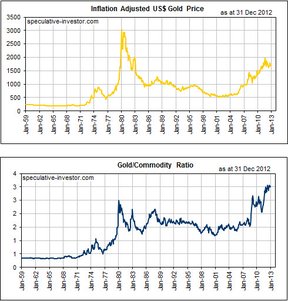

Лучшие известные нам способы демонстрации главной тенденции золота – это долгосрочные графики: 1. Цены на золото с поправкой на инфляцию (IA). 2. Отношение золото/ресурсы (золото в сравнении с Непрерывным ресурсным индексом (CCI). 3. Отношение золото/фондовый индекс Доу (или золото/фондовый индекс SPX). Первые два см. ниже.

«Ценовая инфляция» считалась большой проблемой в 1970-е, но если бычий рынок золота той декады был бы в основном вызван «ценовой инфляцией», то цена на золото не выросла бы так сильно с поправкой на инфляцию и относительно цен всех других страховок от инфляции, - например, других ресурсов. Золото так сильно выросло, потому что граждане хотели сберегать все больше и в дополнение к всеобщим ожиданиям того, что владение официальными деньгами принесет реальные убытки, в умах царила неопределенность относительно жизнеспособности всей денежной системы.

Последние десять лет «ценовая инфляция» не считается большой проблемой, но многим очевидно, что Фед обращается с долларом США совершенно безрассудно. Есть также большие сомнения относительно долгосрочной жизнеспособности евро, основной бумажной альтернативы доллара США. В то же самое время экономический прогресс замедлился, вложения в акции и недвижимость кажутся куда более рискованными, чем несколько лет назад, а номинальные процентные ставки насильственно опущены до таких минимумов, где реальная доходность сбережений явно отрицательная даже с годовым уровнем «ценовой инфляции» всего в несколько процентов.

Желание сберегать останется в долгосрочной повышательной тенденции и сберегатели будут вынуждены рассматривать ликвидные альтернативы наличным, так как главы крупнейших экономик мира делают все возможное, чтобы помешать экономическому выздоровлению своих стран. Следовательно долгосрочный бычий рынок золота не прекратится.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.