Глобальное предложение золота

- дата: 26 сентября 2010 (источник от 26 февраля 2010)

Автор: Скот Райт (Scott Wright)

Недавно Всемирный совет по золоту (World Gold Council, WGC) выпустил долгожданный отчет Gold Demand Trends (GDT) за 4-й квартал и весь 2009 год. Отчеты GDT содержат анализ независимых данных, выполненный компанией GFMS Limited, подробно рассказывающий о трендах предложения и спроса на мировом рынке золота. Они напичканы ключевыми фундаментальными сведениями, которые подтверждают долгосрочный повышательный тренд золота.

В общем и целом, этих докладов ждут лишь отдельные группы заинтересованных лиц в индустрии и трейдеры. Большинству людей все равно, что там в них написано, и если вы упомянете WGC, они подумают, что вы это о гольфе (WGC – World Golf Championship, Всемирный чемпионат по гольфу – Ред.). Но учитывая растущую массовую популярность золота, отчеты GDT сейчас куда более интересны.

CNBC даже организовало дебаты с одним из руководителей WGC, чтобы обсудить этот отчет в день его выхода. И учитывая, что на CNBC придерживаются крайне скептической точки зрения насчет золота, ключевым моментом дискуссии стал тот факт, что идентифицируемый спрос на золото упал в 2009 году на 11%. Телевизионщики просто не могли понять, как цены на золото могут сохранять стабильность в такой ситуации, особенно притом, что предложение выросло на 11% в тот же период времени. Конечно, чиновник из WGC сохранял самообладание, ожидая трудных вопросов, и методически объяснил, почему золотой рынок все еще здоров.

На фронте спроса этот 11-процентный спад был сосредоточен в аномальном 1-м квартале. Притом, что практически все расходы застопорились, объем трат на ювелирные изделия (главный компонент спроса на золото) в период с 4-го квартала 2008 года по 1-й квартал 2009 года рухнул на целых 38%! Спрос на украшения постепенно вернулся в течение трех следующих кварталов, когда народ понял, что мы не погружаемся в новую Великую депрессию, но ущерб все равно был нанесен.

Годовой спрос на ювелирное и промышленное золото упал на 20% и 16% соответственно. Только от этих цифр мороз по коже, но жизнеспособность золотого рынка преодолела все напасти. Одной из главных причин того, что средняя цена на золото в 2009 году оказалась на 12% больше, чем в 2008-м, является растущий инвестиционный спрос.

Перед лицом экономической неопределенности истинная привлекательность золота расцвела по-настоящему, а инвестиционный спрос за последние годы взлетел до небес. В 2009 году идентифицируемый спрос на золотые инвестиции вырос на 7%, а за последние два года он поднялся на целых 85%. Правда, на объеме золотых инвестиций сказалось затишье в ювелирном и промышленном золоте, поэтому общий спрос был ниже.

Что касается предложения, 2009 год был необычным годом и на этом фронте. И одна из самых необычных его особенностей была связана с нестабильностью мировой экономики. Народ почти поверил в неминуемый финансовый Армагеддон, многие сбыли с рук свои украшения и безделушки, чтобы добыть денег. И это проявилось в мощном росте предложения лома. С 4-го квартала 2008 года по 1-й квартал 2009-го предложение вторичного золота скакнуло на шокирующие 62%!

Хотя предложение лома ослабло после 1-го квартала, когда запаниковавшие продавцы исчерпали свои ресурсы, 2009 год по-прежнему характеризуется гигантским 27-процентным приростом по сравнению с 2008-м. В 2009 году на предложение лома приходилось около 40% общего предложения золота. Но хотя лом и является важным компонентом предложения, его всегда будут отодвигать на задний план два других главных компонента.

Что интересно, один из этих компонентов скоро может вообще исчезнуть. В течение долгого времени операции центральных банков по продаже имели главное влияние на общий баланс на золотых рынках. И хотя по объему, который ЦБ отправляли на рынки, они были меньше, чем объем вторичного золота, продажи ЦБ были существенными. Но уникальным свойством деятельности ЦБ является то, что она не ограничена одной стороной экономического спектра. Центральные банки имеют возможность формировать предложение и спрос на золото, быть оптовыми продавцами или оптовыми покупателями.

А в 2009 году мы наблюдали возможный стратегический сдвиг в активности ЦБ, перемену, которая может оказать мощный эффект на торговлю золотом. За последние три квартала 2009 года Центральные банки начали становиться оптовыми покупателями золота. В 1-м квартале ЦБ продали больше, чем приобрели в годовом пересчете, но если тренд трех последних кварталов сохранится, 20-летнее поведение ЦБ изменится на противоположное.

Такая покупательская активность ЦБ очень освежает. Золото является и всегда будет первичной формой денежных средств. Его непреходящая ценность выходит за пределы жизни любой валюты, не обеспеченной золотом, и оно также стабильно играет свою роль борца с инфляцией. Возможно, сложно поверить, что мировые финансовые лидеры понимают этот принцип. Но шаг в правильном направлении говорит нам, что они меньше всего заинтересованы в лучшей диверсификации своих крупных необеспеченных золотом резервов.

Центральные банки нельзя игнорировать как с точки зрения предложения в сфере торговли золотом, так и с точки зрения спроса. ЦБ обладают значительной покупательной способностью, и если они решат снова начать накапливать запасы золота, это может оказать существенное влияние на баланс этих рынков.

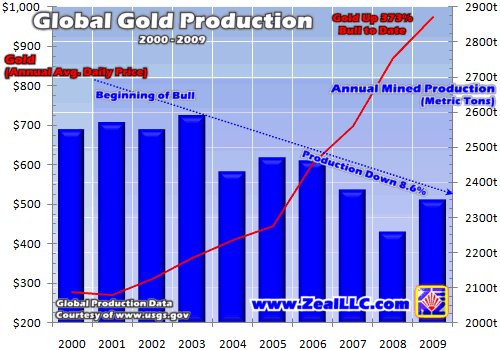

Последним, но не менее важным компонентом фронта предложения является добыча руды. На нее приходится большая часть предложения золота, за последние несколько лет – около 60%. И превалирующий тренд этого компонента – это одна из основных фундаментальных причин долгосрочного бычьего рынка золота. Как можно понять из графика ниже, в золотодобывающей промышленности наблюдаются серьезные структурные проблемы.

Красная линия – динамика роста цены на золото

Синие колонки – объем добычи в т

Для получения данных по мировой добыче золота я воспользовался данными Геологической службы США (USGS), которые примерно совпадают с подсчетами GFMS. А с недавним выходом окончательных данных USGS за 2008-й и 2009 годы эта гистограмма отражает обновленный, повышательный на настоящий момент, производственный тренд. Во-первых, стоит отметить конечную цифру для 2008 года, которая уменьшилась по сравнению с первоначальным прогнозом USGS в 2330 метрических тонн.

А финальные 2660 тонн, которые на 3% ниже первоначальных подсчетов и на 5% меньше по сравнению с 2007 годом, делают 2008 год самым слабым по объемам производства за весь этот бычий тренд. Прииски реально вышли на самый низкий уровень добычи золота с 1995 года! Такой значительный спад ясно демонстрирует существующие трудности добывающей промышленности.

С начала этого долгосрочного повышательного тренда золото набрало целых 373%. Притом, что цена выросла с $200 выше $1000, можно подумать, что у добывающих компаний есть стимул нарастить объемы производства, чтобы воспользоваться ростом цен. Надо не только поощрять существующие добывающие компании, но и снизить входные барьеры. Как и во времена золотой лихорадки 1849 года, экономные предприниматели имеют массу причин ринуться в золотодобычу.

Но вместо наращивания производства с целью удовлетворения растущего спроса формируется удивительный тренд. С 2001 года объем добычи золота упал на 8,6%. И хотя USGS прогнозирует 4-процентный рост производства по сравнению с 2008 годом, ожидается, что этот показатель станет вторым самым низким годовым показателем в этом тренде. Этот очевидно понижательный тренд и формирует фундамент для сохранения высокой цены золота.

Существует много домыслов по поводу того, почему и как оформился такой тренд. И существенно, что за всю историю у добывающих компаний не было проблем при поиске и добыче золота. В самом деле, с помощью современных методов добычи, таких как кучное выщелачивание, годовой мировой объем производства золота удвоился с 1980-го по 1997 годы. Но учитывая сокращение производства примерно на 2600 метрических тонн в 2003 году, может ли быть так, что пик объема золотодобычи уже миновал?

Концепт «пик золота» – идея, которая пережевывается примерно с пика 2003 года. И в пользу этого есть убедительный аргумент. В конце концов, золото – конечный ресурс, и его количество в земной коре ограничено. Золотоискатели тысячи лет прочесывали планету в поисках этого металла для королей, и большая часть легкодоступного золота вполне могла закончиться.

Главный защитник этой теории «пика золота» – глава крупнейшей мировой золотодобывающей компании Barrick Gold. Конечно, может показаться, что для руководителя добывающей компании немного эгоистично поддерживать теорию, которая может держать цену на его профилирующий продукт на высоте. Но Аарон Риджент (Aaron Regent) выносит на обсуждение несколько важных моментов.

Основным его аргументом является ухудшение качества руды. Он отмечает, что в добавление к тому, что найти золото становится все сложнее, уровень содержания его в руде значительно снизился за последние годы. В крупных золотодобывающих странах – Австралии, Канаде и США – этот уровень упал в среднем с 12 граммов на метрическую тонну в 1950 году до 3 граммов сегодня. Южной Африке эта проблема тоже хорошо знакома. Пониженное содержание стало главным фактором колоссальных спадов производства.

В конце концов, увидели ли мы «пик золота» или нет, нельзя отрицать тот факт, что добывающая индустрия находится в состоянии хаоса. В период постоянного роста спроса на золото предложение падает в среднем более чем на 1 млн унций в год, в чем же состоит будущее равновесие этого рынка?

С точки зрения спроса при ответе на этот сложный экономический вопрос я не вижу, чтобы рост цен сказывался на потребности в золоте. В наш век потребления и бесконтрольных правительственных расходов люди видят, как стоимость их необеспеченных валютных активов падает день ото дня.

Золото имеет множество фундаментальных достоинств, но инвесторам важно хеджировать свои портфели от капризов мировой экономической ситуации. А мы видим, как все больше инвесторов начинают осознавать необходимость защиты хотя бы по факту растущей популярности таких обеспеченных золотом инструментов как ETF. Но инвестициям в золото придется еще проникнуть в господствующую идеологию, поэтому, возможно, мы и не наблюдаем роста спроса.

Ожидается, что инвестиционный спрос станет движущей силой дальнейшего повышательного тренда, так что тяжелая ноша поддержания равновесия на рынке золота ляжет на плечи поставщиков. Сегодняшние высокие цены, и, вероятнее всего, гораздо более высокие цены в будущем, обеспечат поставщикам стимул в поиске и производстве достаточного количества золота, чтобы удовлетворить спрос. Согласно USGS, при текущем темпе производства объема разведанных экономически целесообразных резервов хватит на 19 лет, помимо резервов, добывать которые будет целесообразно по сегодняшним ценам и которых хватит больше чем на 20 лет. Существует множество известных ресурсов, и добывающие компании давно имели возможность пополнить резервы путем постоянных разработок.

К сожалению, состояние исследованных запасов не дает нам причин для тревожного падения добычи и не объясняет, как его как можно повернуть вспять. Прежде чем искать решение, рассмотрим средства, которые оправдывают эту цель. Мы должны вернуться назад, до появления этого повышательного тренда цены на золото, чтобы понять развитие сегодняшней ситуации. И вам не придется ходить слишком далеко, чтобы увидеть, что импульсом для этого тренда была цена.

Никого не удивит, что до этого золотого быка был золотой медведь. А когда цены пошли вниз в 1990-х и начале 2000-х, у золотодобытчиков не было мощного стимула для инвестиций в инфраструктуру. Поиск и разработка полезных ископаемых – занятие очень дорогое, так что при низких прибылях и не видя конца и края в падении цен на золото расходы на поиск и разработку новых месторождений стали первыми кандидатами на вылет при урезании бюджетов. И конечно, после нескольких лет невнимания к развитию инфраструктуры объем добычи существенно снизился.

К счастью, теперь, когда цены на золото выросли, капитал возвращается обратно в отрасль, так что годы пренебрежения можно исправить. Но на это нужно будет потратить столько времени, сколько потребуется на то, чтобы выправить судно и продемонстрировать рост. Притом, что входные барьеры сегодня ниже (как это кажется сотням новичков в этой сфере), по-прежнему требуется немало времени и средств, чтобы найти и развить золотые депозиты.

В действительности сегодняшние золотые прииски разрабатывают резервы, разведанные несколько десятилетий назад. Большая часть новых месторождений, которые были и будут открыты во время поисковых работ при нынешнем повышательном тренде, еще окажет существенное влияние на производство.

Что касается снижения качества – вот это будущее. В старые добрые времена россыпные месторождения с гигантскими самородками и поверхностными обнажениями видимого золота были похожи на простейшие пиратские карты, которые намного упрощали поиск золота. Эти аномалии – отмеченное крестиком место, ведущее к богатым подземным золотым трофеям. Но эти находки сегодня гораздо более редки. Даже с помощью современных исследовательских технологий – дело сложное и муторное.

Но вопрос о качестве тоже надо рассматривать в контексте. Что интересно, технологии позволили существенно удешевить добычу некоторых низкокачественных руд. На самом деле, одним из наиболее прибыльных видов деятельности сейчас является добыча золота со средним содержанием менее 1 грамма на тонну руды!

Конечно, не все виды залежей можно разрабатывать, как те, что описаны выше. А разработка залежей полиметаллических руд обходится дороже при содержании 3 граммов, нежели 12 граммов на тонну. Но «дороговизна» – понятие относительное. В реальности для любого содержания или сложности руды существует своя цена. Золото можно прибыльно добывать из морской воды и песчаных пляжей, если цены достаточно высоки! А это один из самых сильных аргументов против теории «пика золота».

Независимо от того, вернутся ли добывающие компании когда-либо к пикам 2003 года, этот спад производства просто не сможет продолжаться бесконечно, и скорее всего вернется к росту в ближайшие годы. Но добывающей индустрии понадобится время на создание сети, способной разрабатывать более проблемные залежи, а также на открытие новых месторождений.

Добыча всегда будет проблемой. В этом бизнесе тяжело добиться успеха по разным причинам. Добывающим компаниям приходится бороться с враждебностью правительства и защитников окружающей среды, ценовой нестабильностью, геологической неопределенностью, климатическими и производственными проблемами в числе многих других. Но их роль в мировой цепи предложения остается неизменной. Предложение лома будет по-прежнему играть важную роль, и определенные банки будут иметь периодическое влияние, но именно добывающим компаниям предстоит удовлетворить растущий спрос на золото, вызванный инвестиционным интересом.

Да, крупные высококачественные месторождения находить все сложнее, и среднее содержание золота упало. Но если цена устроит добывающие компании, они найдут и доставят золото. А подходящая цена – это, вероятно, цена более высокая, чем сегодня. Будучи инвесторами, мы можем заработать на подходящей цене, купив акции горнодобывающих компаний, которые лучше всего смогут воспользоваться плечом, предоставляемым этим металлом. Хотя индустрия испытывает сложности, все остальное выглядит довольно привлекательно при высоких ценах на золото.

Ведущие добывающие компании, которые сформировали этот повышательный тренд, отлично заработали – цена на их продукт выросла почти в 5 раз с 2001 года. А их акционеры получили легендарные прибыли, так как золотые акции обычно приумножают рост цены на производимый продукт.

По сути, в отчете GDT 2009 год выглядит как тяжелый год для золотых рынков. Но в то время как спрос и предложение пострадали из-за кризиса, растущие инвестиции в золото предотвратили еще более серьезное падение. И это, вероятно, признак того, что будет дальше, так как эта составляющая спроса по-прежнему будет мощным стимулом этого долговременного повышательного тренда.

Еще одним фундаментальным двигателем являются проблемы с предложением со стороны добывающей индустрии. Хотя выход продукции и вырос по сравнению с предыдущим годом, показатель объема добычи руды в 2009 году стал вторым из худших показателей на всем тренде. Объем добычи демонстрирует понижательный тренд, и стратегический сдвиг от этого направления будет медленным, пока индустрия восстанавливается после долгого периода недостаточных инвестиций. И как раз за это время золотодобывающие компании неплохо заработают и воздадут должное акционерам.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.