Графическая анатомия фондового краха: 1929 год, интернет пузырь и Великая Рецессия

- дата: 5 июня 2022 (источник от 7 августа 2017)

Источник: THEGREATRECESSION.INFO

Крах фондового рынка 1929 г. стал эталоном, с которым сравнивали все другие биржевые обвалы. Нижеприведенные графики краха 1929 г. и последовавшей Великой депрессии, краха доткомов и обвала фондового рынка во время Великой рецессии (2007-2009 гг) демонстрируют ряд интересных сходств в анатомии величайших всемирных финансовых катастроф. Они также демонстрируют некоторые сюрпризы, противоречащие тому, что многие думают об этих самых нашумевших крахах.

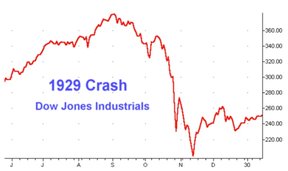

Графическое изображение биржевого краха 1929 г.

В 1920-х фондовый рынок бушевал. Домостроительство, розница и автомобильные продажи били рекорд за рекордом… но также рос долг, финансирующий все это. Пик был достигнут в 1929 г., когда фондовый рынок пережил два особенно бурных подъема с паузой примерно в месяц (один в июне, другой – в августе с плато между ними).

После этого розница, недвижимость и автомобильные продажи начали обваливаться.

Ничего не напоминает?

После того как индекс Доу-Джонса в 1929 г. достиг пика, половину сентября он торговался в боковом тренде, а во второй половине достаточно круто пошел на спад. Однако в том пресловутом октябре он почти наполовину восстановился, после чего быстро развернулся и упал почти до нуля в Черный вторник.

Люди склонны забывать или не замечать, что даже после пресловутого обвала в Черный вторник, 29 октября 1929 г., индекс на следующую неделю снова зигзагом поднялся вверх и в следующие две недели обвалился еще сильнее. Поднявшись до дна 29 октября, он стабилизировался на уровне примерно на 120 пунктов ниже своего пика, что означало, что рынок восстановился до точки примерно на 33% ниже максимума. В худшей точке того года он был ниже на 44%.

График индекса Доу-Джонса во время биржевого краха 1929 г.

Крах 1929 г.

Промышленный индекс Доу-Джонса

Июнь, Июль, Авг. Сент., Окт., Ноябрь, Дек.

«Черный вторник», или «крах 1929 г.», – это лишь самый нашумевший из обвалов, приведших мир к Великой депрессии. Люди также часто не осознают того факта, что на рынке за неделю до пресловутого обвала сначала произошел «Черный четверг». Так давайте чуть более подробно рассмотрим анатомию биржевого краха 1929 г.

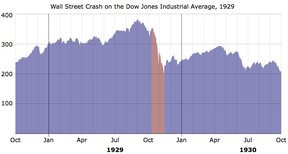

Более общая картина биржевого краха 1929 г. – Великая депрессия

Во-первых, на этом графике можно несколько лучше рассмотреть два особенно бурных ралли летом, предшествовавшим биржевому краху 1929 г.:

Крах Уолл-стрит по промышленному индексу Доу-Джонса, 1929 г.

Окт., Янв., Апр., Июль, Окт., Янв., Апр., Июль, Окт.

Биржевой крах 1929 г. был предзнаменован в марте, когда Федеральная резервная система (ФРС) предостерегла о бурной спекуляции («иррациональном изобилии», когда люди верили, что бычий рынок будет длиться вечно, потому что он уже длился девять лет, и за это время индекс Доу-Джонса вырос десятикратно). Заявление ФРС породило достаточный шок – каким бы крохотным он ни выглядел на вышеприведенном графике, – чтобы National City Bank объявил о готовности предоставить $25 млн кредита, чтобы остановить скольжение. Хотя это событие – практически незаметный зубец на вышеприведенном графике, оно стало предвестником проблем, способных развиться в нечто чудовищное и остановленных лишь банковским вмешательством на серьезную по тем временам сумму.

Более заметное предзнаменование последовало в мае, однако рынок вышел из этого второго события непосредственно в свое самое крутое ралли – несмотря на то что строительный рынок замедлился, автомобильные продажи падали, и уровень потребительского долга был очень высоким.

На Wikipedia есть неплохая общая история краха 1929 г., в том числе о чрезмерном оптимизме и о том, как этот оптимизм рассыпался в прах накануне большого обвала. Люди склонны думать, что оптимизм продолжается неослабно в некой монолитной форме до самого дня краха; однако в 1929 г. люди явно начали волноваться еще в марте. Тревога усилилась в сентябре, но это не остановило рост рынка и не помешало «вечным быкам» делать такие глупые заявления, как: «Цены акций достигли чего-то вроде перманентно высокого плато». Когда в сентябре рынок дал первый существенный сбой, став сильно нестабильным, многие все равно видели в этом «здоровую коррекцию», совершенно не видя, насколько плохо все может обернуться, несмотря на скопление явно нездоровых фундаментальных экономических показателей во многих секторах «главной улицы».

Событие Черного вторника на самом деле разворачивалось целый месяц, и тот вторник просто был худшим из множества плохих дней. На вышеприведенном графике видно, что после того ужасного октября рынок примерно за полгода постепенно возместил почти половину потерь. Многие думали, что худшее позади, но худшее ждало впереди. После этого рынок начал длинный спад в самое чрево Великой депрессии, что графически выглядит следующим образом:

Ежедневный индекс Доу-Джонса (10 лет)

Дата, Откр., Макс., Мин., Закр., Объем, 10-дневные столбцы, Американские рынки

Модулированный средний (1-дневный) объем

Крах

Восстановление после краха

Великая депрессия

Индекс

Янв. 1929, Янв. 1930… Янв. 1934

Как видите, впереди ждало НАМНОГО худшее. Великая депрессия выглядит, как крутой каскад, и ее самый большой процентный спад произошел лишь в 1932 г.! (См. логарифмический график ниже. Значение рассмотрения процентного (логарифмического) графика в том, что падение рынка на 100 пунктов означает, что вы теряете половину денег, если рынок был на уровне 200 пунктов; но если рынок был на уровне 20,000 пунктов, то падение на 100 пунктов – это лишь потеря полпроцента ваших денег. Таким образом, процент потерь рынка при каждом падении может быть более важным, чем собственно количество потерянных пунктов. С другой стороны, большие процентные изменения проще осознать, когда вы имеете дело с чем-то малым, чем с чем-то крайне большим. Сказанное справедливо для всех областей, поэтому логарифмическое рассмотрение не всегда является наилучшим).

На дне Великой депрессии фондовый рынок упал в два раза в сравнении с изначальным крахом. Медвежий рынок продолжался три года, и рынок восстановился до своего предыдущего пика лишь через 25 лет!

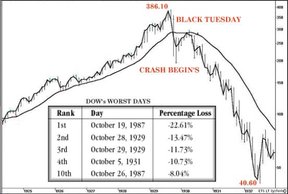

Логарифмический график биржевого краха 1929 г. – промышленный индекс Доу-Джонса (Dow Jones Industrial Average (DJIA))

Черный вторник

Начало краха

Худшие дни индекса Доу-Джонса

Рейтинг, День, Процент потерь

1. 19 октября 1987 г.

2. 28 октября 1929 г.

3. 29 октября 1929 г.

4. 5 октября 1931 г.

10. 26 октября 1987 г.

Рынок не падал, останавливался и затем снова падал. После каждого обвала он поднимался и затем падал еще сильнее – два шага вниз, один вверх, два шага вниз и т. д. (Для постоянных читателей: когда я в прошлом говорил о грядущем «эпокалипсисе», речь шла не о первом обвале, а о полном каскаде «водопадов», пока не будет достигнуто окончательное дно, и не только о Нью-Йоркской фондовой бирже, не отражающей даже всю американскую экономику, а обо всей глобальной экономике).

Посмотрев на Великую депрессию, мы увидим, что величайшие обвалы фондового рынка нельзя оценивать по их первому падению с обрыва. Данные обвалы – нечто большее, чем просто сумма многих спадов. Масштабы любого крупного краха можно оценить лишь спустя много лет после его начала. Чтобы увидеть, почему это так, давайте сравним биржевой крах 1929 г. с недавними крупными обвалами, знакомыми по личному опыту большему числу людей, в частности с Великой рецессией (больше всего близкой по глобальному эффекту к Великой депрессии), но сначала – с крахом доткомов (интернет акций).

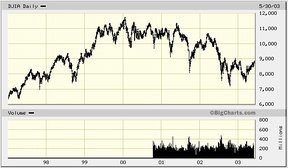

Крах доткомов

Как раз незадолго до краха доткомов Алан Гринспен (Alan Greenspan) изобрел термин «иррациональное изобилие» (irrational exuberance), выражая беспокойство насчет возможного «перегрева» рынка. Гринспен так назвал происходящее, потому что рынок поглотила массовая истерия, к которой каждый хотел быть причастным, - всем казалось, будто бычий рынок никогда не закончится. Любому должно быть понятно, что такое мышление совершенно иррационально, но почему-то большинство людей этого не понимали. По сути, Гринспен придумал этот термин в декабре 1996 г., задолго до наивысшего уровня эйфорических торгов. Но даже когда он придумал эту фразу, он и не догадывался, насколько перегретым станет рынок, продолжавший подниматься к солнцу, чтобы потом растаять, подобно Икару.

Подобно тому, что можно увидеть на графике биржевого краха 1929 г., ни в какой момент периода, предшествовавшего краху доткомов, рынок не рос так круто и так долго, как непосредственно перед самим крахом. По сути, как и в 1929 г., ралли рынка продемонстрировало два особенно крутых взрыва эйфории с коротким плато между ними. Как и в 1929 г., рынок как будто бежал как можно быстрее и выше, остановился, чтобы перевести дыхание, и затем сделал последний рывок к вершине.

График краха доткомов

Ежедневный DJIA

Объем (млн)

На графиках обоих крахов также отчетливо видно, что большое падение, чаще всего ассоциирующееся с крахом, произошло не сразу после иррационально изобильного ралли. В случае биржевого краха 1929 г. большое падение произошло через полтора месяца после пика рынка. В случае краха доткомов оно произошло через более чем полтора года после вершины рынка. Было множество предупреждений о том, что бычий рынок рассыпается в прах, но большинство этого не видело.

Кроме того, как и во время биржевого краха 1929 г., крупнейшее падение кризиса доткомов произошло осенью. По сути, три крупнейших спада во время этого трехлетнего сбоя произошли в сентябре и октябре (два из них в октябре, как было и в случае биржевого краха 1929 г.). Похоже, рынок любит хорошие октябрьские сюрпризы, если говорить о его худших сбоях. Август и сентябрь – обычно тоже плохие месяцы.

Как и при Великой депрессии, крах доткомов разворачивался в виде ряда крупных спадов в течение нескольких лет, пока рынок наконец не нашел свое дно. Ни в одном из этих случаев великий «обвал» не представлял собой относительно прямую линию спуска ко дну. По пути встречалось множество неудавшихся попыток ралли. Как и в случае биржевого краха 1929 г., первое падение при крахе доткомов не было самым крупным. Хотя в 1929 г. Черный вторник наступил всего через пару недель после первого большого спада, во время краха доткомов крупнейшими падениями были четвертый и пятый существенный спад (четвертый – самый крутой, но пятый длился немного дольше).

Крах доткомов ясно показал, что крупнейшие обвалы фондового рынка – это не столкновение самолета с землей, сопровождающееся взрывом и пожаром, а медленное крушение поезда. То есть, они разворачиваются на протяжении затяжного периода. В наших воспоминаниях это не всегда очевидно, потому что, когда мы о них думаем, мы отождествляем их с самым ужасающим спадом, привлекшим всеобщее внимание.

Можно также увидеть, что перед крахом доткомов было важное предупреждение в виде его существенного предвестника в конце лета – начале осени 1998 г. Как и в случае серьезных землетрясений, в месяцы до и после этих больших потрясений наблюдаются предзнаменования и отголоски. Предзнаменования и отголоски можно увидеть и во втором наиболее памятном американском биржевом крахе:

Графическое изображение биржевого краха 2007-09 гг. – Великая рецессия

График биржевого краха Великой рецессии с 2006 по 2009 гг.

Ежедневный DJIA

Объем (млн)

Авг., Сент., Окт., Ноябрь, Дек., 07, Февр. … 09, Февр., Март, Апр., Май

На данном графике видно, что начало биржевого краха Великой рецессии – больше всего приблизившегося по общему воздействию к Великой депрессии – во многом напоминает биржевой крах 1929 г. и крах доткомов. Опять же, перед достижением пика на рынке наблюдался самый крутой взрывной разбег. Во всех трех случаях разбег начинался из незначительной впадины, как если бы тот первый спад перед пиком был небольшим предзнаменованием. Разбег к вершине всегда представляет собой самый крутой рост, наблюдавшийся на рынке в предшествующие месяцы/годы (а следовательно, «иррационально изобильный», поскольку скорость его роста превосходит все разумные объяснения, учитывая, что на самом деле рынок вот-вот должен рухнуть и начинают проявляться экономические проблемные линии, такие как спад продаж автомобилей и недвижимости). Рынок как будто достигает вершины только после последнего победного рывка.

Между крахом 1929 г. и финансовым кризисом 2007-09 гг. есть небольшое различие. В 2007 г. рынок пережил двухмесячное ралли иррационального изобилия в апреле-мае, после чего в июне в основном торговался в боковом тренде, в августе предпринял попытку еще более крутого ралли, а в конце августа последовал первый спад. Возможно, различие не такое уж и существенное; просто передышка между двумя вспышками изобилия длилась чуть дольше.

Более заметное различие в том, что первый пик после ралли оказался ложной вершиной. После достаточно существенного спада рынок восстановился до еще чуть более высокого пика, после чего начал свой многолетний каскадный спуск ко дну. Однако пик был не настолько более высоким, чтобы что-либо значить. Скорее в этот раз рынок просто имел два пика. На достижение этого второго пика после конца изобильного ралли и первого пика рынка понадобилось пять месяцев. Отсюда ясно видно, что даже после изобильных ралли рынок может достаточно долго колебаться на вершине, прежде чем наконец необратимо перейти в разрушительный многолетний спад.

Первое незначительное падение в преддверии будущего многолетнего спуска произошло в октябре, после чего была незначительная попытка ралли, а затем – более глубокое падение в начале ноября. В этот раз в октябре не было большого падения, но этот месяц стал поворотной точкой, а следовательно, он очень важен в анатомии данного краха.

Опять же, первые падения были далеко не самыми большими. Рынок упал еще глубже в январе 2008 г., и еще более глубокое и затяжное падение произошло в июне и июле 2008 г., но самый нашумевший и запомнившийся спад этого биржевого краха был пятым после первой вершины двойного пика. Как будто подтверждая правило, этот примечательный обвал произошел в октябре, через год после начала на рынке медвежьей гонки. Тогда как в первом октябре рынок сделал свой изначальный поворот вниз, во втором октябре он окончательно полетел с обрыва.

Как и в Великую депрессию, полный крах рынка разворачивался на протяжении многих месяцев, прежде чем было достигнуто дно, и по пути наблюдалось множество неудавшихся ралли. Когда люди думали, что рынок наконец отскакивает от дна, он предпринял еще одного большое месячное падение в поисках абсолютного дна, как было и в случае Великой депрессии.

В чем сходство и отличие главных биржевых крахов?

Только если сжать все эти обвалы в график, охватывающий весь цикл жизни индекса Доу-Джонса (я использую индекс Доу-Джонса, потому что у него самая продолжительная история среди всех индексов), кажется, будто каждый крах имел вид одного огромного падения:

Логарифмический график всех биржевых крахов на Нью-Йоркской фондовой бирже с 1900 г. по настоящее время.

Промышленный индекс Доу-Джонса

2 июня 2017 г.

Откр., Макс., Мин., Закр., Объем, Изм.

(Помесячно)

Объем

Крах 1929 г.

Черный понедельник 1987 г.

Крах доткомов

Начало Великой рецессии

Правда о главных биржевых крахах в том, что, прежде чем крах полностью развернется, месяцы растягиваются в годы. Кроме того, их самые запоминающиеся прыжки с обрыва происходят после начального спада – намного позже, – и всегда есть больше, чем один большой спад. Таким образом, мы говорим о крахе 1929 г., хотя в Великой депрессии было два больших краха и много спадов. Мы говорим о Черных понедельниках или Черных вторниках, потому что нам нравятся дни, которые можно использовать для отсылки, но более точная картина – это годы взлетов и падений, где падения всегда превосходят взлеты. И действительно, самое примечательное – это то, как долго длятся эти медвежьи рынки и насколько они падают в своих сериях каскадов в направлении дна.

Если кратко, то при по-настоящему больших обвалах сначала действительно происходит округление. В 1929 г. округление было коротким, но в других случаях вершина поддерживалась много месяцев. Первый спад обычно незначителен, а первый прыжок с обрыва (даже если он такой нашумевший, как Черный вторник): 1) лишь один из многих; и 2) не обязательно самый худший из многих падений (особенно если говорить о проценте от общей рыночной стоимости). Полный «крах» всегда исполосован ралли медвежьего рынка, когда люди думают, что дно уже достигнуто; и «крах» – это крушение поезда, разворачивающееся на протяжении нескольких лет. Данные крахи только выглядят как одно большое событие, если сжать их на столетнем графике.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.